花旗集团有望再上一层楼

有外国分析师认为,花旗集团实施了多项扭亏为盈的计划,虽然并未成功,但是花旗银行被严重低估,其扭亏为盈的转机故事仍然值得看好。

作者:Stone Fox Capital

花旗集团长期以来一直是最被低估的银行股之一,但该公司一直在努力创造增长以回报股东。该股最终参与了从11月大型银行股的低点反弹,当时花旗股价低于有形账面价值的一半。现在,这家大型银行的转机故事仍然值得看好。

削减资本要求

多年来,大银行的负面消息很大一部分是不断提高资本金要求。监管机构对资本的要求越高,这些银行回购廉价股票以回报股东的能力就越弱。

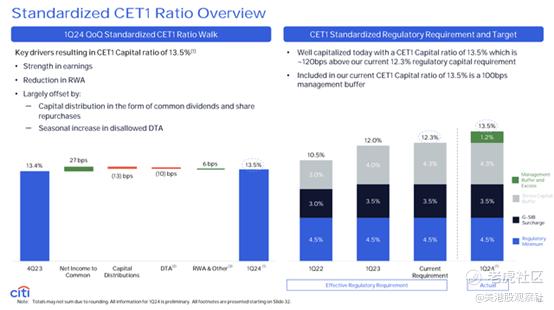

花旗集团第一季度结束时的CET1资本比率为13.5%。由于资本要求的增加和提议的巴塞尔III银行规则,资本比率在过去两年中增长了300个基点,当前监管资本比率已经大幅提高至12.3%。

在24年第一季度财报电话会议上,首席财务官Mark Mason谈到了目前强劲的资本状况:

本季度末,我们的CET1资本比率初步为13.5%,比监管要求的12.3%高出约120个基点,即超过130亿美元。也就是说,我们目前的资本需求还没有反映出我们的简化努力、转型的好处,或者我们战略的全面执行,所有这些我们都希望随着时间的推移降低资本需求。

如上所述,花旗集团第一季度的超额资本为130亿美元,但银行业监管机构预计将通过新的资本要求将资本要求再提高19%。这些计划正在被大幅削减,而资本要求已经高得离谱。资产超过7,500亿美元的大型银行目前持有近13%的风险加权资产,而金融危机前仅为7%左右。

根据 Barclays 的数据,根据最初提议的规则,估计八大银行需要最多1,500亿美元的额外资本。这些银行已经为新规定积蓄了资金,新规定将于2025年实施,到2028年才会全面实施。

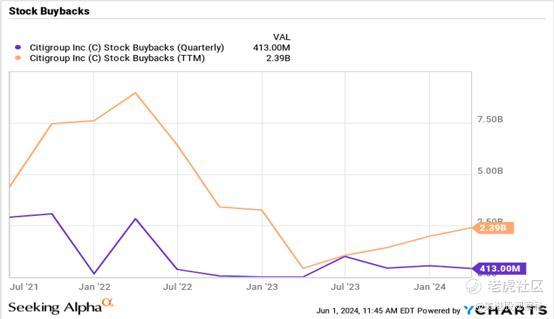

花旗集团在经历了2023年的大幅削减后,又开始回购股票。花旗集团在第一季度购买了价值4.13亿美元的股票,并在过去的财年中花费了24亿美元进行回购。

考虑到花旗集团的市值只有1,200亿美元,即便是在过去6个月大幅上涨之后,这一数字也相当可观。这家大型银行已经支付了3.4%的股息收益率,所以回购对于资本回报方程式来说只是锦上添花,在2024年第一季度单独就向股东返还了15亿美元。

改善的盈利前景

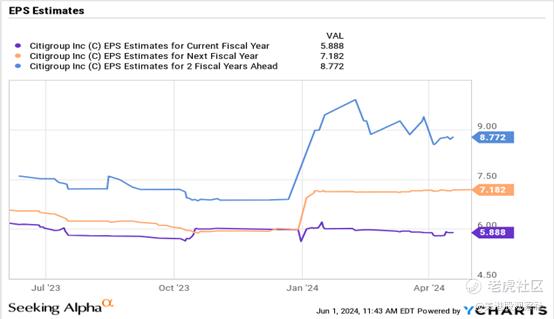

最终,花旗需要持续增长的每股收益来证明股价上涨是合理的。该银行的年收益接近6美元,市场普遍预计未来两年将出现可观的增长,2026年每股收益将达到8.77美元。

今年第一季度,花旗集团实现了31亿美元的盈利,净资产收益率为7.6%。投资者应将这一数字更多地视为一个基线,花旗有能力产生与其他大型银行类似的两位数资本回报率。

管理层继续指引中期资本回报率目标在11%到12%之间,为每股收益的巨大上涨潜力提供了推动力。2026年的每股收益目标使花旗集团更接近11%的资本回报率目标。

这家大型银行的股票交易价格一直远低于有形账面价值,这是一个疯狂的故事。花旗集团一季度将TBV提至86.67美元,同比上涨3%,而该股当周收盘价仅为62.31美元。

该股目前的股价是TBV的0.7倍,而其他大型银行的股价至少是TBV的两倍。摩根大通的股价回报率已达到2.4倍TBV,而美国银行,甚至富国银行,由于资产上限的限制,其股价也超过了1.5倍TBV。

不利的一面是,花旗集团实施了多项扭亏为盈的计划,但都没有成功。由于过去未能改善业务并持续增长收入和利润,该股票的交易价格一直低于TBV。这家银行的股价本不应该跌到40美元,但如果管理层未能再次改善财务状况,投资者可能会发现其股价被困在60美元。

总结

花旗集团的股价仍低得离谱。这家大型银行可以通过更高的回报实现强劲的每股收益增长,而当行业股票的市盈率至少是其两倍时,其股价不应低于TBV。

投资者有望从增长催化剂中获得上涨潜力。更不用说,预期资本要求的减少将有助于提高资本回报。

$花旗(C)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33