涨价50%!存储芯片本轮涨价背后的逻辑是什么?

这个周末,韩国统计局宣布4月份芯片库存同比下降33.7%,为2014年底以来的最大降幅;而出口同比增长53.9%,其中存储芯片出口额同比大幅增长98.7%。需求端复苏势头超预期,叠加上周半导体大基金的重大利好消息面,可谓利好频频!

记得两周前,内容提到半导体细分赛道除了AI芯片,存储芯片表现有望延续强势!今天看到存储芯片较去年竟已提价50%,就再一起来梳理一下存储芯片的本轮的涨价逻辑与可持续性!

图片来源:雪球

一、消息面:存储芯片涨价50%!

今年以来存储芯片价格已较去年同期上涨约50%。从2023年年底开始,半导体存储产业逐步进入上行周期,今年已多次收到上游存储芯片厂提高合约价的通知,存储芯片价格或还将持续上涨,预计今年第二季度DRAM内存新品合约价格将上涨13%至18%。

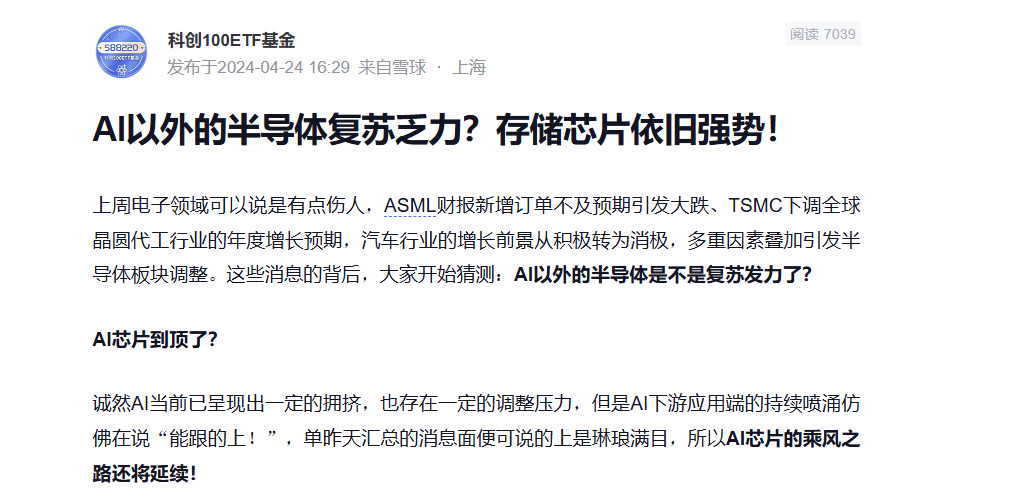

二、存储芯片具备强周期性,受供需影响较大

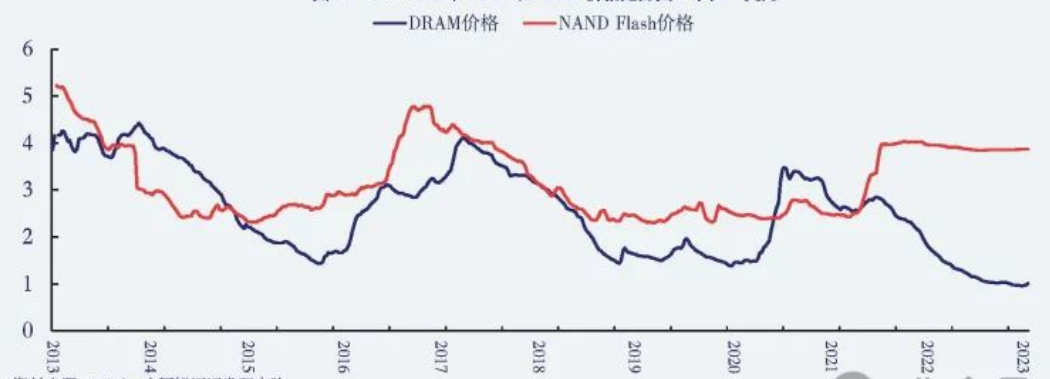

存储芯片的景气度受供需关系影响较大,呈现出十分明显的周期性。每 3~4年一轮。前3个周期2000、2009、2017年,分别对应互联网、移动互联网、云计算。而2004年和2020年的PC迭代与手机的换机周期导致市场反弹较为疲软,同时在各个 周期环节中,供给端的缩量增价等行为往往滞后于需求的快速爆发,因此在价格周期底部布局能够获得较大弹性。2021年开启的第4轮周期,主要是疫情导致远程办公快速增长,存储器需求剧增。但在2022 年全球疫情渐渐消退之后,存货高企,量价齐跌,导致2023 年底全球存储芯片又跌至 2019 年水平。

存储芯片有望企稳回升

数据来源:WSTS,银河证券研究院

1、AI赋能存储芯片需求提升,有望开启第5轮周期

2023年第4季度以来,以ChatGPT为代表的AI 人工智能全面爆发,带动存储芯片价格回升,引发存储芯片提前复苏,进入到第5轮周期的起点。

新需求驱动存储芯片份额增长

数据来源:Wind

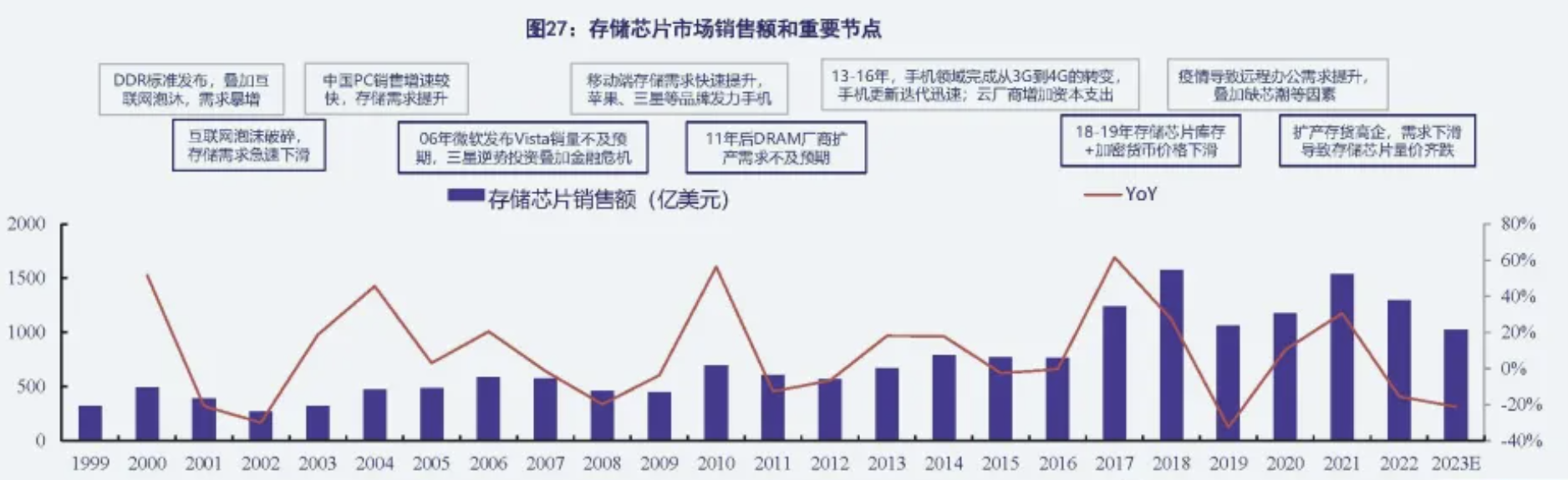

2、供需格局逐步改善,存储芯片迈入提价周期

23年上半年存储行业整体处于下行区间,三星、SK海力士、美光、西部数据和铠侠等厂商纷纷宣布减少 产能,厂商降低关于存储业务的资本性支出。各大厂商不约而同的减产计划促使存储周期提前,在存储 需求不断扩大的前提下,存储芯片的价格将会上升,提前进入复苏周期。

供给端减产持续,供应缺口预期在24Q2到来。目前根据测算,自2023年起,海外厂商的产能利用率和资本支出已显著减少。 预计2023年DRAM市场整体供给减少3.4%;NAND Falsh整体供应减少7.7%,其中23Q3-Q4季度为原厂减产窗口期。

随着减产和去库的持续,DRAM和NAND自23年10月迈入涨价周期

数据来源:Wind

三、储存领域国产升级空间仍较大

全球存储类芯片市场以DRAM和NAND Flash为主,但这两个市场目前都被美国和韩国垄断。国内目前尚处于起步阶段。全球竞争格局以韩系厂商为主,美国为辅,国内尚处于起步阶段。中国存储需求占全球30%,但自给率低于10%,国产升级空间仍较大。其中,

DRAM:2023 年 CR3 高达 96%,市场集中度最高,基本被韩国三星和 SK 海力士、美国美光三家垄断。国内厂商主要为合肥长鑫。

NAND:CR5 达95%。三星处于领先位置,市场份额为 32.7%,而日本铠侠、美国西部数据、SK 海力士和美光的市场份额相差不大。国内厂商主要为长江存储。

相关产品:

科创100ETF基金(588220)跟踪科创100指数,指数中重点布局的行业包含了计算机、电子、医药生物、新能源等科创板中小企业,有望收获低空经济前沿技术发展带来的红利,同时也是投资高科技成长企业并有望获得投资收益的重要选择。

半导体ETF(159813)跟踪国证芯片指数,国产升级大逻辑+AI带来产业新需求+库存周期拐点将至,半导体板块迎来较好的布局时点。

基金有风险,投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56