看淡美联储官员放鹰,4月PCE指数料为美股再吹降息暖风【美股周报】

美联储会议纪要鹰声嘹亮及美国PMI商业活动活跃飙高为年内降息带来更多挑战,英伟达Q1强劲财报艰难守住美股大盘,密大通胀预期放缓暂时缓和市场担忧。本周,4月PCE指数和美联储官员讲话来袭,通胀能否如预期为美股释放积极讯号?

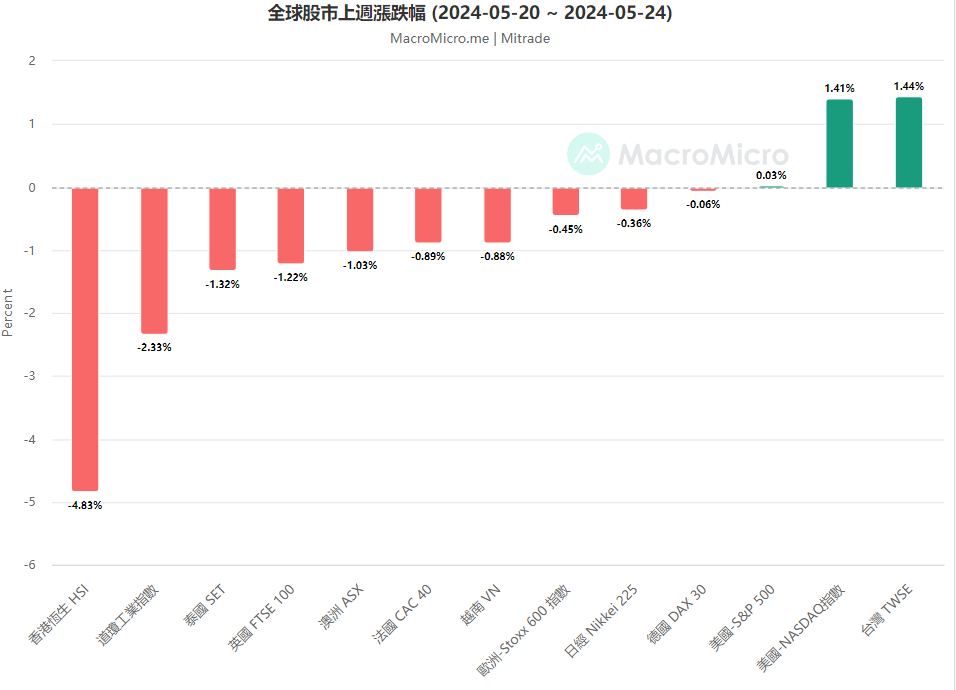

市场回顾上周(05/20-05/24),全球股票市场普跌,英伟达(NVDA.US)强劲财报提振科技股买气,美股那指和台湾股市成为上涨少数派。

最新公布的美联储会议纪要放鹰,PMI指数打击降息前景,英伟达超预期业绩独秀,艰难守护美股大盘走势。美三大股指涨跌不一,道琼斯指数全周跌2.33%,创2023年银行业危机以来最大周跌,标普500指数惊险平收,那斯达克指数涨1.41%。

个股方面,英伟达财报周涨超15%,突破1000美元关口创历史新高;透露Semi卡车新进展的特斯拉(TSLA.US)小幅反弹,谷歌(GOOG.US)和亚马逊(AMZN.US)当周累跌;料AI相关业绩有望成长2.5倍的台积电(TSM.US)涨超5%。

以太币现货ETF关键文件已获批,加密货币概念股上涨,Coinbase(COIN.US)周涨近15%,Marathon Digital(MARA.US)涨9%,Riot Platform(RIOT.US)涨超3%。

英国通胀高于预期削弱英央行夏季降息前景,因对中国关税担忧欧洲汽车股下行,欧央行整体降息基调开始摇摆。尽管晚些时候PMI指数揭示经济动力恢复,基准欧股当周仍小幅下跌,英股跌超1%。

外资上周三连买,半导体类股推动台湾股市大盘,台积电创历史新高。市场风险偏好转弱,港股估值修复的反弹势头暂停,恒生指数当周跌近5%,机构表示这符合大盘短期高台波动加剧的预期。

【来源:MacroMicro,日期:2024/05/20~2024/05/24】

美联储会议纪要放鹰,美国经济活动加速上周,英伟达财报和美联储会议纪要是影响美股走势的关键。利润升6倍、官宣10-1拆股的英伟达提振科技股买盘,但美联储政策制定者不断重申对通胀走势的不确定,升息担忧打击投资人风险偏好。

对于英伟达这份财报,Ingalls & Snyder高级投资组合策略师Tim Ghriskey表示,「我们正处于一场科技革命中,而且仍然处于早期阶段。现在很难不保持积极态度,尤其是对英伟达。」

最新公布的五月美联储会议纪要显示,与会者指出,第一季通胀数据令人失望,各项指标表明经济增长势头强劲,需要比他们预期更多的时间才能对通胀率持续向2%目标迈进更有信心。

官员们讨论了需要在更长时间内维持利率不变的必要性,或在劳动力市场走弱的情况下降息的情况。但一些官员注意到金融环境过于宽松的风险,且多名官员表示,愿意在必要时进一步收紧政策。

NorthEnd Private Wealth的Alex McGrath表示,「美联储会议纪要多少有点鹰派的意外。投资界至少还要等一个月才能听到有关降息的消息,这份报告的亮点是一些与会者愿意进一步限制政策。」

周四(23日)公布的数据显示,美国5月Markit PMI数据好于预期,其中制造业PMI创2个月新高,服务业PMI创12个月新高,综合PMI为2022年4月以来最高。

标普全球市场情报首席商业经济学家Chris Williamson指出,主要的通胀推动力现在来自制造业而不是服务业,这意味着按新冠疫情前的标准来看,这两个行业的成本和销售价格现在都有所上升,美联储抗通胀的最后一英里进程似乎仍难以捉摸。

Baird投资策略分析师Ross Mayfield表示,「PMI初值高于预期,这为鹰派增添了色彩。因此,人们的想法已经从英伟达转向考虑更高更久的利率走势。」

高盛CEO David Solomon上周表示,预计美联储今年不会降息。 Solomon指出,「我任然没有看到令人信服的数据表明我们将在这里开始降息。对人工智慧基础设施的建设也帮助经济对美联储的货币紧缩更具弹性。」

不过,周五公布的密歇根大学通胀预期给市场带来了些许宽慰。美国五月密大短期通胀预期终值3.3%,低于预期和初值,长期通胀预期3%同样较初值回落。

有分析称,经过进一步审查的数据显示,消费者对通胀轨迹并不那么悲观,消费者支持可能会放缓,从而缓解经济需求驱动的通胀压力。

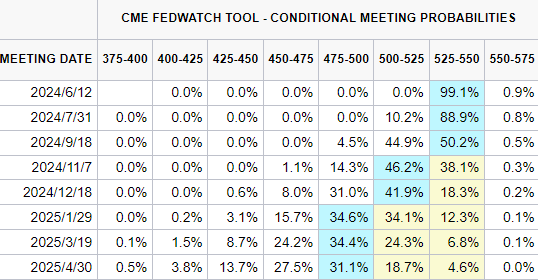

截至撰稿,CME利率期货市场数据显示,当前投资人押注美联储最早于9月开始降息的概率为50.2%,年内第二次降息预计发生在11月,概率不到五成。

【利率期货市场揭示的利率走势及概率,来源:CME FedWatch Tool】

再次被击退,高盛:首次降息延后至9月在一系列经济数据再次指向经济弹性和美联储官员释放谨慎的鹰派讯号后,高盛上周五(24)日再次调整了对美联储首次降息时间节点的预测,将7月首降推迟至9月,第二次降息将发生在12月。

高盛表示,由于美国经济依然充满韧性,放宽货币政策的理由在当下依然不成立。

包括Jan Hatzius在内的高盛经济学家在报告中表示,「当周早些时候我们就注意到,美联储官员的言论表明,7月降息可能不仅需要更好的通胀数据,还需要经济活动或劳动力市场数据出现实时性的疲软迹象。」

值得注意的是,高盛在上月调整过他们对Fed降息的预测。当时,高盛将美联储年内预期次数从三次削减至两次,分别会在7月和11月进行。

据统计,当前花旗、摩根大通和三菱日联预计美联储将于7月首次降息,包括高盛、摩根士丹利、瑞银、富国银行、巴克莱、汇丰、Evercore ISI等多数机构预计将在9月降息,美银、德银、RBC等机构预计在12月降息,而杰富瑞和瑞穗则认为可能需要到2025年才采取行动。

人工智能当道,标普公司的AI布局争先据Factset最新报告,通过检索3月15日至5月23日期间进行的所有标普500指数公司的电话会议记录发现,有199家公司在第一季财报电话会议上引用了「AI」一词,远高于5年均值(80)和10年均值50。

这也是有记录以来标普成分公司在财报会议上引用AI一次的最高读数,上一次的峰值是在2023年第二季的182。

对于这199家公司,财报电话会议上提及AI的平均次数为11次,中位数为5次,其中Meta、英伟达和微软分别以95、86和74次遥遥领先。

本周财经前瞻:PCE、美联储官员前瞻性地看,最能影响本周美股走势的因素是周五将公布的个人消费支出物价指数PCE和周内多位美联储官员的言论。

经济学家预计,美国4月剔除食品和能源的核心PCE月率将录得0.2%,这将是该指数今年以来的最小增幅,市场预计PCE指数将为降息前景和美股释放积极信号。

继美联储会议纪要放鹰后,投资人本周将关注多位官员对通胀、经济等方面的新看法,他们包括鲍曼、库克、威廉斯、博斯蒂克、梅斯特、卡什卡利和洛根等。

财报方面,投资人可关注近日暴涨的法拉第未来(FFIE.US)、赛富时(CRM.US)、C3.ai(AI.US)、好市多(COST.US)、戴尔(DELL.US)等公司的最新业绩。

本周一,美股因阵亡将士纪念日休市一日。

本周二开始,美国结算规则将从「T+2」缩短为「T+1」,有分析称这项改动可能会使得空头部署略显被动、对欧洲外汇交易可能带来系统性风险等。

【Mitrade观点】谨防PCE意外,美联储通胀容忍度上升尽管四月CPI指数放缓给市场带来降息喜讯,但自那以后,新出炉的更多数据的总体风向开始偏离这一前景,这在Q1财报季收尾阶段更加刺激美股投资人的神经。

美联储降息次数预期从年初的六/七次削减至目前的一/两次,甚至是2024年不降息或升息,时间也走至接近年中,预计市场对接下来的每个关键经济数据都将十分敏感。鉴于市场预期4月PCE指数有望录得年内最小升幅的乐观看法,若实际读数偏离这一走向,美股或不可避免出现回档。

不过另一方面,美联储官员的近期言论出现弱化通胀前景、强调劳动力市场减弱以降息的迹象,市场也有分析认为美联储可能在容忍更长时间的高于2%的通胀水准,通胀停滞将难以掀起风浪。

美联储理事沃勒近日也指出,美国中性利率仍相对较低,存在美国政府大量发债以维系支出带来的上行风险。这也一定程度暗示,美国经济仍无惧当前二十余年的较高利率,经济成长和企业盈利是美股强劲动能。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56