天风证券:给予桐昆股份买入评级

天风证券股份有限公司张樨樨近期对桐昆股份进行研究并发布了研究报告《印尼炼厂规模拟调整,公司持股比例拟上升》,本报告对桐昆股份给出买入评级,当前股价为15.53元。

桐昆股份(601233) 印尼北加炼化一体化项目股权结构拟调整 泰昆石化(印尼)有限公司作为印尼炼化一体化项目的主体,拟对股权架构进行调整:此前公司最终持有泰昆石化45.9%股权,新凤鸣持有44.1%,上海青翃持有10%。拟调整后的泰昆石化股权架构:公司合计持股80%,新凤鸣通过罗科史巴克持股15%,上海青翃持股5%。公司持股比例增加、年权益炼油加工能力上升,有利于公司增强对印尼炼化项目的控制力,降低投资风险和运营风险,有利于公司的长远发展和全体股东的利益,有利于项目的顺利推进。 投资金额下降,炼厂规模减小 原项目报批总投资862371万美元,调整为594762万美元; 炼厂规模减小,芳烃比重下降,烯烃比重提升,偏重质组分的加工方式由渣油加氢+蜡油加氢裂化+柴油加氢裂化变为渣油加氢+蜡油加氢裂化;项目规模由原1600万吨/年炼油,对二甲苯(PX)产能520万吨/年,乙烯80万吨/年;调整为1000万吨/年炼油,对二甲苯(PX)产能200万吨/年,乙烯120万吨/年。 目标市场调整,更侧重印尼本土 原泰昆石化产品目标市场:成品油、硫磺等467万吨/年由印尼国内市场消化,对二甲苯、醋酸、苯、丙烷等847万吨/年由中国国内市场消化、全密度聚乙烯FDPE、EVA、聚丙烯等118万吨/年由中国、印尼及东盟市场共同消化; 现泰昆石化产品目标市场:成品油、硫磺、苯、液化气等558万吨/年由印尼国内市场消化,对二甲苯200万吨/年运回中国国内市场消化,聚乙烯FDPE、HDPE、LLDPE、聚丙烯等170万吨/年由印尼及东盟市场共同消化。 产品目标市场中,印尼/中国/共同消化的比重由33%/59%/8%,调整至60%/22%/18%,产品更加侧重印尼本土市场,我们认为,此举有助于降低物流成本,增强综合竞争优势。 盈利预测预估值:石化和涤纶长丝均处于景气周期底部,有望延续复苏趋势,我们维持公司2024/2025/2026年归母净利润预测30/48/60亿,2024年5月24日股价对应的PE分别为13/8/6,维持“买入”评级。 风险提示:项目审批不及预期风险;市场需求不及预期风险;工艺技术风险;建设条件风险;财务风险;企业经营文化风险

证券之星数据中心根据近三年发布的研报数据计算,浙商证券李辉研究员团队对该股研究较为深入,近三年预测准确度均值为72.38%,其预测2024年度归属净利润为盈利33.89亿,根据现价换算的预测PE为11.01。

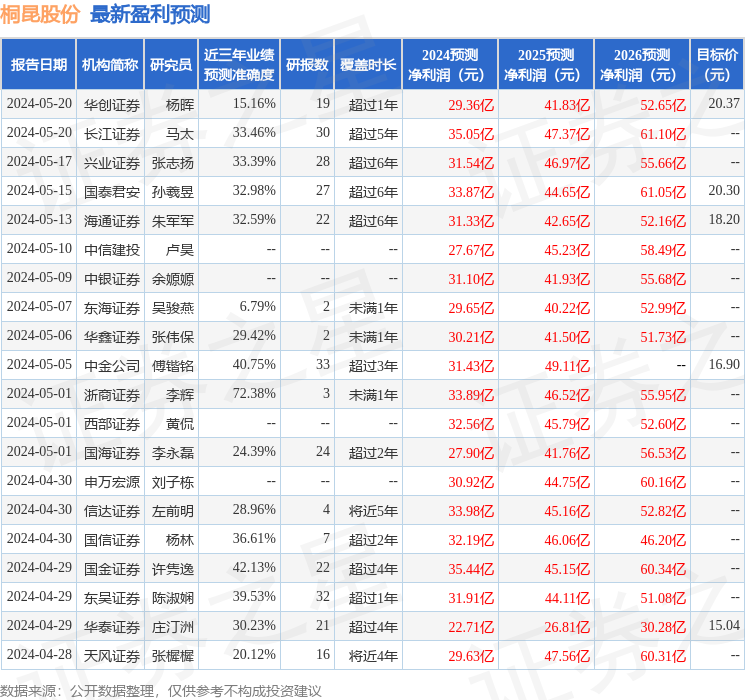

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级21家,增持评级1家;过去90天内机构目标均价为18.15。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47