内外因素”三杀“!港、A股连续4日调整

本周,市场原本预期的交易主线是“地球上最重要股票”英伟达的财报。

不过,没想到经济数据突传坏消息,美联储降息预期全线崩塌,导致资本市场出现调整。

英伟达也撑不起市场

隔夜,标普500指数跌0.74%,纳指跌0.39%,道指重挫了超600点,跌幅1.53%,为去年3月硅谷银行危机以来最大跌幅。

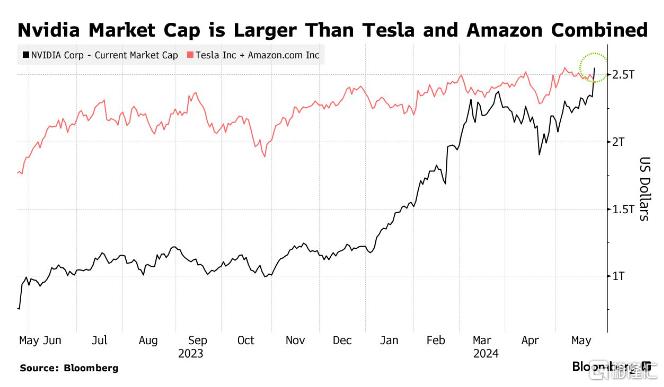

刚公布了炸裂财报的英伟达领涨市场,股价一举突破1000美元,报1037.99美元创新高,市值一夜飙涨约2180亿美元,最新为2.55亿美元,超过了特斯拉和亚马逊市值的总和。

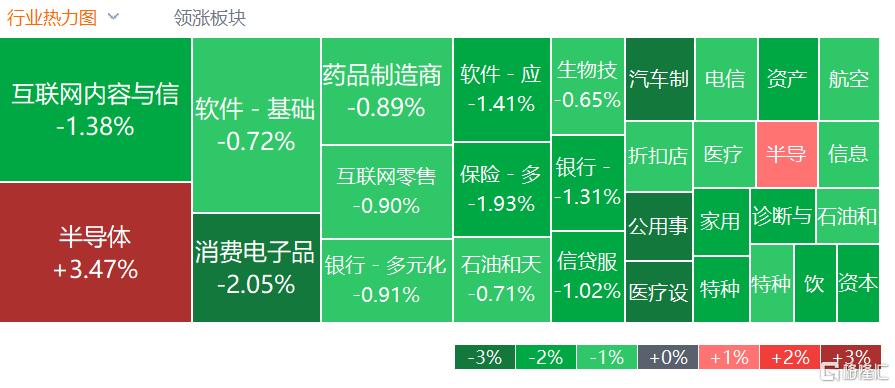

除英伟达带领的半导体表现还不错以外,其他板块全线收绿。

苹果、谷歌、亚马逊、Meta、微软等大型科技股也收跌,美股的总市值也重挫了约5000亿美元。

受外围调整的影响,港、A两市今日继续下跌。

截至发稿,沪指跌0.28%报3107.58点,深成指跌0.54%,创业板指跌0.8%。

电力板块掀起涨停潮,大连热电、乐山电力、明星电力、吉电股份等12只个股涨停。

铜缆高速连接板块活跃,华丰科技、创益通20CM涨停,意华股份、博创科技、得润电子涨停,鼎通科技、金信诺涨超7%。

获高层定调,农业股走强,秋乐种业涨超5%,敦煌种业涨超3%。

物业股、地产股退潮,我爱我家、城建发展跌停,渝开发、滨江集团跌超8%,南都物业跌近7%,中天服务跌超5%。

低空经济走低,华密新材跌超9%,广联航空、中信海直跌超8%,万丰奥威跌超7%。

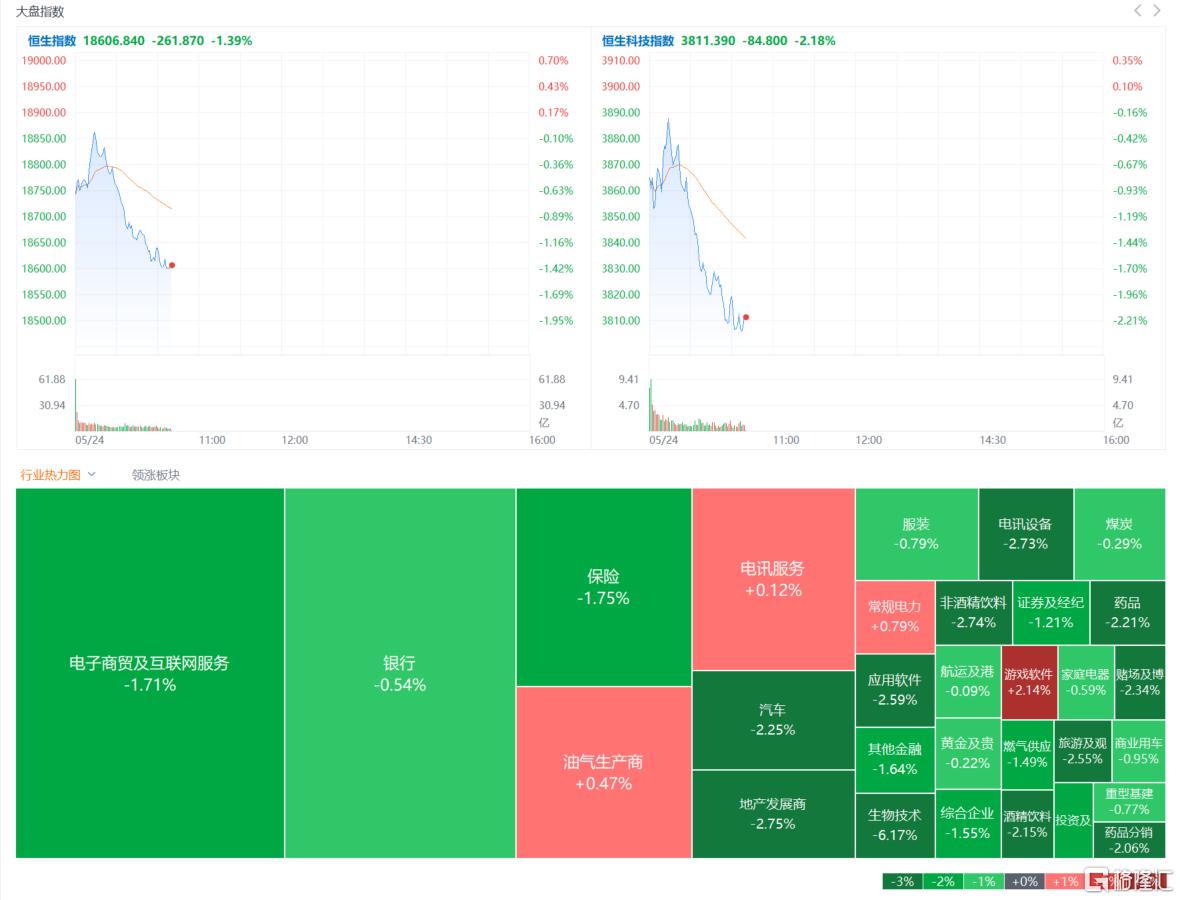

港股跳水,恒生科技指数跌2.16%,恒指跌1.38%,国指跌1.42%。

康方生物因受“临床数据不及预期传闻”拖累一度暴跌近45%,带崩港股一众生物科技股。

乐普生物跌超11%,科伦博泰生物、百济神州、金斯瑞生跌超8%,荣昌生物、再鼎医药跌超7%,科济药业、康诺亚跌超6%,来凯医药跌超5%。

对于港、A市场的下跌,分析来看,可能存在以下三个因素:

首次降息推迟至12月

一是,降息预期连遭打击,降息开始的时点不断推迟。

周三,FOMC会议纪要显示,多位官员表示愿意在必要时收紧货币政策,表态偏鹰。高盛CEO还预计,年内不降息。

昨晚,标普全球公布的美国5月综合PMI初值超预期升至54.4,显示企业活动两年多来最快扩张。

其中,工厂投入价格上涨速度为2022年11月以来最快,服务提供商的支付价格和接收价格也增加。

同时,亚特兰大联储主席博斯蒂克表示,货币政策在减缓经济增长上的效果不如前几个周期,这强化了在更长时间内保持较高利率的必要性。

博斯蒂克认为,美联储将在今年年底前开始降息,不太可能在四季度之前降息。

而且他还表示,不希望降息后再加息,希望货币政策转向后就始终朝着同一方向前进。

“我认为非常重要的一个目标是只朝一个方向前进,所以不要先降息,然后再加息,再降息,再加息,因为我认为这会造成政策不确定性。”

最新,互换市场已经完全定价了美联储在12月首次降息25个基点,而前一天则为11月。

交易员们预计,美联储今年仅会降息35个基点,低于了前一交易日的40个基点。年内降息的次数也已从降息两次,重新回到了降息一次。

瑞穗银行亚洲经济与策略主管Vishnu Varathan表示:“市场似乎处于‘好(经济)消息就是坏市场消息’的模式,因为他们担心美联储‘利率更高、持续时间更长’,美国收益率上升和美元走强似乎正在打压亚洲新兴市场股市和外汇。”

Brown Brothers Harriman & Co.的全球市场策略主管Win Thin表示:“强劲的PMI使美国表现优异的故事重新成为人们关注的焦点,再加上FOMC的鹰派会议纪要,很明显,美联储不会很快就会降息,这将有助于美元获得更大的吸引力。”

后续还能涨吗?

二是,台海局势不稳,东部战区持续演习。

据东部战区消息,5月23日至24日,中国人民解放军东部战区组织战区陆军、海军、空军、火箭军等兵力,位台湾海峡,台岛北部、南部、东部及金门岛、马祖岛、乌丘屿、东引岛周边,开展“联合利剑—2024A”演习。

东部战区新闻发言人李熹海军大校表示,今日,中国人民解放军东部战区持续位台岛周边开展“联合利剑-2024A”演习,岛链内外一体联动,检验联合夺权、联合打击、要域占控能力。

三是,港、A市场自春节前后就开始反弹,目前可能步入调整期。

具体来看,沪指自2月6日一路反弹至5月20日,并在当日盘中最高触及3174.27点,累计反弹17.36%,近4个交易日连续下行,累计跌1.97%。

恒指自1月23日触底反弹,也是在5月20日触及最高点19706.12点,累计反弹31.25%。不过,近4个交易日连续下跌,累计跌5.16%。

在上周日的策略报告中,已有券商认为,市场近段时间的上涨已经接近尾声,后续能否继续上涨还取决于政策发力的持续性。

信达证券认为,A股年度上涨趋势没有完成,但第一波轮动式估值修复可能已经到达尾声,建议配置顺序:上游周期>汽车汽零、出海>金融地产>AI、老赛道(医药半导体新能源)>消费。

中金指出,在近期的快速反弹后,市场已基本触及至基准情形下第一阶段目标点位,对应恒指19,000点附近。

若风险溢价能够回落到去年初的水平,对应恒指20,000点左右;

乐观情形下,若后续政策持续发力,推动盈利增长10%,市场有望打开进一步空间,对应恒指22,000点。

此时,长线价值型外资也有望对中国从当前低配转向标配,对应约420亿美元的资金流入,相当于2021年以来的流出总量。但这一情形的兑现需要更大、更快且对症的财政支出作为前提。

中金认为,港股整体可能呈现震荡走势,因此相比指数表现,结构性机会更值得关注。总体体现为分红、科技成长、中游出海与服务消费的三条主线组成的“哑铃型”配置。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56