【九尘点金】美联储会议纪要放鹰,黄金回踩测试日线支撑!

【每日行情概览&技术点位】

周三,美元指数反弹至周内新高,向上逼近105关口,最终收涨0.279%,报104.94。美债收益率集体反弹,10年期美债收益率冲高回落,但日内仍维持涨势,最终收报4.428%。对美联储政策利率最敏感的2年期美债收益率涨幅更加明显,最终收报4.88%。在日本,由于市场猜测央行调整利率在即,日本10年期国债收益率涨至1%,为2013年5月来首次。

随着交易员获利了结,现货黄金大幅回调,接连失守五大关口,最终收跌1.74%,报2378.75美元/盎司,为5月17日以来新低;现货白银四个交易日以来首度走低,最终收跌3.73%,报30.79美元/盎司。

根据联邦公开市场委员会会议纪要,尽管美国货币政策已成为黄金市场的次要因素,但持续的通胀可能会造成进一步的抛售压力,因为它可能迫使美联储再次加息。投资者获利了结,黄金涨势降温,交易员撤回了对美联储今年降息的押注。

在美联储会议纪要公布后,高盛集团首席执行官David Solomon表示,他目前预计美联储今年不会降息,因为得益于政府支出,经济已展现出更强的韧性。

事实上,本周,美联储官员的讲话为FOMC会议纪要的“鹰派倾向”奠定基础,因为大多数官员评论说,他们希望确定通胀正在缓慢下降,他们并不急于降低联邦基金利率。

现货黄金支撑与阻力位

日内阻力位:2400美元/2425美元

日内支撑位:2360美元/2345美元

九尘点金

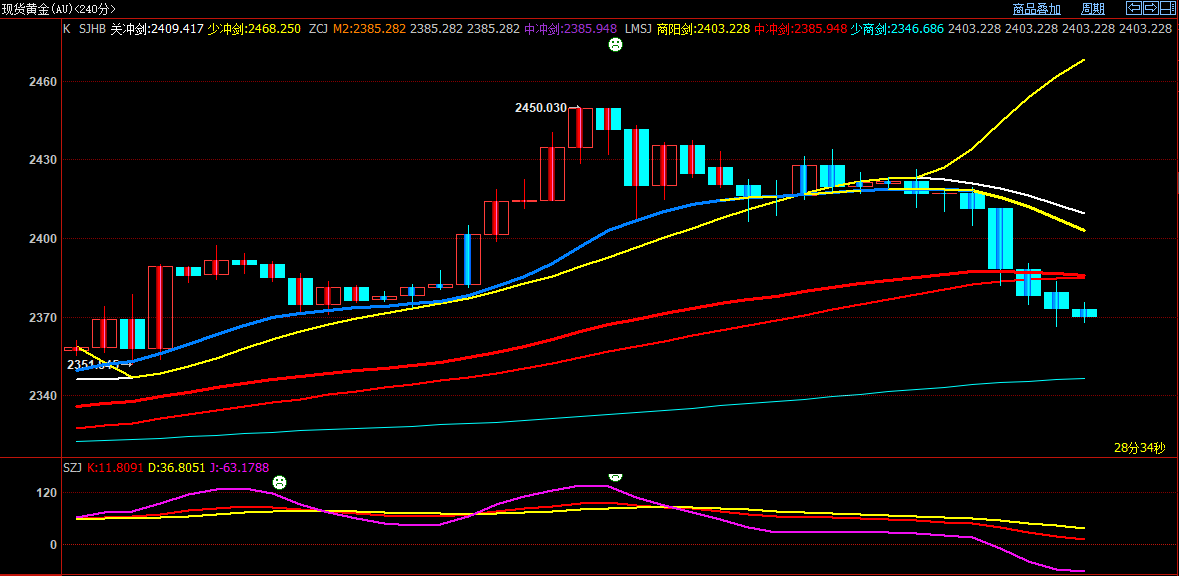

周三现货黄金高位快速震荡回调至日趋势线支撑,短期金价破位历史新高强势特征明显,目前高位区间震荡休整;辅助指标有粘合转势可能,短期关注日趋势线支撑。

4小时破位趋势线震荡下行,短期有望形成区间震荡走势;辅助指标震荡转空趋势运行,多空转换较快。

建议:日内高位区间震荡,以日趋势线支撑回调做多操作为主。分析仅供参考,不作为入场依据。

【机构观点】

上周五,Incrementum AG发布了年度In Gold We Trust报告,这是一份400多页的报告,分析了贵金属的关键元素。以该公司基金经理Ronald-Peter Stferle和Mark J. Valek为首的分析师表示,全球经济的结构性变化推动了对作为世界舞台上中性资产的黄金的重新需求。

在报告发布前Stferle举了一个例子来说明不断进化的格局:过去二十年定义全球市场的低通胀时期,即“大缓和贸易”已经结束。

他表示:“通胀似乎不仅仅是暂时的,而是相当粘性的。该报告的一个核心部分是大缓和已经结束,通胀波动将继续是一个重要话题。因此,我们认为这为黄金提供了坚实的理由。”

报告称,除了通胀威胁之外,全球债务激增,地缘政治不确定性质疑美元作为世界唯一储备货币的作用,以及从西方投资者流向东方投资者的实物黄金,正在黄金市场创造新的长期趋势。

这家总部位于列支敦士登的基金重申了其未来六年金价将达到每盎司4800美元的长期预测。

Stferle表示,虽然他认为黄金具有强劲的长期潜力,但随着市场开辟出高位区间,投资者应该预计会出现波动期。但一些盘整不会影响更广泛的格局。

分析师在报告中表示:“自2023年10月的低点以来,金价已上涨了近600美元,因此获利回吐应该不足为奇。”

根据该报告,黄金今年新剧本最令人信服的证据是,面对重大的传统逆风,黄金的表现空前。随着美联储维持了40年来最激进的紧缩周期,金价今年已飙升至每盎司2400美元以上的历史新高。

黄金市场还能够承受西方市场的大量资金外流。报告指出,自2022年4月以来,已有760多吨黄金从黄金ETF流出。

分析师表示:“根据旧的黄金剧本,鉴于ETF持有量下降,黄金应该在1700美元左右。”

分析师表示,新兴市场央行需求和亚洲国家等主要市场强劲的零售需求,其影响力越来越大,将西方投资需求推到了幕后。“国际经济和权力结构的重组、新兴市场对黄金市场的主导影响、达到债务可持续性的极限,以及可能的多波通胀浪潮,都导致黄金升值。这个阶段将持续一段时间,直到建立新的平衡。”

分析师表示,各国央行已成为黄金的决定性因素,为市场创造了一个底部。根据新剧本下的报告,各国央行在远离美元和债券的同时,正在寻找一种中性资产。

分析师表示:“黄金作为一种没有交易对手风险的中性储备货币的独特性现在正在被重新发现。央行需求的结构性增长是新剧本的关键部分,主要是因为央行需求对价格的敏感度相对较低。对于央行和主权财富基金等国家行为者来说,黄金正日益成为地缘经济棋盘上的黄金皇后。”

与此同时,新兴市场的散户投资者已成为重要的黄金买家。报告指出,在过去五年中,70%的实物黄金需求来自新兴市场,其中一半以上来自亚洲国家。

分析师表示,过去一年,亚洲国家的投资需求有所增加,因为持有创纪录储蓄的投资者面临着流动性投资机会的萎缩。

他们说:“既然传统上用于退休准备的亚洲国家房地产市场已经陷入动荡,因此对替代品的需求很大。”

随着西方投资者专注于增加的机会成本,他们一直不愿承认黄金的新剧本,但Incrementum表示,他们预计这种趋势转变只是时间问题。分析师表示,他们预计不断增长的政府债务将继续对债券市场造成压力,结束传统的60/40投资组合配置。

分析师表示:“在一个内在过度负债因此存在永久性潜在通胀风险的时代,所有资产类别中都有一个巨大的输家:债券。”

在这个新时代,Incrementum表示,投资者应该考虑一个更平衡的投资组合,包括持有高达25%的实物金条和金币。

分析师表示:“鉴于我们对政府债券持怀疑态度,我们认为越来越多的市场参与者将考虑在未来提高避险黄金和高性能黄金的权重。”分析师补充道:“具体而言,在具有较长期投资期限的投资组合中,我们认为避险黄金的比例高达15%,高性能黄金的比例高达10%是明智的。避险黄金是一种自动保障的流动性资产,主要用于对冲经济和(地缘)政治不稳定、高通胀和最坏情况。”

虽然该基金认为黄金具有长期潜力,但分析师也强调了一些风险,包括更久的利率上升,以及股市可能崩盘,造成流动性事件,打压黄金并缓解地缘政治紧张局势。

【风险预警】

☆ 16:00,欧元区5月制造业PMI初值、服务业PMI初值、综合PMI初值

☆ 16:30, 英国5月制造业PMI、服务业PMI、综合PMI。

☆ 20:30,美国至5月18日当周初请失业金人数。

☆ 21:45,美国5月标普全球制造业PMI初值、服务业PMI初值。

☆ 22:00,美国4月新屋销售总数年化。

☆ 待定,G7财长与央行行长举行会议,讨论全球经济发展情况,至5月25日。

☆ 次日3:00, 2024年FOMC票委、亚特兰大联储主席博斯蒂克参与一场学生问答活动。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56