天风研究:四季度A股可沿两点思路布局

【核心观点】

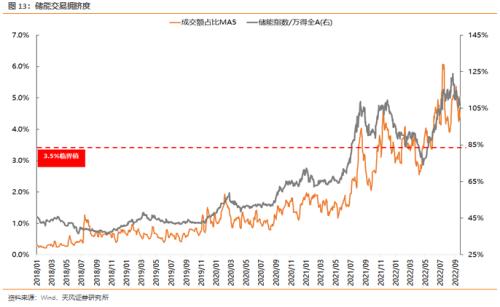

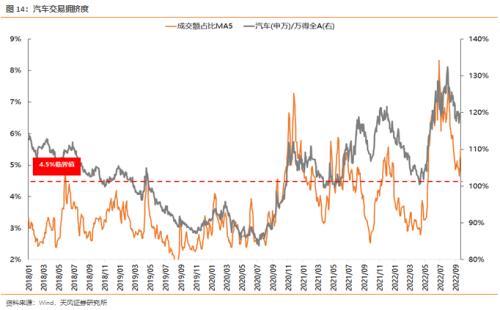

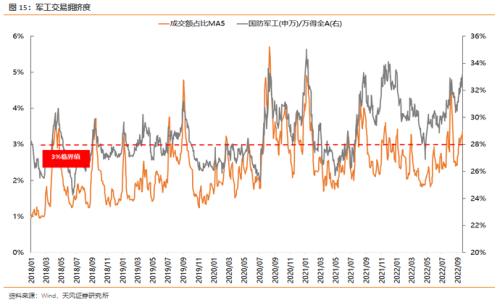

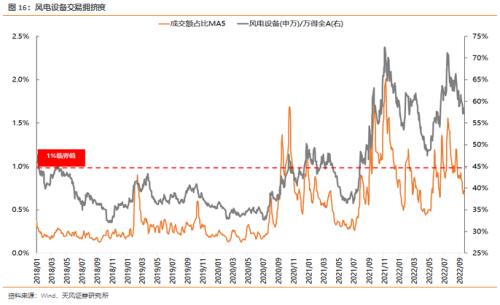

1、思路一:低估值蓝筹的日历效应,但需要满足一定条件。四季度日历效应是否有效,取决于中长期贷款增速能否趋势性回升。如果长期贷款增速上行,或者宏观预期明显改善,那么大金融板块往往会在年底启动行情。2、思路二:业绩真空期提前布局预计转年高增长的板块。市场在年末更倾向于高景气或困境反转的行业,“预演”来年结构。站在当前,面临仍然不清晰的宏观环境,仍然建议选择产业周期相对独立于经济周期,同时顺政策主线的方向。3、配置建议:经过过去一个阶段的调整,军工板块率先完成拥挤度消化,在9月率先展开反弹;风电设备交易拥挤度也已降至临界值下方;其他高景气板块如新能源车、光伏等交易拥挤度也已较前期明显下滑。建议关注明年可能维持高增速或者可能增速大幅提升的方向,包括【国产替代(信创、半导体、军工)、风电、储能、物联网(智能汽车、工业互联网、VR)、服务类(医疗服务、出行服务)】。

【正文】

1.思路一:低估值蓝筹的日历效应,但需要满足一定条件

四季度日历效应是否有效,取决于中长期贷款增速能否趋势性回升。

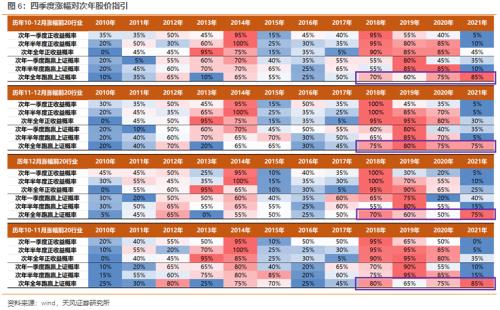

稳定低估值及部分早周期板块在四季度呈现出较为明显的日历效应。过往胜率最高的行业包括白电、保险、工程机械、铁路、白酒等。但四季度日历效应是建立在对来年经济预期平稳的基础上,在宏观预期悲观的2011年、2017-2018年,日历效应失效。

关键指标中长期贷款对四季度日历效应有着较为明确的指示作用。日历效应表现最弱的2011年及2017-2018年四季度,都对应着中长期贷款增速持续下行。而如果长期贷款增速上行,或者宏观预期明显改善,那么大金融板块往往会在年底启动行情。较为典型的是12年、14年、15年、19年,均是政策发力、经济预期改善,中长期贷款处在底部抬升阶段,且回升趋势在第二年得到确认。

2.思路二:业绩真空期提前布局预计转年高增长的板块

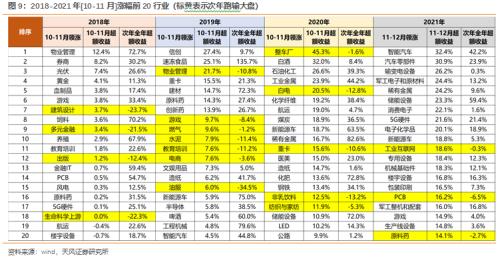

分增长类型来看,市场在年末更倾向于高景气或困境反转的行业,“预演”来年结构。以21-22年为例,去年末热门板块虽然在今年上半年调整幅度较大,但从全年来看(至9月)仍然普遍跑赢市场。去年四季度涨幅前20的细分行业中,有17个在今年跑赢上证指数。

年末“炒错”(即次年表现不佳)的方向主要是由于次年遭遇政策监管或其他不可抗力,导致业绩预期扭转。站在当前,面临仍然不清晰的宏观环境,仍然建议选择产业周期相对独立于经济周期,同时顺政策主线的方向。

3. 主要结论及配置建议

总结过去几年经验,四季度可沿两点思路布局:

第一,日历效应指向稳定低估值及部分早周期板块。过往胜率最高的行业包括白电、保险、工程机械、铁路、白酒等。但四季度日历效应是建立在对来年经济预期平稳的基础上,在宏观预期悲观的2011年、2017-2018年,日历效应失效。站在当前,四季度能否看到稳

定、顺周期板块的估值切换行情,取决于中长期贷款增速能否看到拐点(当前仍在磨底阶段,8月较7月基本持平)。

第二,三季报之后的业绩真空期,资金会提前布局来年高增长板块,这一特征在2018年之后尤为显著。分增长类型来看,市场在年末更倾向于高景气或困境反转的行业,“预演”来年结构。年末“炒错”(即次年表现不佳)的方向主要是由于次年遭遇政策监管或其他不可抗力,导致业绩预期扭转。站在当前,面临仍然不清晰的宏观环境,仍然建议选择产业周期相对独立于经济周期,同时顺政策主线的方向。

配置建议:

按照日历效应的历史规律,四季度大金融为代表的稳定板块能否展开估值切换行情,主要取决于对经济环境的预期,当下集中体现在中长期贷款指标中。而当前来看,国内库存周期和地产周期、海外经济周期尚未出清,中长期贷款增速仍在磨底,拐点还未清晰。因此近年Q4低估值板块的日历效应存在一定的不确定性。

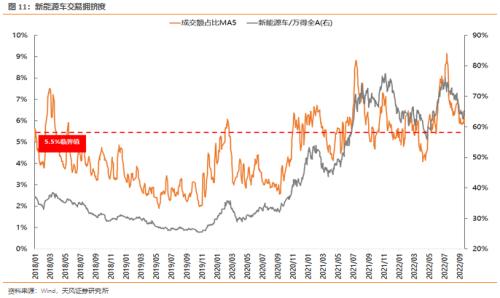

因此可以更倾向于提前布局来年高增长(高景气+困境反转)方向。7月初开始,汽车、光伏、新能源车等赛道的成交额占比(拥挤度)快速提升,对应这些板块的龙头开始下跌,对利好钝化、对利空敏感。经过过去一个阶段的调整,军工板块率先完成拥挤度消化,在9月率先展开反弹;风电设备交易拥挤度也已降至临界值下方;其他高景气板块如新能源车、光伏等交易拥挤度也已较前期明显下滑。

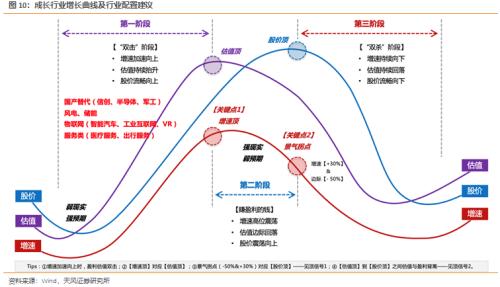

中期来看,支撑成长板块超额收益的仍然是自身景气方向。短期传统经济板块的悲观预期修复、高景气赛道消化拥挤度之后,风格趋势可能仍然是新经济占优。建议关注明年可能维持高增速或者可能增速大幅提升的方向,包括【国产替代(信创、半导体、军工)、风电、储能、物联网(智能汽车、工业互联网、VR)、服务类(医疗服务、出行服务)】。

风险提示:

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56