变盘信号发出?

美股已经站上4万点了,道指周五首次收盘冲破4万点,连涨五周,标普和纳指连涨四周。

一片欣欣向荣之际,过去两个月时间里,美国管理规模前20大的基金经理持续增加对长久期美债的配置。

这背后的信号是什么?

1

美股见顶信号发出?

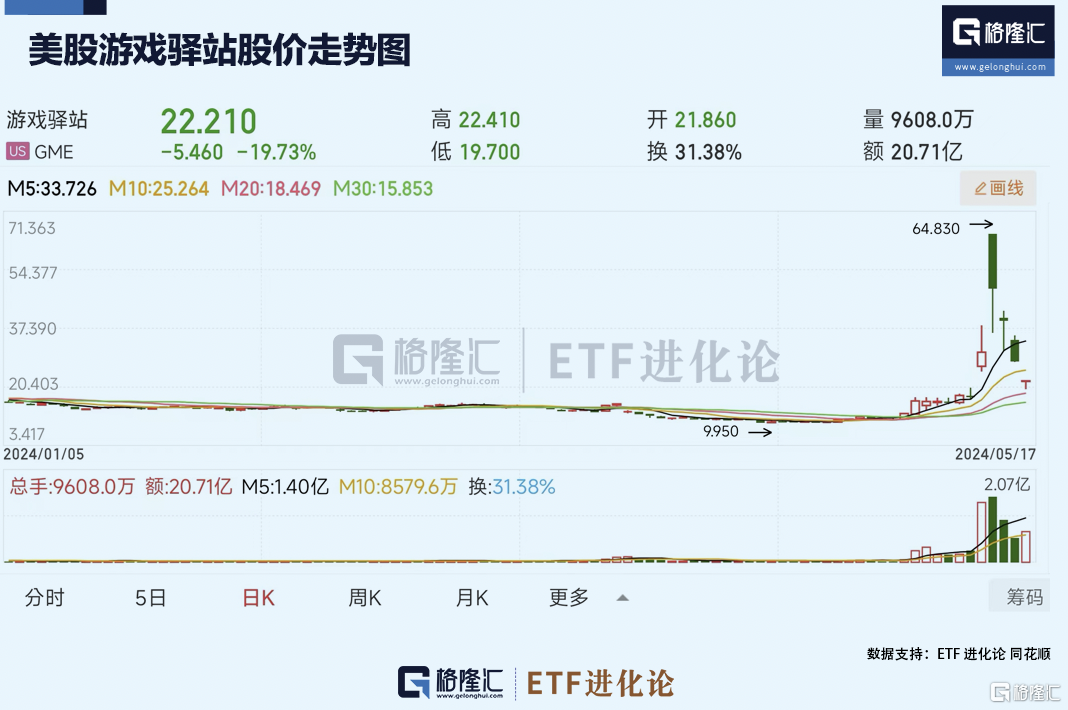

本周美股小碎步式创下历史新高,这回发力的可不是科技七姐妹,而且久违的散户抱团股,周内先是暴涨两天,随后涨势熄火,市场正在密切关注散户们下一步的动作是什么。

关于“meme股”的卷土重来,明面上的直接原因自然是,“散户之王”Keith Gill的突然回归,但爆炒妖股的背后或许是契合了美股目前某种新的交易需求。

其中之一的观点是:“散户概念股”的突然暴涨可能是美股见顶的信号。

Interactive Brokers LLC首席策略师Steve Sosnick在采访中指出:“如果不是股市本身已处于过度兴奋状态,我们本不会看到meme股这样的疯涨。”

更有趣的一点是,“meme股”暴涨两天后的截然而止,是因为领涨股游戏驿站GME和AMC都趁着股价大涨,急着变现。

周三,AMC在一份文件中披露,它将发行2330万股股票,以换取2026年到期的票据。显然,AMC是想利用股价上涨的机会进行换股,以减少债务规模。

周五,游戏驿站向美国证券交易委员会提交了文件,申请出售多达4500万股普通股。

周三到周五,“meme股”连续三天暴跌,但GME全周仍保持27%涨幅,AMC达到51%。

市场正在密切关注,散户下一步可能的动向是什么?

高盛则认为,市场“害怕严重落后”的情绪又回来,被视为可反映散户交投情况的指标超过了2021年1月时的高点,这与本周散户股爆发的时点刚好吻合。

高盛认为散户作为美股市场的重要参与者,散户抱团股本周仍实现大涨,将进一步提升散户的交易热情。因此其认为,下周重点关注流入标普500ETF(SPY)和纳指100ETF(QQQ)的资金量情况。

一周前,高盛分析师提出一个惊人的观点:今年剩余时间里美股“没有回报”。

高盛分析师大卫•科斯汀表示,尽管企业将从人工智能的应用中受益,但美股今年的涨势可能会在2024年剩下的时间里停滞不前。理由之一就是,相对于历史水平而言,目前的美股估值“昂贵”。

从散户股刚暴涨两天,大涨个股就按耐不住想要套现离场,叠加ETF进化论此前的文章《富豪组团跑路?大佬喊话:泡沫不大》就提到:美国富豪们开始集体套现,包括Meta扎克伯格、亚马逊创始人贝索斯、英伟达董事、摩根大通戴蒙。

尤其是摩根大通戴蒙,一位带领顶级银行经历完整次贷危机的资深掌门人,多次警告经济风暴将至,执掌摩根大通18年来,首次出售股票。

再到股神巴菲特旗下的伯克希尔今年一季度手握1800亿美元的现金,创下历史记录,甚至预测二季度规模会进一步上升至2000亿美元。

如今,美国大型基金的基金经理开始买入长久期的美债了,转向信息似乎越来越明显?

2

大型基金开始买长久期美债

摩根大通数据显示,在过去两个月中,美国最大的20家共同基金经理增加了久期资产的配置。

美国银行的策略师CIO Michael Hartnett在周五发表的一份报告中写道,长久期债务交易将在下半年卷土重来。

该分析师指出,过去三年,美国经济强劲的名义增长是美债大熊市和股票、大宗商品等“ABB”(除债券外的任何东西)牛市的催化剂,但这种交易模式将在2024年下半年逆转,因为美国经济名义增长疲软将疲软。

根据该银行一项调查数据显示,基金经理本月将债券配置平均比4月份增加了7个百分点,总体配置比例上仍然偏低。

从美股继续历史新高,到可可、铜、贵金属等大宗商品屡屡被逼空,本周纽铜上演史诗级逼空一幕,到白银周五创逾十年新高,基金经理的提前押注真的对吗?

3

债券型ETF市场破千亿

债券型ETF全市场规模居然突破千亿!

Wind数据显示,截至5月17日,海富通中证短融ETF最新规模突破300亿元,达319.49亿元,再度创出历史新高,是目前全市场规模最大的债券型ETF产品。

5月17日,首批30年期超长期特别国债成功发行的当天,场外资金净申购1592.8万份海富通中证短融ETF,总份额达到2.91亿份。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

整体来看,全市场债券型ETF产品共计20只,规模合计达1014.38亿元,较2023年底增长超200亿元,增幅为26.6%。

根据底层资产不同可将债券ETF分为利率债ETF、信用债ETF和可转债ETF,涵盖国债、政金债、地方债、信用债、可转债五大子类,期限则覆盖短端、中长端和超长端各类品种。

按基金管理人来看,目前海富通基金旗下有5只债券型ETF产品,博时基金和平安基金旗下各有3只,国泰基金和鹏华基金旗下各有2只,富国基金、华安基金、华夏基金、鹏扬基金、招商基金旗下各有1只。

从追踪复制相关指数的方法来看,与股票ETF全复制指数不同,大部分债券指数型基金使用抽样复制法。

从投资人结构来看,债券ETF主要被机构投资者持有,以券商、保险公司、广义基金、银行为主。

债券ETF可以在交易所上市后随时进行买卖,可在场内实现日内回转交易(即“T+0”交易),即当日买入可当日卖出,卖出后可立即买入。

在基金公司看来,近期市场表现基本在预期内,短期来看金融数据偏利好,预计债市保持震荡偏强走势,打破当前状态需要货币政策出现变化。

中信证券认为,除交易型需求外,资产荒与利率下行的一致预期下,银行、保险等配置型资金对债券ETF的需求也水涨船高,7-10Y利率债ETF以及高资质的信用债ETF料将继续作为主要配置品种。

华夏基金此前也发表相关研究报告指出,我国债券市场规模已超150万亿元,位居全球第二,在当前市场环境下,债券ETF面临着巨大的发展机遇及潜力。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56