天风证券:给予拓普集团买入评级

天风证券股份有限公司邵将近期对拓普集团进行研究并发布了研究报告《24Q1业绩高增,盈利能力维持稳定》,本报告对拓普集团给出买入评级,当前股价为60.11元。

拓普集团(601689) 24Q1业绩高增,盈利能力维持稳定 公司发布2023年年报,23年公司实现营收197.01亿元,同比+23.18%;归母净利润21.51亿元,同比+26.50%。收入端分产品来看,减震器收入43亿元,同比+11%,营收占比21.8%,毛利率为24.3%,同增0.19pct;内饰功能件收入66亿元,同比+20%,营收占比33.4%,毛利率20%,同增0.94pct;底盘系统收入61亿元,同比+38%,营收占比31.1%,毛利率23.2%,同增1.99pct;热管理系统收入15.5亿元,同比+13%,营收占比7.9%,毛利率18.9%,同增0.32pct;汽车电子收入1.8亿元,同比-6%,营收占比0.9%,毛利率21.9%,同降3.31pct;电驱系统收入185万元,营收占比0.01%,毛利率81.3%。从盈利能力看,公司2023年毛利率达23.03%,同比+1.42pct;2023年净利率达10.91%,同比+0.29pct。23Q4公司营收达55.49亿元,同比+13.49%/环比+11.17%;归母净利润达5.54亿元,同比+12.64%/环比+10.05%。24Q1公司营收达56.88亿元,同比+27.29%/环比+2.51%;归母净利润达6.45亿元,同比大增43.36%,环比+16.59%。从盈利能力看,公司24Q1毛利率达22.43%,同比+0.58pct/环比-1.67pct;24Q1净利率达11.39%,同比+1.23pct/环比+1.54pct,盈利能力维持高位。24Q1公司三费费用率达4.84%,同比-0.52pct/环比+0.48pct。其中销售费用/管理费用/财务费用率分别达1.38%/2.75%/0.71%,同比+0.22pct/+0.07pct/-0.80pct,研发费用率达4.49%,同比-0.27pct。 客户订单与产能齐增,机器人业务再创成长空间 客户方面,公司Tier0.5级合作模式持续推进。国内市场,公司与华为-赛力斯、理想、奇瑞、长城、小米、比亚迪、吉利等车企的合作进展迅速,单车配套金额不断提升;国际市场,公司与美国的创新车企A客户以及FORD、GM、STELLANTIS等传统车企均在新能源汽车领域展开全面合作。公司IBS项目、EPS项目、空气悬架项目、热管理项目、智能座舱项目分别获得一汽、吉利、华为-赛力斯、理想、比亚迪、小米、上汽、东风等客户的订单。产能方面,杭州湾六期、七期及重庆工厂、湖州工厂、安徽寿县工厂约1100亩工厂陆续建成投产;杭州湾八期、九期及西安工厂、墨西哥工厂也加快规划实施。新业务方面,公司设立电驱事业部,研发的机器人电驱执行器和旋转执行器,已经多次向客户送样,获得客户认可及好评,项目进展迅速。因此,看好平台化公司全球化,开启新一轮业绩增长期。 投资建议:由于重要客户销量情况,下调24-26年归母净利润至29.35/38.32/48.54亿元(前值预计24-25年净利润为32.4/42.8亿元),当前市值对应PE为24/18/14倍,维持“买入”评级。 风险提示:汽车需求不及预期、原材料价格等持续上涨、公司新业务拓展不及预期。

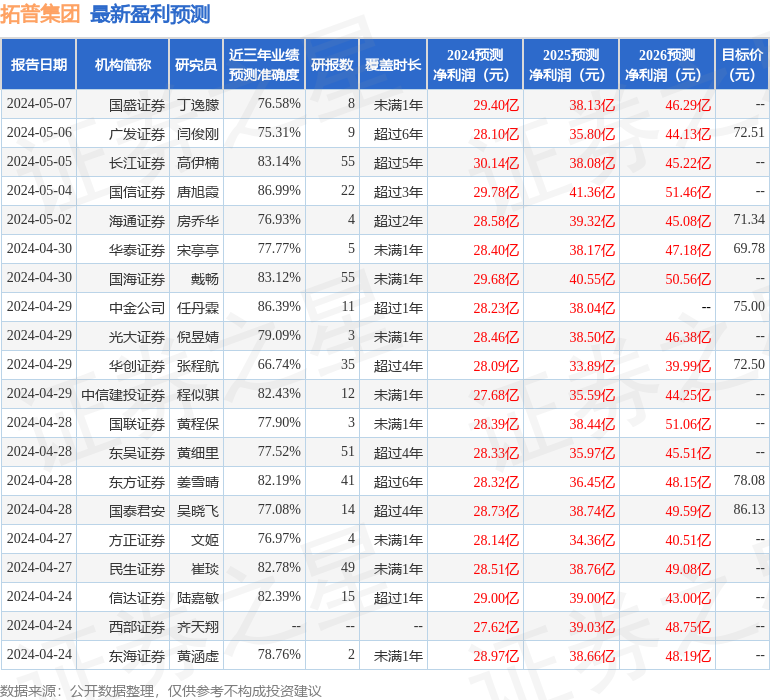

证券之星数据中心根据近三年发布的研报数据计算,国信证券唐旭霞研究员团队对该股研究较为深入,近三年预测准确度均值高达86.99%,其预测2024年度归属净利润为盈利29.78亿,根据现价换算的预测PE为22.17。

最新盈利预测明细如下:

该股最近90天内共有27家机构给出评级,买入评级24家,增持评级3家;过去90天内机构目标均价为72.12。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26