“港股+红利”竟成版本答案,恒生央企ETF逆市达成8连涨!

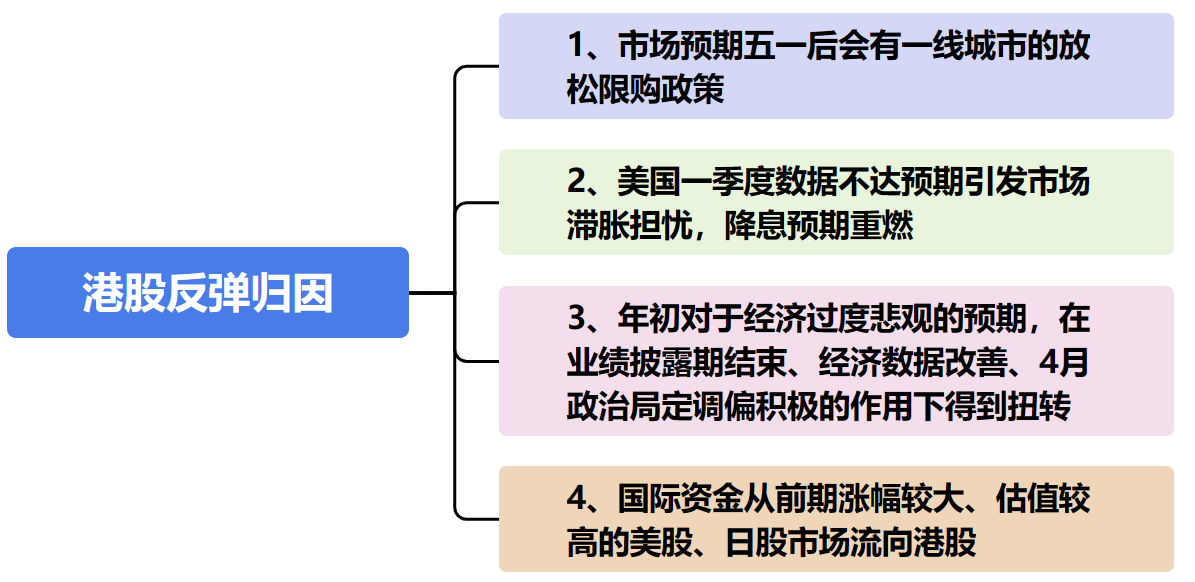

近期港股表现强势吸睛,压制市场估值的四座大山在近期得到反转,是港股市场阶段性反弹的主要原因:

资料来源:Wind

港股风格轮动切换至高股息板块

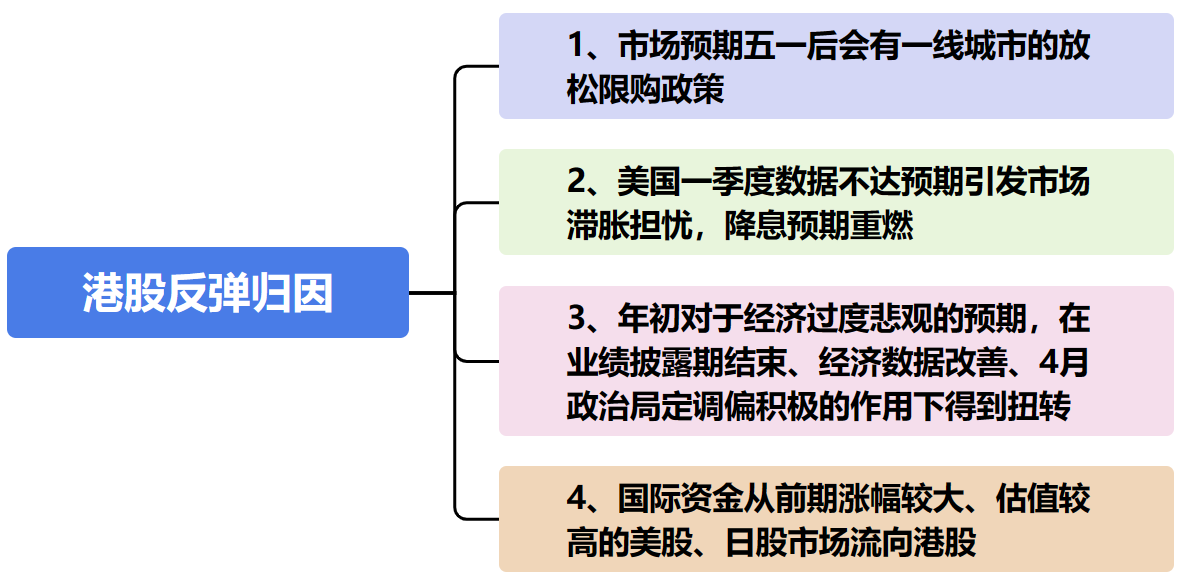

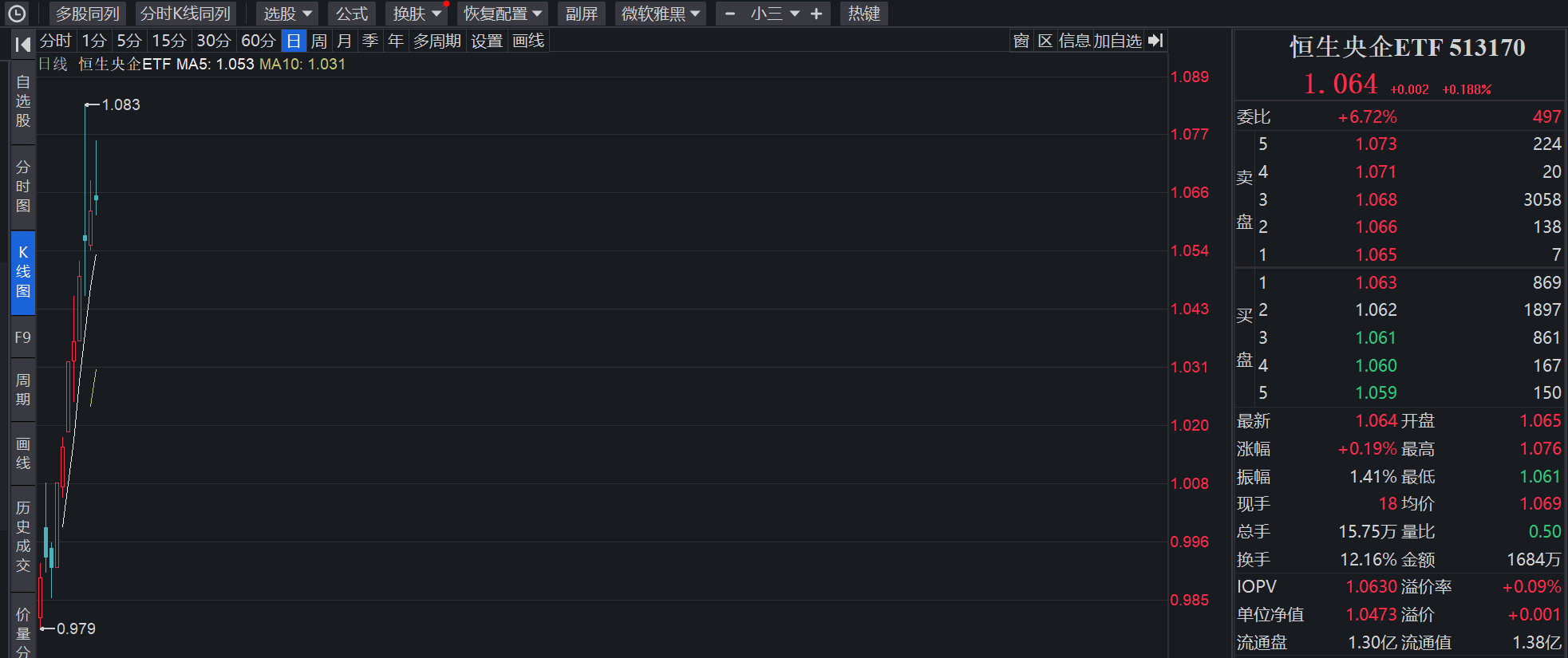

不过港股市场在狂飙突进了“十连阳”之后,其反弹动能有所减弱,恒生指数今日继续小幅调整,部分港股资金也进行了轮动切换,由这段时间涨幅较高的科技成长板块切换至高股息板块。恒生中国央企指数作为高股息港股标的代表(2023年底股息率高达7.05%),在这两日港股回调的时候逆市而涨,截止至2024年5月8日收盘,恒生央企ETF(513170)上涨0.19%,达成8连阳!

数据来源:Wind,数据截止至2024年5月8日收盘。

红利风格内部切换至拥挤度更低的港股红利

近期A股红利指数有所回落,主要基于性价比、交易拥挤度和筹码结构的切换可能是造成短期回调的主要原因。配置上,红利资产仍是中期底仓选择,红利风格的坚定派投资者在这段时间也是将资金向相对更低位,更低拥挤的港股红利进行切换。

版本答案:“港股+央企+红利”的恒生中国央企指数配置价值凸显。

恒生中国央企是恒生旗下第一只聚焦央企的市场类宽基指数,反映了第一大股东为内地央企的香港上市公司整体表现,前三大行业分别为银行、能源和电信,聚焦行业龙头,代表性高。指数2023年股息率7.05%。当前,AH股溢价指数仍处高位,港股的红利资产比A股更“红利”、更为占优。此外,由于港股为离岸市场,导致其存在更高的不确定性,因此市场会持续给确定性以溢价,带来高股息风格占优。

数据来源:wind,Bloomberg。截至2024/1/31。注:股息率指近12个月股息率,恒生中国央企指数股息率数据取自彭博。2024M1指20240131。板块及指数趋势并不能完全反映基金走势,基金过往业绩不预示未来表现。我国基金运作时间较短,不能反映市场发展的所有阶段。

在政策支持、基本面复苏与海外扰动背景下,港股央企价值重估机遇来临。

一方面,国企改革政策导向下,优质央国企的分红比例有望不断提升。在短期经济基本面复苏和外部流动性风险下,港股央企同时享受双重估值修复;另一方面,央国企具备极高的战略意义,根据《提高央企控股上市公司质量工作方案》,政策将从经营考核、上市平台改革、产业扶持与转型、投资引导,四个方向引导央企估值重塑。从中长期来看,外资将继续增持中国股票资产,优质港股央企的价值重估行情大有可为。

此外,恒生央企ETF(513170)是QDII基金,只收取股息10%的红利税;而标的同为港股央企的港股通基金,比如国新港股通央企红利指数,收取股息20%~28%的红利税。恒生央企ETF低红利税优势显著。

基金有风险,投资需谨慎!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33