开源证券:给予东方财富买入评级

开源证券股份有限公司高超,卢崑近期对东方财富进行研究并发布了研究报告《东方财富2024年一季报点评:代销收入明显下降,证券业务相对亮眼》,本报告对东方财富给出买入评级,当前股价为12.35元。

东方财富(300059) 代销收入明显下降,证券业务相对亮眼 2024Q1公司营业总收入/归母净利润为24.6/19.5亿元,同比-12.6%/-3.7%,扣非净利润19.4亿元,同比+2.4%,代销收入低于我们预期,扣非净利润略低于我们预期。基金代销收入承压,证券业务市占率提升,自营投资收益同比高增。考虑偏股基金低迷且1季度公司代销收入低于我们预期,故下修公司2024-2026年归母净利润预测至86/101/117亿元(调前91/108/125),同比+5%/+17%/+16%,对应EPS为0.54/0.63/0.74元。当前股价对应2024-2026年PE22.7/19.5/16.8倍。4月12日公司已将此前10亿回购股份注销(占总股本0.45%),利于提高每股收益并彰显公司发展信心和对自身价值的认可。公司发布2024年限制性股权激励计划,以13.75元授予871人4000万股(占总股本0.25%),三个归属期业绩考核为年均近10%净利润增速符合当前市场环境和公司稳健增长信心。公司证券业务市占率保持升势,轻资本模式有望保持估值溢价。公司充分受益于零售客户交易活跃度提升,当前估值具有安全边际,关注股市和基金beta催化,关注后续公募基金渠道端费率改革,维持“买入”评级。 规模和销量同环比下降,叠加降费影响,代销收入承压 公司营业收入(主要由基金代销贡献)7.5亿元,同比-30%,环比-9%,低于我们预期。2024Q1偏股基金指数下跌2.8%,场外偏股基金净赎回,全市场偏股基金保有规模同比-10.8%,环比-0.6%,叠加降费影响,公司尾佣收入承压。2024Q1全市场新发偏股/非货基金546/2434亿份,同比-41%/-6%,环比-14%/-36%,预计公司基金销量承压导致前端代销费用收入减少。 经纪和两融市占率延续升势,自营投资收益表现亮眼 (1)公司手续费及佣金净收入11.8亿元,同比+0.3%,市场日均股基成交额同比+4%,预计佣金率或期货经纪拖累整体手续费收入增速。根据西藏地区成交额市占率,预计公司股基成交额市占率4.12%,较2023年的4.01%进一步提升。(2)利息净收入5.2亿元,同比-5%,两融融出资金市占率2.99%,较年初+0.06pct,同比+0.37pct。期末融出资金448亿元,较年初+12%。(3)自营投资收益8.1亿元,同比+65%,规模和收益率同比均有提升。期末金融投资资产779亿元,同比+12%,较年初+7%,年化自营投资收益率4.3%,同比+1.3pct,债市涨幅明显驱动自营超预期。(4)2024Q1销售、管理和研发费用0.8/5.6/2.8亿元,同比-40%/-6%/+16%,三类费用占收入38%,较2023年提升3pct。 风险提示:市场波动风险;基金渠道降费政策不确定性;市占率提升不及预期。

证券之星数据中心根据近三年发布的研报数据计算,方正证券许旖珊研究员团队对该股研究较为深入,近三年预测准确度均值为79.33%,其预测2024年度归属净利润为盈利80.94亿,根据现价换算的预测PE为24.22。

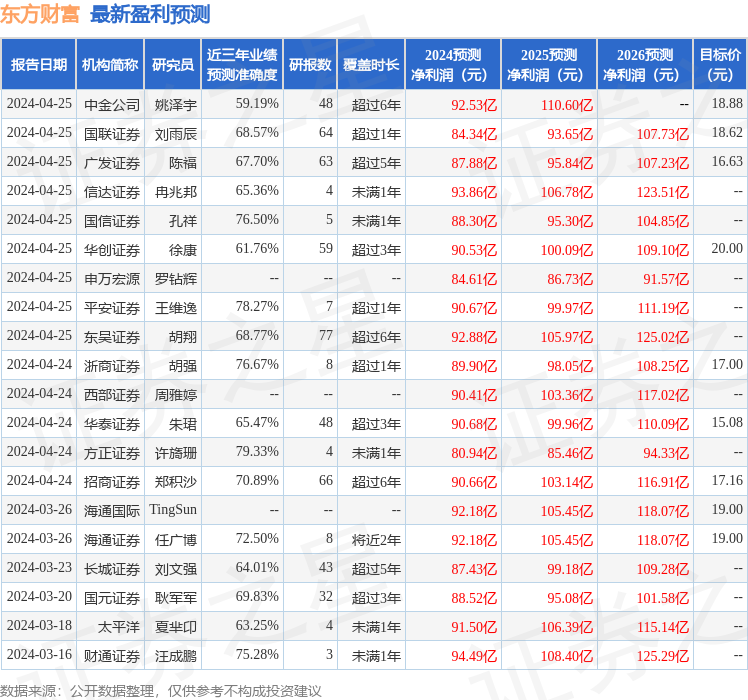

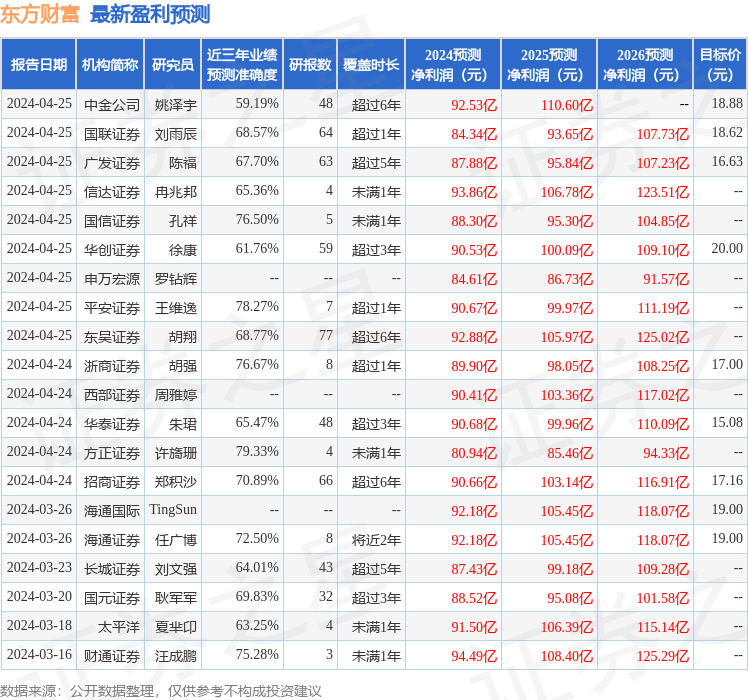

最新盈利预测明细如下:

该股最近90天内共有27家机构给出评级,买入评级21家,增持评级6家;过去90天内机构目标均价为18.28。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47