如何更好地把握猪周期节奏?

猪肉,或许是我们在日常生活中最能直观感知到的一个周期品。猪价起起落落,而在这周期性的猪价波动背后,也蕴含着巨大的投资机会。

截至今年2024年2月24日,22省市生猪平均价格已经从2022年10月22日28元/千克的高点滑落至14元以内,折半有余,而在春节后的猪肉消费淡季却又迎来反弹。在这样一个拐点征兆显露的时刻,一键打包我国生猪养殖龙头企业的现代农业ETF(ETF代码:562900) 可以作为投资者布局猪周期反转机遇的便捷工具。

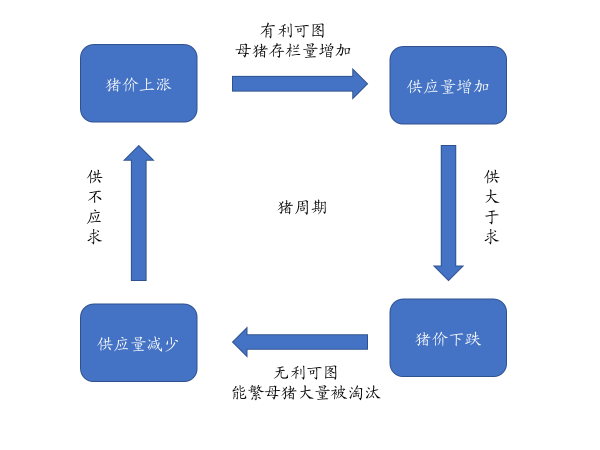

由于每年猪肉需求相对稳定,猪价的波动主要由供给主导。对于猪这样生产周期较长的商品,生产者总是根据上一期的价格来决定下一期的产量,这就导致商品的供需总会阶段性错配。长期以来,我国生猪市场以散户养殖为主,养殖户大多对周期不具备预判能力,在猪价上涨会扩大供给,而大量生猪的出栏又会压制价格,这时养殖户又会在面临亏损的情况下淘汰母猪产能,直至进入下一轮涨价周期。

图:猪周期模型示例

那么,面对猪价的周期性变化,我们应该如何更好地把握节奏呢?

猪周期的核心投资范式在于逆产业周期,即在猪价低谷期布局生猪养殖板块将有望获得更高的收益。每轮生猪养殖板块的投资可以分为三个阶段:价格预期炒作阶段—猪价上涨兑现阶段——上市公司业绩兑现阶段三个阶段。

价格预期炒作阶段:猪价回落至低位或陷入磨底,如接近10元/千克的重要成本线,能繁母猪产能大幅去化,市场对于其周期反转的预期则会发酵,提前定价周期上行预期,出现第一轮行情,在此时投资有望获得更为理想的超额收益;

猪价上涨兑现阶段:能繁母猪产能出清传导至生猪产能上,供给收缩促猪价上涨,往往出现在能繁母猪产能陡峭去化的10个月后,出现第二轮行情;

上市公司业绩兑现阶段:猪价上涨在上市公司盈利表现中兑现,行情或表现为盈利增长,估值回调。

在猪价处于低点的位置时,所以,在猪价处于低点的位置布局生猪产业,下行风险相对更小,超额收益相对更大。在此前四轮猪周期中(2009-2011、2011-2016、2016-2021),在猪价谷底买入生猪养殖板块,持有9个月的时间,平均可以获得50%以上的收益回报。

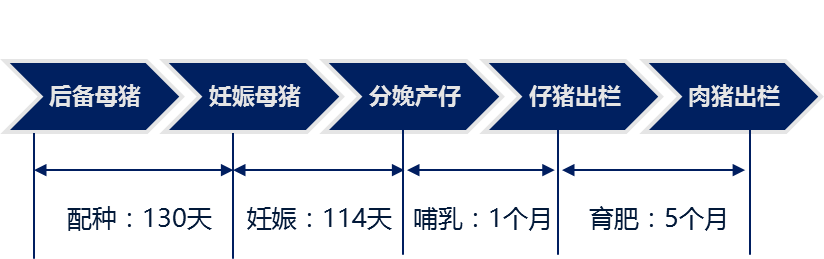

图:猪价低点位置布局生猪养殖板块下行风险较小,超额收益大

数据来源:Wind,中国畜牧业信息网,截至2024年4月11日

进一步,我们又应该如何判断猪价有望筑底反弹呢?

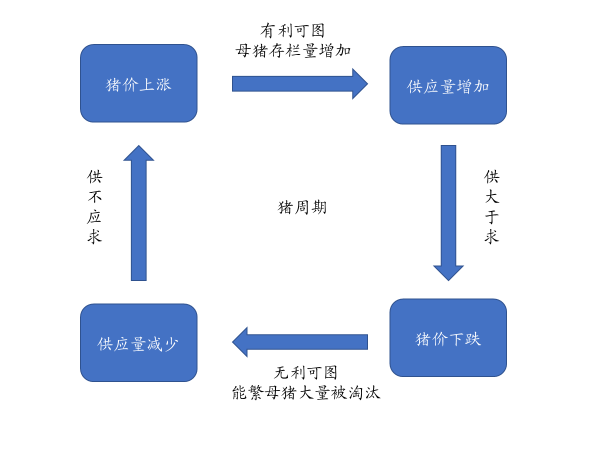

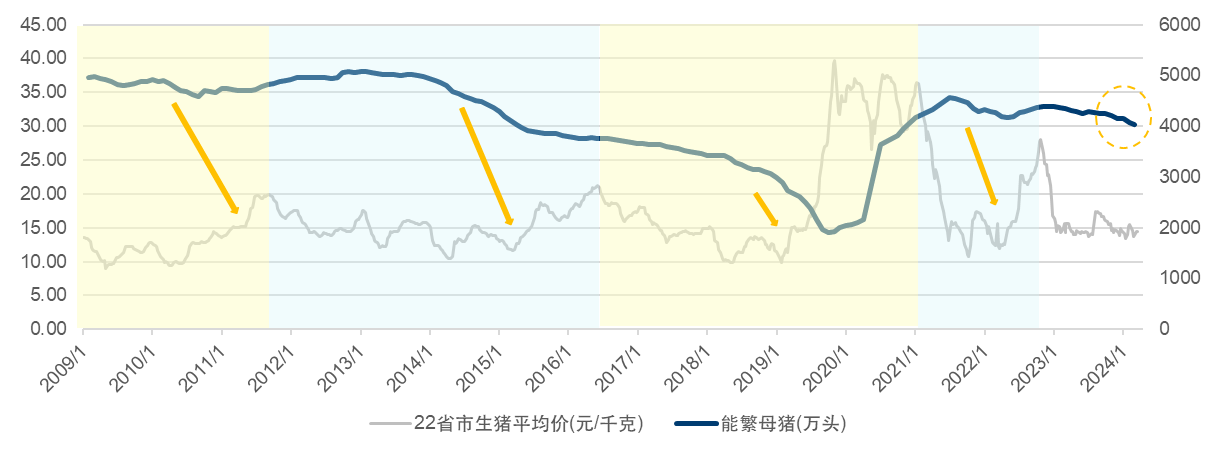

长期来看,猪周期最核心的提示指标是能繁母猪的存栏量数据,这一指标表征了10个月后的生猪的产能。按生猪养殖过程,从母猪补栏配种到肥猪出栏之间约需要10个月。这意味着,能繁母猪产能上行至峰值的10个月后,生猪供给也会达到峰值,而由于栏舍资源的相对刚性,以及猪育肥周期的相对固定,用能繁母猪提前判断肉猪供给是相对可靠的。

图:肉猪出栏生产过程

而能繁母猪产能自高点转折下行,往往意味着10个月后供给收缩与猪价抬升。母猪产能去化深度与斜率可以作为判断猪价来到拐点一个参考依据。本轮猪周期中自2023年6月开始,能繁母猪存栏已经经历了9个月的持续回落,中性估计本轮周期产能累计去化深度可以达到约12-13%。

图:能繁母猪产能转折去化往往对应着10个月后猪价反弹

数据来源:Wind,农业农村部,截至2024年3月15日

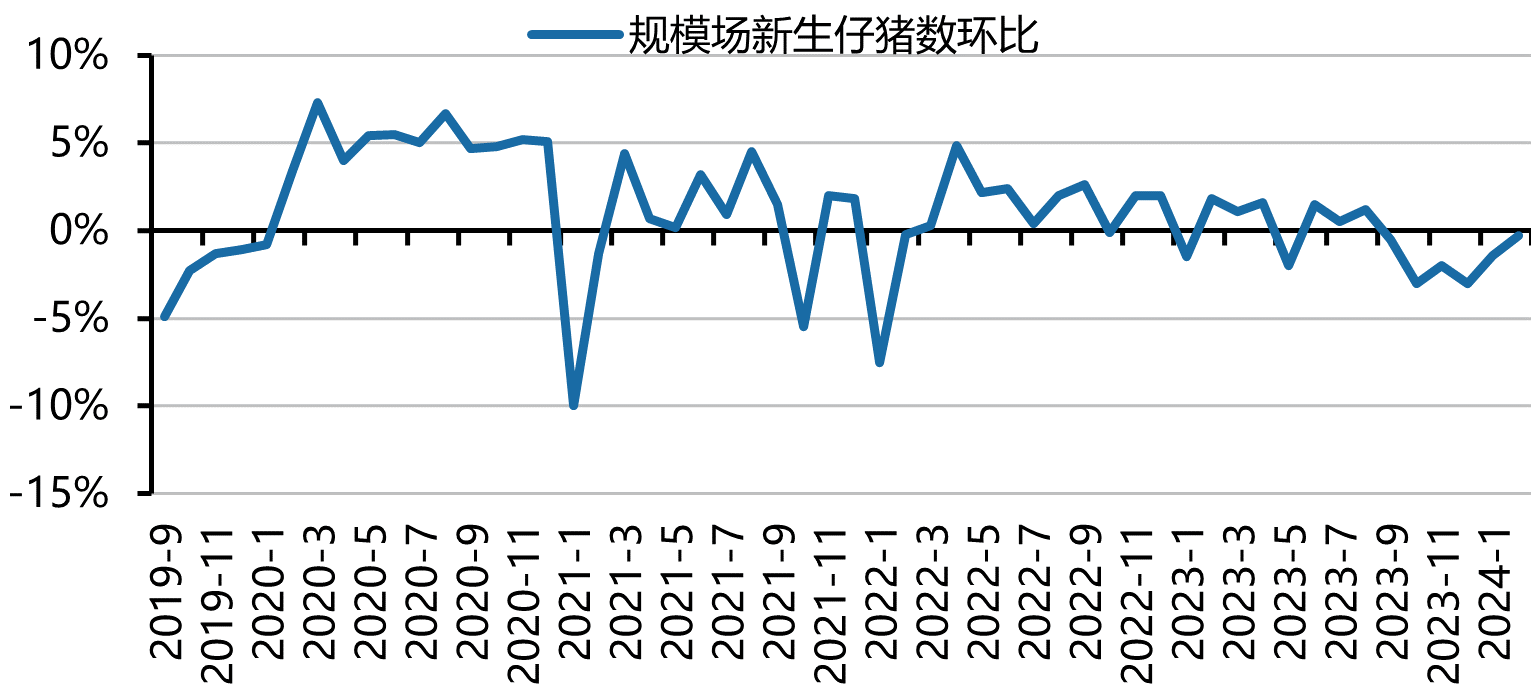

如果说能繁母猪是一个提前10个月的长期变量的话,仔猪出栏数据、淘汰母猪价格则是中期观察猪周期的重要关注项。仔猪育肥周期约为5个月,仔猪出栏在长期趋势性收缩的过程中,于2023年Q4出现了更加明显的缺口。这与今年3月开始,猪价的淡季反弹是一致的。

图:2023年Q4仔猪出栏出现缺口

数据来源:Wind,广发证券研究所,截至2024年1月

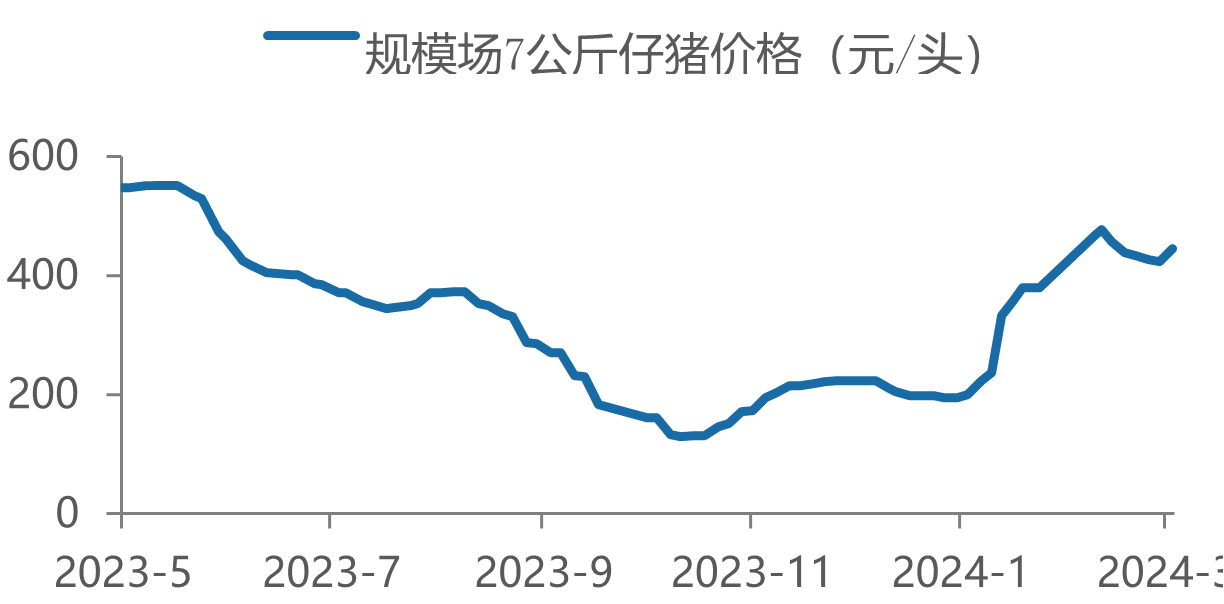

图:2024年起出仔猪价格震荡走强

数据来源:Wind,广发证券研究所,截至2024年3月12日

2023年11月开始,淘汰母猪价格也快速上涨,表明了市场对于下半年猪价的乐观预期,母猪去化已经达到了较好的深度,补栏需求逐步走旺。

图:2023年11月开始淘汰母猪价格持续上涨

数据来源:Wind,广发证券研究所,截至2024年4月3日

因此,不论从长期指标,2024年Q4能繁母猪产能出清斜率趋陡,还是从中期指标仔猪和淘汰母猪价格反弹来看,都可能可以对2024年猪周期反转行情报以更加乐观的期待。

现代农业ETF(562900) 一键打包种植+养殖两个产业链龙头企业,涵盖养殖产业龙头股,助力布局市场提前定价猪周期反转的机遇!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26