CPT Markets:思维革新,美国经济步入新时期! 拜登经济学成效有待时间检验!

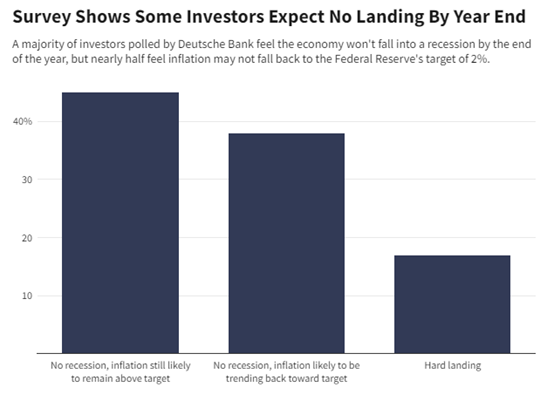

当前市场,空头已不再普遍认为美国经济在未来12个月内必然衰退。根据伦敦Absolute策略研究公司对资产经理人的每季调查显示,过去三个月以来,经理人对经济衰退的预期已大幅度降低,而这也是两年来首次低于50%。除此之外,美国银行基金经理人每月调查报告也出现相同情况,其中三分之二的受访者认为未来12个月经济衰退的可能性不大。就上述情形,CPT Markets分析师指出,经济不会陷入衰退的另一层涵义是指市场上的专家已预期在通胀下降的过程中,美国经济不会经历「硬着陆」,而是实现「软着陆」,值得一提的是,目前多数的经理人更是预期美国经济更有可能实现「不着陆」,即增长率持续高于趋势水平。

过去,由于预期美联储将出于对抗经济滑坡的充分理由而选择大幅降息,使得大多数经理人往往更加看好债市而非股市,但随着各项经济数据显示美国经济强劲,使得美联储将维持更高更久的利率区间,导致当前的经理人转而更看好股市。不仅如此,市场当前也预期在未来12个月中,高殖利率、高风险的高收益公司债的表现将优于投资级债券,这意味着市场对经济前景持乐观看法,因而不必过度担忧小企业的再融资能力。再者,比较已开发国家MSCI指数中,我们可以观察到周期性股票与防御性股票的表现差异,该结果显示,周期性股票的走势明显强于防御性股票。CPT Markets分析师指出,这种表现通常在投资者相信经济能够在不降息的情况下继续稳健增长时才会出现,即在经济预期「不着陆」或不出现大幅下滑的情况下,周期性股票的强势表现才被认为是合理的。

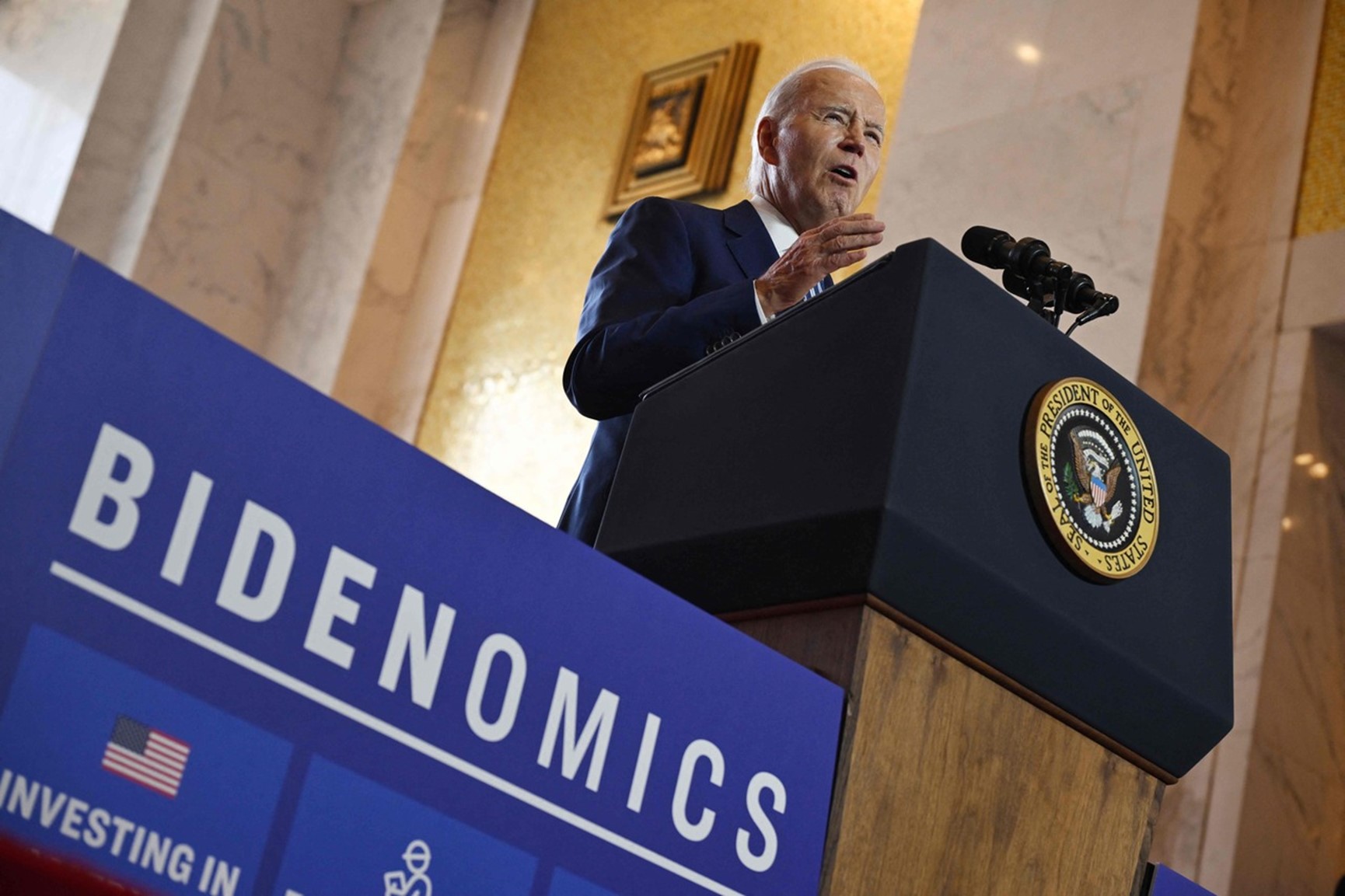

鉴于美国经济目前保持强劲,使得许多人认为「拜登经济学」看似已得到了一定程度的平反,但仍有不少专家却对此情况持有保留意见。为了帮助读者更深入理解市场对拜登经济学提出质疑的原因,CPT Markets分析师总结了以下几点。

1. 此次政府的开支主要透过举债,而非增税或削减其他支出来筹集资金。尽管这些借来的资金能在短期内促进工资增长与就业,但关键在于「这些投资是否能在长期内取得成功」。若这些投资未能取得成功,那么当前所见的繁荣景象将化为泡影,且政府迟早必须透过增税或削减支出来偿还这些借款,而这些紧缩性的财政政策将对经济造成伤害,导致当前取得的经济成果将部分或全部丧失,甚至净效果可能为负。

2. 「拜登经济学」的另一特色在于强调多支出、多收获,而不是设法降低成本。举例来说,若企业选择投资高工资的绿能计划,那么他们将能获得高额补贴,而此举最终将产生更昂贵的绿能,而不是价格低廉的绿能,透过上述这情况,不免让人开始怀疑拜登经济学是否是以全球性的视野来鼓励绿能。

3. 价值520亿美元的「芯片与科学法」旨在建立美国自主的半导体产业,以减少对外国的依赖,其实这套思维本身是合理的,但在执行上却与愿景不匹配。好比说,拜登政府审批流程缓慢及在土地使用、建厂许可和环境评估等方面的做法也大有问题。再加上,美国技术劳工的供应不足、因补贴和未来法规环境的不确定性,使得企业不愿迅速做出投资承诺,上述种种原因将导致美国可能还需数年时间才能自主生产高质量的芯片。

CPT Markets风险提示及免责条款 : 以上文章内容仅供参考,不作为未来投资建议。CPT Markets 发布的文章主要根据国际财经数据报告及国际新闻为参考依据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47