华鑫证券:给予福莱特买入评级

华鑫证券有限责任公司张涵,罗笛箫近期对福莱特进行研究并发布了研究报告《公司事件点评报告:海内外产能加速扩张,龙头地位巩固》,本报告对福莱特给出买入评级,当前股价为29.27元。

福莱特(601865) 事件 福莱特发布 2023 年年度报告, 2023 年公司实现营业总收入215.24 亿元,同比增长 39.21%;实现归母净利润 27.60 亿元,同比增长 30.00%。 投资要点 销量持续高增,盈利能力稳健 2023 年公司实现营业收入 215.24 亿元,同比增长 39.21%,其中国内销售收入 172.00 亿元,同比增长 42.32%,海外销售收入 43.24 亿元,同比增长 28.10%;实现归母净利润27.60 亿元,同比增长 30.00%;毛利率为 21.80%,同比下降0.27pct; 净利率为 12.84%,同比下降 0.89pct。 2023 年光伏玻璃收入占公司总营收的 91.4%,生产量/销售量分别为 12.1/12.2 亿平方米,分别同比增长 44.5%/49.5%,光伏玻璃产销高增带动公司整体营收增长。 光伏玻璃迎供需改善, 有望量利齐升 回顾 2023 年, 光伏玻璃行业供给过剩延续,叠加成本端纯碱和天然气价格上涨, 企业盈利承压, 在供需失衡+政策约束影响下,厂家多有自主延期待建项目行为, 产能新增节奏已见明显放缓。 展望后市, 考虑政府审批严格、融资困难及扩产周期长等原因,光伏玻璃行业尤其中小企业扩产动力减弱, 虽龙头企业维持现有份额意愿较强, 且部分一体化企业及浮法玻璃企业积极布局光伏市场, 但综合来看实际落地点火项目有限, 卓创资讯预计 2024 年光伏玻璃新增产能约 18000 吨/天,增幅约 18%, 产能增速较 2023 年继续放缓, 预计 2024 年光伏玻璃供需差或有所修复, 市场供需有望逐步走向平衡。 短期看, 3 月以来光伏组件月度排产走高,同时头部厂家仍有提产计划,预计 4 月组件排产继续上行, 有望接近 60GW,且 3 月已有较多组件企业对玻璃囤货, 4 月仍有超排产囤货。传导至玻璃企业端,目前市场整体表现为成交高位运行+库存快速去化,光伏玻璃或将转入阶段性供不应求,对 4 月价格形成支撑, 4 月初 2.0mm/3.2mm 单层镀膜玻璃均价已较上月分别上涨 1.85/1.5 元/平方米。 海内外产能加速扩张, 龙头地位巩固 公司与信义光能同处于光伏玻璃行业第一梯队, 市场占有率合计超 50%, 凭借规模优势,资源优势以及技术优势, 盈利能力拉开二三线企业较大差距。 截至 2023 年末,公司总产能为 20600 吨/天,安徽四期项目和南通项目预计今年点火运营, 总计日熔化量 9600 吨。 聚焦海外来看,公司已在越南设有产线,并计划在印度尼西亚投资约 2.9 亿美元新建 2 座日熔化量 1600 吨光伏玻璃窑炉,海外布局有望持续领先。 盈利预测 预测公司 2024-2026 年收入分别为 263.48、 318.38、 372.98亿元, EPS 分别为 1.61、 2.12、 2.62 元,当前股价对应 PE分别为 18.1、 13.8、 11.2 倍,给予“买入”投资评级。 风险提示 光伏需求不及预期风险、原材料和燃料价格波动风险、竞争加剧风险、海外布局不及预期风险、汇率波动风险、 大盘系统性风险

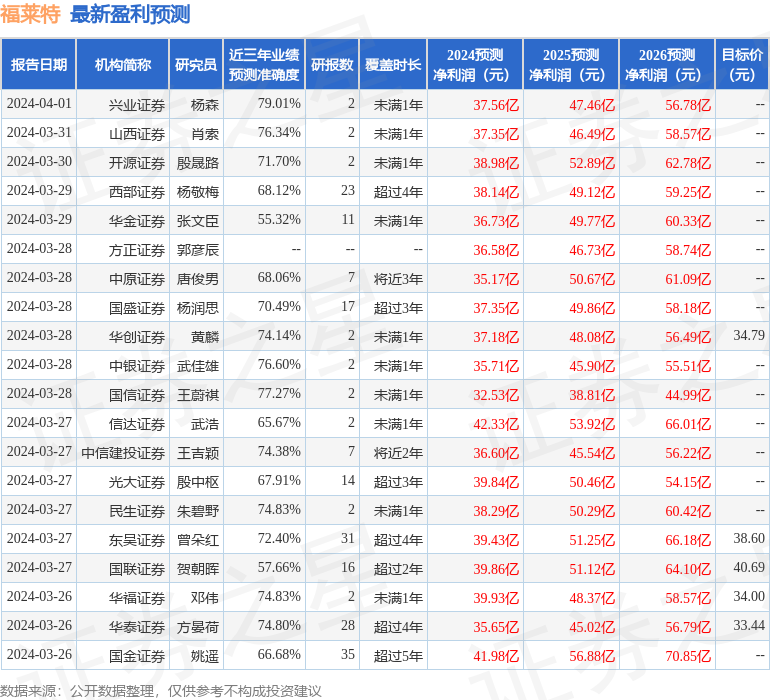

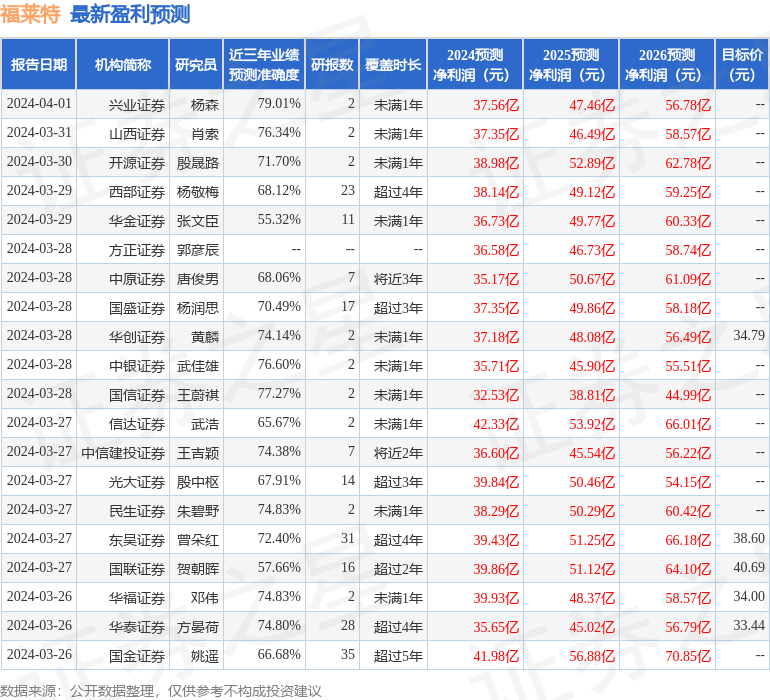

证券之星数据中心根据近三年发布的研报数据计算,兴业证券杨森研究员团队对该股研究较为深入,近三年预测准确度均值为79.01%,其预测2024年度归属净利润为盈利37.56亿,根据现价换算的预测PE为18.29。

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级14家,增持评级10家;过去90天内机构目标均价为36.26。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26