跌超40%后,食品饮料ETF、酒ETF迎来反弹

贵州茅台昨晚发布年报,最新财报数据显示,2023年公司实现营业总收入1505.60亿元,同比增长18.04%,利润总额1036.63亿元,同比增长18.20%,首次达成营收、利润“双千亿”目标。

贵州茅台归属于上市公司股东的净利润747.34亿元,同比增长19.16%,相当于公司去年每天净赚2.04亿元。

在年报中贵州茅台提出,2023年度利润分配每10股派发现金红利308.76元,合计拟分红387.86亿元,超过上一年的325.5亿元,再创新高。这笔分红将于2024年兑现。

贵州茅台自2001年上市以来,累计分红将超过2700亿元,而茅台上市募资22.44亿元,分红已超过募资额的120倍。

贵州茅台净利润不断创新高,股价这两年一直在调整。自2021年2月创下2519.99元/股新高后,茅台开启3年多下跌,最新股价1715元,距离高点跌超30%。

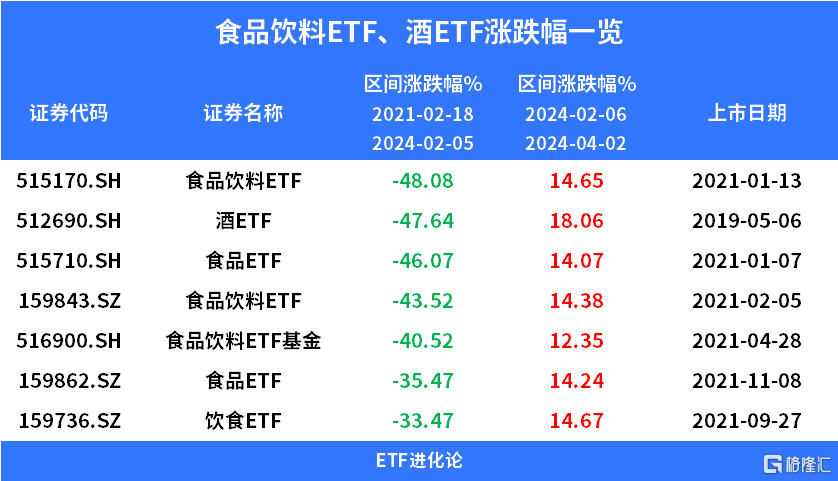

白酒调整,食品饮料板块持续下跌。自2021年2月18日以来,截止今年2月5日,食品饮料ETF、酒ETF、食品ETF、食品饮料ETF基金跌超40%,饮食ETF跌超30%,回调幅度较大。

2月6日以来,食品ETF领涨,涨幅达18%,食品饮料ETF、食品ETF、食品饮料ETF基金、饮食ETF开启上涨,涨幅近15%。

对于消费板块,东海基金杨恒认为,当前消费板块的估值处于历史低位,具备中长期配置价值。但是,当下市场对消费修复的预期仍偏弱,行情出现拐点需等待高频数据兑现以及预期改善。

国泰君安研报指出,白酒仍呈现预期、估值“双低”特征,持续把握预期拐点。站在当下,我们认为白酒板块经过近3年趋势性调整后,估值泡沫基本得到业绩消化,纵向来看,板块内部大批量标的已经处于预期及估值的“双低”位置。从概率角度看,综合ROE、分红潜力以及当下板块估值分位数,我们认为2024年白酒配置价值凸显,后续应积极把握预期拐点。

招商证券表示,3月份PMI数据超预期,制造业PMI重返扩张区间,景气面明显扩大。我们此前提出板块行情的第一阶段是估值修复,宏观数据自低点持续修复、成为催化剂之一,市场对经济担忧进一步减少,板块龙头受到的估值压制将有所缓解。进入基本面催化的第二阶段,从陆续公布的食品饮料年报看,分红超预期仍然是明确的趋势,飞鹤、天味、蒙牛分红比例明显提升,重啤、颐海维持90%以上高分红。同时,部分公司也给出较为积极的指引,中炬股权激励方案伴随年报落地,对未来三年收入、利润均设定较高目标,彰显公司对管理改革的信心,榨菜、天味也都给出了24年10%-15%以上的增长目标。

招商证券强调,虽然资金在快涨后有观望情绪,但板块整体仓位、估值处于左侧低位区间,短期宏观、微观催化较为密集,震荡中建议加配两个方向:一是有能力及意愿提高分红的龙头公司,绝对估值或扣现金后估值还在20X以下,对应24年股息率具备吸引力,;二是季报超预期个股仍能跑出α,随着3月结束,市场会进一步聚焦Q1业绩。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47