瑞迪智驱冲刺创业板,上市前多次分红,研发费用率低于同行均值

近期,成都瑞迪智驱科技股份有限公司(以下简称“瑞迪智驱”)发布了首次公开发行股票并在创业板上市招股说明书(注册稿),保荐人为国金证券股份有限公司。

格隆汇了解到,瑞迪智驱致力于自动化设备传动与制动系统关键零部件研发、生产与销售,公司产品包括精密传动件、电磁制动器和谐波减速机等,广泛应用于数控机床、机器人、电梯等领域。

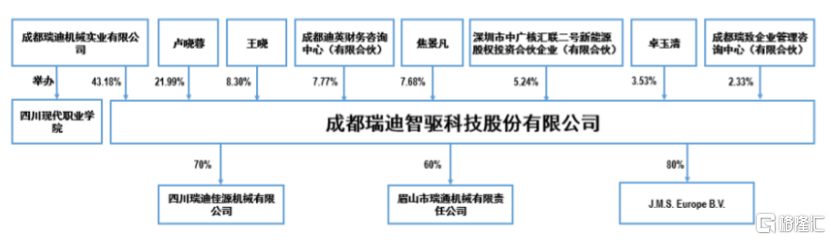

股权结构方面,截至招股说明书签署日,卢晓蓉直接持有公司21.99%的股权,王晓直接持有公司8.30%的股权,卢晓蓉、王晓夫妻通过其合计持股73%的瑞迪实业间接控制公司43.18%的股权,二人实际可支配公司股份占总股本的73.47%。

公司发行前股权结构图,图片来源:招股书

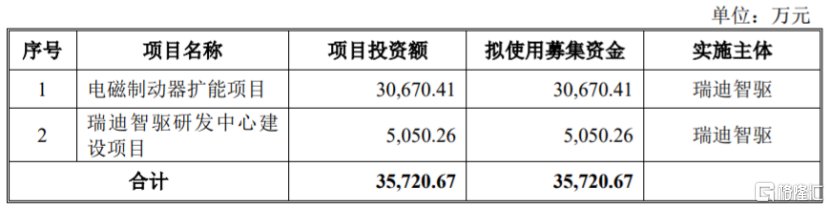

本次申请上市,瑞迪智驱拟募集资金约3.57亿元,用于电磁制动器扩能项目、瑞迪智驱研发中心建设项目。

募资使用情况,图片来源:招股书

1

上市前多次分红

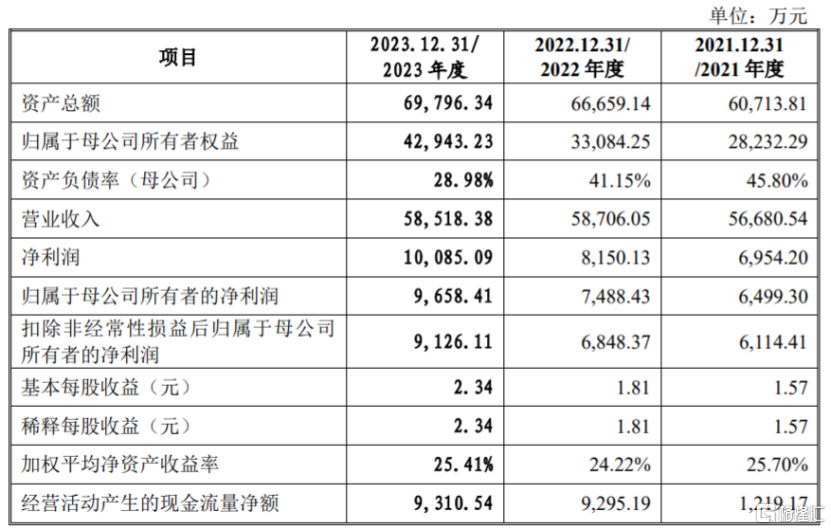

业绩方面,2021年至2023年,瑞迪智驱的营业收入分别约5.67亿元、5.87亿元、5.85亿元,对应的净利润分别约6954.20万元、8150.13万元、1亿元。

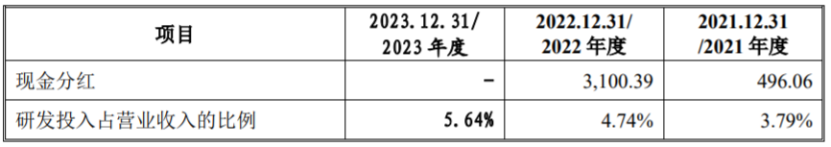

值得注意的是,瑞迪智驱在上市前存在多次分红。招股书显示,2019年、2020年、2021年,公司的现金分红分别为454.72万元、496.06万元、496.06万元;而2022年其现金分红金额更是高达3100.39万元。

主要财务数据及财务指标,图片来源:招股书

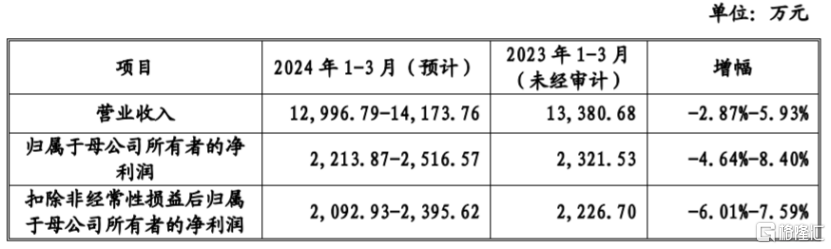

据公司初步预计,2024年1-3月,瑞迪智驱的营业收入约1.3亿元至1.42亿元,同比增幅为-2.87%至5.93%;归属于母公司所有者的净利润为2213.87万元至2516.57万元,同比增幅为-4.64%至8.40%。

主要财务指标及变动情况,图片来源:招股书

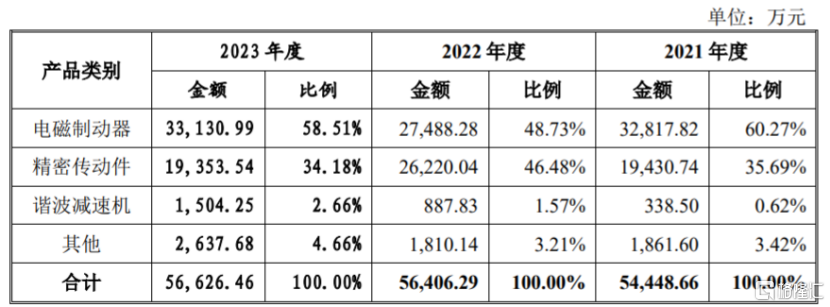

具体来看,报告期内,瑞迪智驱的收入主要来源于电磁制动器、精密传动件、谐波减速机等产品,其中电磁制动器的营收占比在48%以上,占比较大。

公司主营业务收入按产品分类构成情况,图片来源:招股书

2021年至2023年,瑞迪智驱的综合毛利率分别为27.30%、28.38%和32.88%,呈上升趋势,但公司2021年和2022年的综合毛利率仍低于同行业可比公司平均值。

公司的综合毛利率与行业平均值存在差异,主要原因是公司和同行业产品均为定制化产品,彼此具体的产品技术要求、应用领域、工作原理等存在较大差异。

瑞迪智驱面临着主要原材料价格波动风险。报告期内,公司生产耗用的主要原材料占当期主营业务成本的比例分别为72.34%、69.26%和71.33%,占比较大,未来如果钢材、铝材、漆包线、其他配件、低耗包装等原材料涨价,可能会抬升公司的生产成本,从而影响公司毛利率和盈利能力。

2

应收账款逐年上升

瑞迪智驱所处的自动化设备传动与制动系统零部件市场参与者众多,随着工业自动化设备应用领域持续扩大,应用场景不断丰富,要求传动和制动系统零部件生产企业具备较强的技术研发能力。如果瑞迪智驱不能准确把握行业的技术发展趋势或对新技术的研发进度慢于同行,可能会影响公司产品的销售。

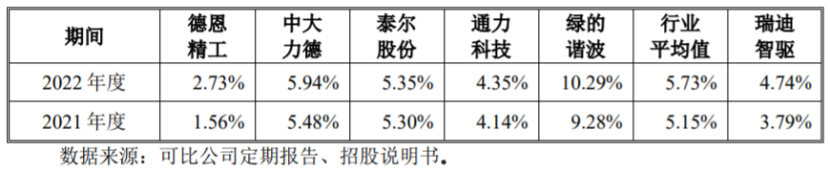

2021年至2023年,瑞迪智驱的研发费用分别为2147.95万元、2785.41万元和3298.11万元,研发费用占营业收入的比例分别为3.79%、4.74%和5.64%,尽管公司的研发投入有所增加,但其2021年和2022年的研发费用率仍低于同行业可比公司平均水平。

公司研发费用率与可比公司对比情况,图片来源:招股书

随着公司经营规模的扩大,应收账款也逐年增加。报告期各期末,瑞迪智驱的应收账款净额分别约1.08亿元、1.14亿元、1.4亿元,占流动资产的比例分别为27.74%、26.11%、29.77%,如果公司应收账款管理不当,可能存在坏账风险。

瑞迪智驱还面临着存货减值风险。报告期各期末,公司存货净额分别约1.56亿元、1.5亿元、1.35亿元,公司存货主要为原材料、自制半成品、在产品、库存商品和发出商品,未来如果市场情况发生变化,导致库存商品滞销、产品市场价格下降,公司的存货可能发生减值,从而影响公司的经营业绩。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26