中国版“漂亮50”重磅来袭,一键布局优质龙头公司

纵观全球市场,能穿越牛熊的长牛股,往往出现在优质赛道的龙头中。

恰好,以A50ETF基金(159592)为代表的首批跟踪中证A50指数的ETF正式上市,标志着中国版“漂亮50”重磅来袭。

中证A50指数以全新视角刻画了A股行业代表性龙头上市公司证券的整体表现,可以说是新一代核心资产的标杆指数。

如何看待A50ETF基金的投资价值?

在回答这个问题前,我们先探讨近期投资圈都在热议两个问题:全球股市齐创新高背后的共同点是什么?A股风格切换的拐点是不是到来了?

01

美日德股新高背后的逻辑

美股2023年新高就是七巨头的狂欢,动力来源于美国财政意外扩张提供流动性和科技巨头的高盈利性。

那日股和德股屡创新高也是同样的逻辑吗?

虽然日本经济连续两个季度出现负增长,2023年名义GDP跌出全球前三,被经济疲软的德国反超。但日股却屡创新高,日经225指数2月22日重回的34年前的历史高位38957点,3月4日再攀升至4万点,为历史首次。(数据来源:格隆汇)

日股突破34年新高的关键是上市企业盈利改善和公司治理,尤其是前者。(数据来源:日经中文网)

日本上市企业预计连续三财年创利润新高,同比增长13%。进一步来看,创利润新高的企业都是耳熟能详的大公司。(数据来源:日经中文网)

日股外需型企业提高2023年Q4业绩,来源日经中文网

身为全球第三大经济体的德国,去年经济都负增长了,但德国DAX指数却硬生生走出一波大牛市。该指数在去年大涨20%的情况下,今年续创历史新高。(数据来源:格隆汇)

其实,德国DAX指数并不能全面代表德国经济,该指数选取的是德国前40大市值的上市公司,但这40家公司的销售额仅占全德销售额的17%。实际上这些公司在全球市场的业绩对DAX股指的影响更为重要。(数据来源:Wind)

个股仅为展示,不作为个股推荐

由此可见,选择一个成份股龙头特征显著、利润能持续增长的指数是投资中最重要的事。

1月2日,汇聚A股核心资产的中证A50指数发布,意味着中国版“漂亮50”指数来了。

02

中国版“漂亮50”来了

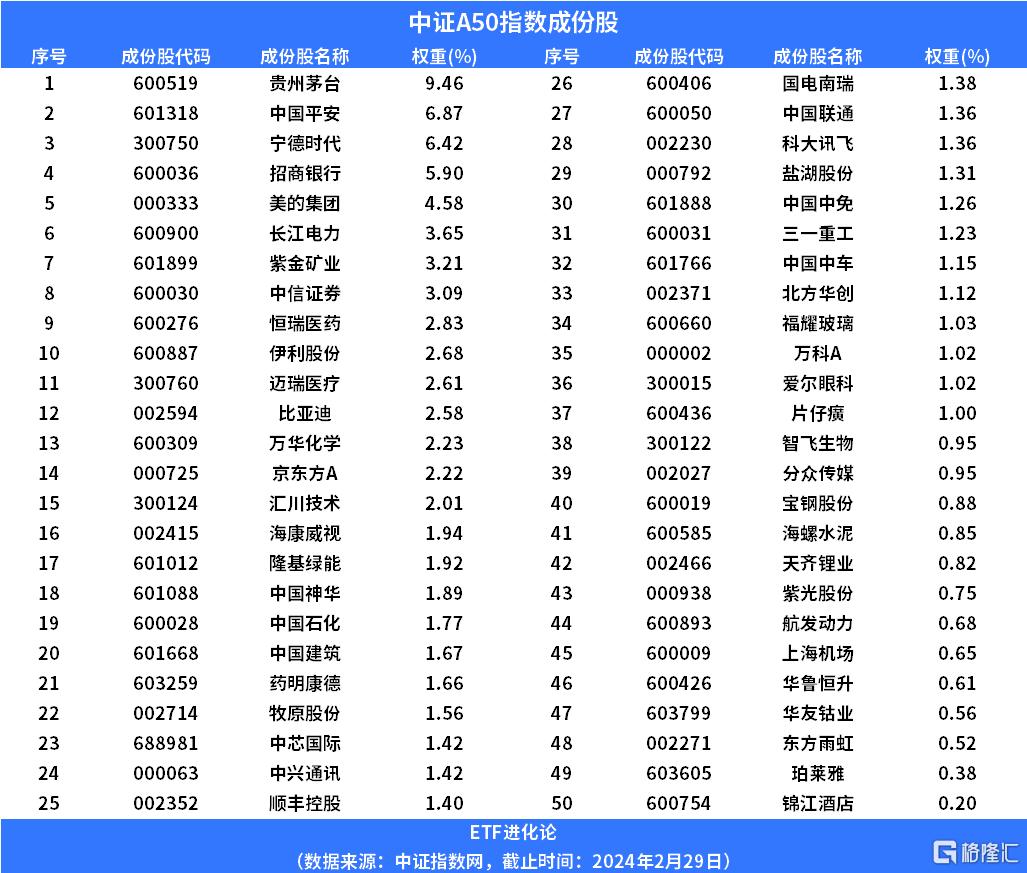

中证A50指数,真正属于中国本土化的“漂亮50”,选取的50只样本股全是大家耳熟能详的龙头股,集中覆盖各行业的核心资产。

相对全A而言,中证A50指数成份股选取的是行业内盈利水平更高的优质股。

相关个股仅为展示,此处不作为个股推荐

问题是,聚焦核心资产的大盘指数不早有了吗?从上证50、深证50、富时中国A50指数,再到MSCI中国A50互联互通指数,为何还需要一只中证A50指数?

其实,中证A50指数的发布,是本土化公司对中国“漂亮50”的重新定义,指数的编制方式也是独具特色。

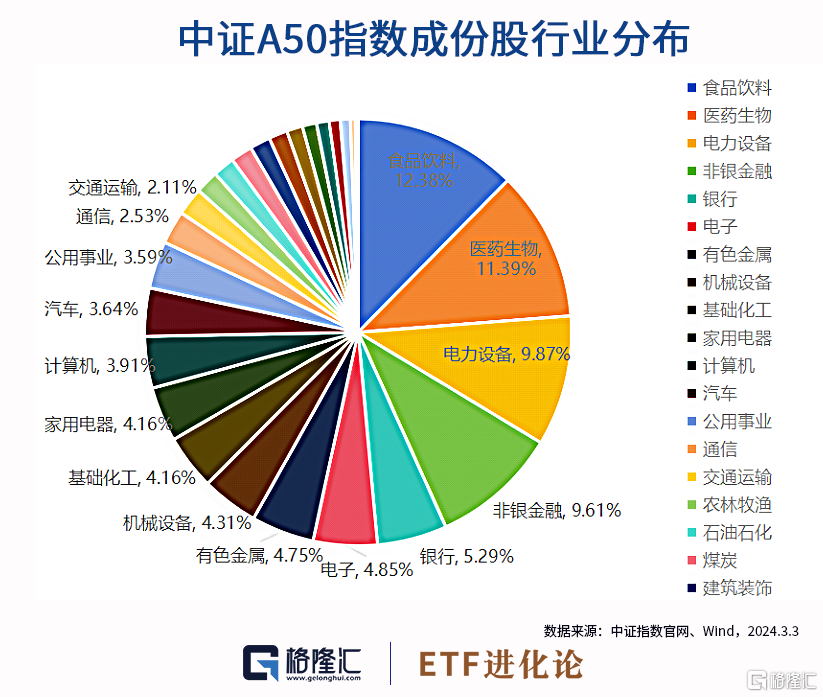

首先,中证A50的行业分布更为均衡。从中证指数官网信息来看,虽然该指数只有50只成份股,却实现了对30个中证二级行业和50个中证三级行业的全覆盖,在维持“大市值”属性的同时,纳入更多新经济领域龙头公司,兼具成长价值属性。

中证A50指数还具有高分红特征,与中长期资金投资风格更为契合。根据Wind数据,截至2023年底,该指数平均股息率为2.7%,2022财年平均股利支付率为42.4%,均显著高于市场整体水平。超七成样本公司连续10年分红,体现出较高的分红可持续性。

中证A50指数历史业绩优异,或具备高收益的优势。根据Wind数据,截至1月31日,自2015年以来,中证A50指数ROE和营收成长明显高于MSCIA50。具体来看,中证A50指数ROE为13%,高于MSCIA50的11.3%。中证A50指数2023年净利润预期增速达9.4%,亦高于MSCIA50。

因此中证A50指数历史表现出色,自2015年以来,该指数相比同类,A50指数具有明显的上涨优势。

毋庸置疑,中证A50指数用全视角代表了中国新经济的整体市场机会。当中国经济从高速增长阶段转向高质量发展阶段,新经济正在努力扛起新增长动力。

这正是中证A50指数要分散的意义,在于用更广阔的视角,去寻找隐藏在每一个细分产业里的标杆龙头。

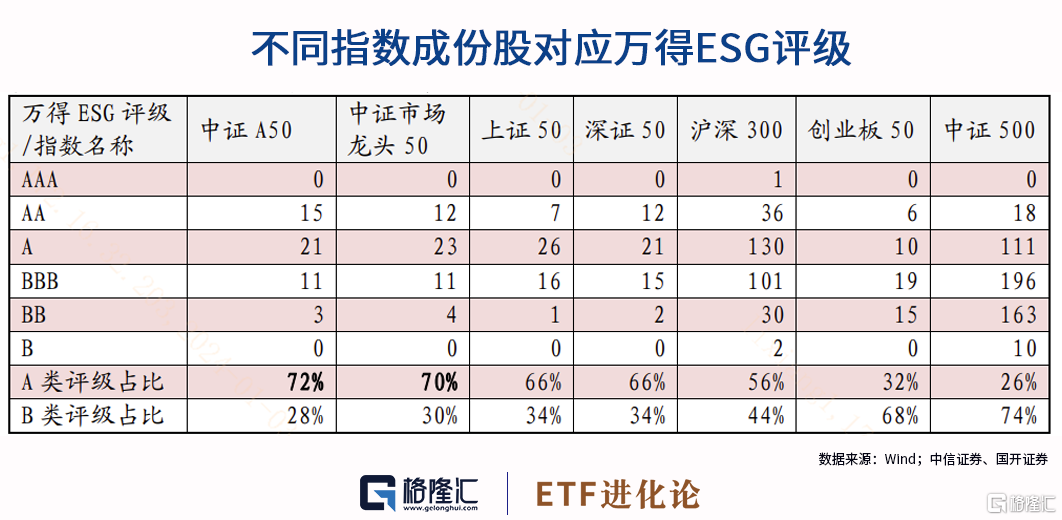

中证A50指数还与时俱进,引入ESG可持续投资理念,剔除中证ESG评价结果在C及以下的上市公司。该指数实际ESG评级A类评级占比达到72%,超过主流宽基指数,更符合国际投资者的投资审美。(数据来源:Wind)

03

当下是投资核心资产的好时机吗?

言尽至此,还是得思考:现在A股的核心资产适合投资吗?

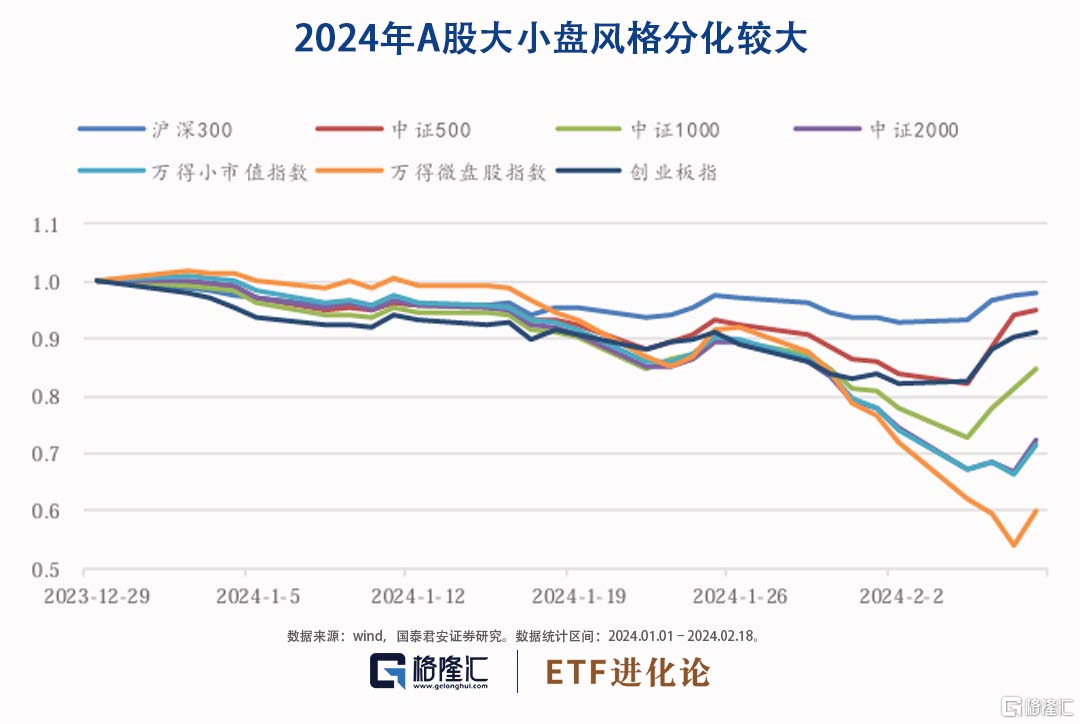

2023年或许是微盘股策略表现较好的一年,也或是核心资产被市场遗忘的一年,从Wind数据来看,万得微盘股指数全年上涨49.88%,然而同期的上证50指数却下跌11.73%,沪深300指数下跌11.38%。

然而2024年开年以来,A股的投资风格可谓是风云突变。

根据Wind数据,2024年以来,万得微盘股指数重挫40.09%,一下就把去年一整年的涨幅跌没了,而沪深300指数期内微跌1.93%。(注:2024.1.1-2024.2.18)

这令人恍惚间回到2021年2月,可能核心资产与中小盘股的命运齿轮开始转动。

三年后,A股大小盘风格切换的时机到了吗?

具体的转机时点往往是事后发现,但事情发展中往往有迹可循。

基金君以往文章都有提及,A股缺少增量资金入场是破局的最大难题。春节前,可能资金已经用真金白银表明了托底市场的态度,Wind数据显示,各类宽基ETF的成交额均达到历史新高。

政策更是连续召开多场资本市场座谈会、暂停转融通新增融券、开各种罚单、再到对量化私募出手…稳定资本市场的态度不容置疑。

只可惜人与投资之间永远隔着人性这一道墙,人作为拥有线性外推思维的物种,相比押注不可预知的变化,更安于遵循现有的叙事逻辑。

在此刻,如果让你回到2月5日,你会出手捡筹码吗?在恐惧时贪婪的难度或许可与李白笔下的上青天相提并论。

当然,芒格也曾说过:“比求胜的意愿更重要的是做好准备的意愿。”

对投资而言,或许流动性因素改善并不是股市反弹的充分条件,跌幅过大也并不能成为前期劣势风格重新占优的理由。企业盈利预期的反转尤为关键,能不能风格切换,就要知道驱动力在哪。

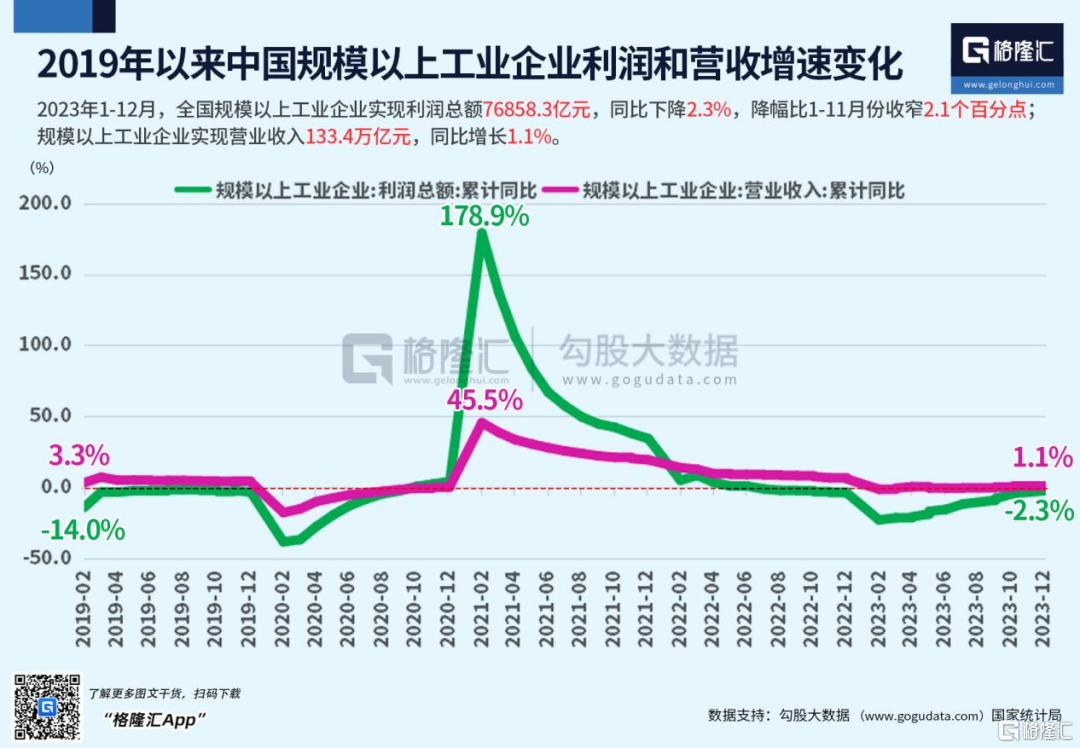

整体来看,最近集中披露的2023年年报业绩预告,以及四季度工业企业的盈利增速都有改善迹象。

但大小盘股业绩明显分化,Wind数据显示,截至2024年1月31日,沪深300在2023年Q4业绩兑现度明显抬升。相较之下,以中证1000为代表的中小盘股的业绩增速相较2022年均显著下滑,60%的业绩不及预期。

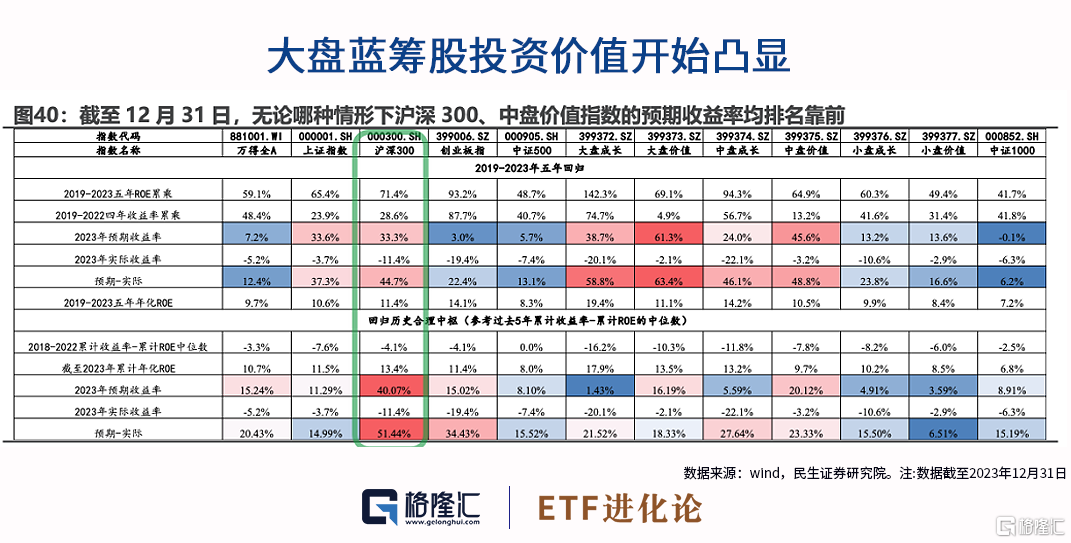

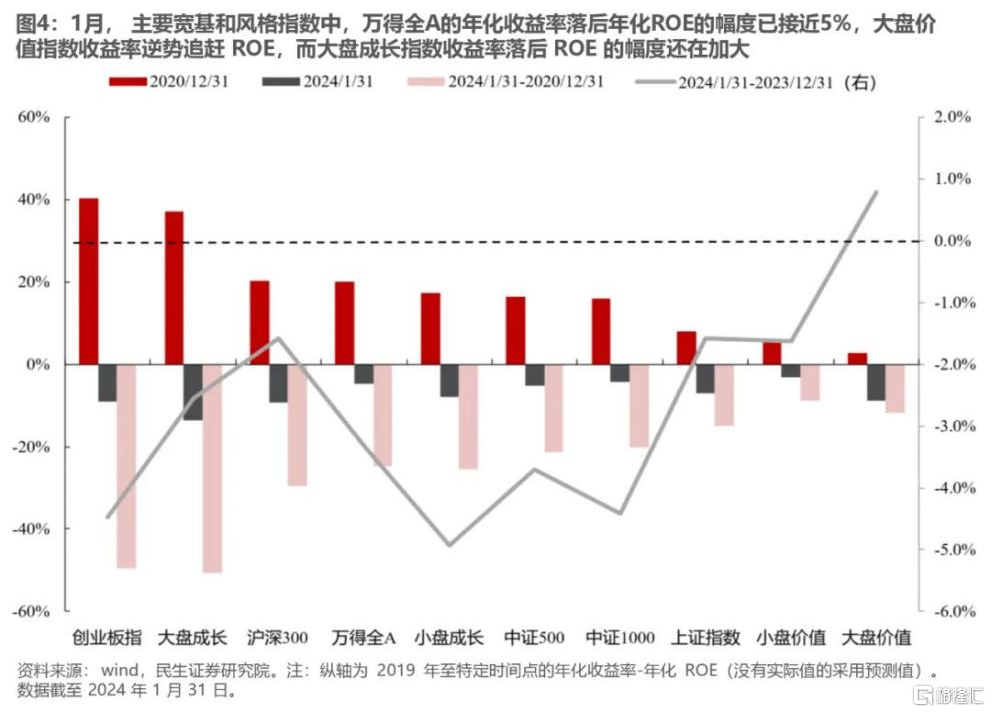

市场的聪明资金迅速定价这一变化。根据Wind数据,截至2023年12月31日,以沪深300指数为代表的大盘股的表现明显落后于ROE的增幅,预期收益率排名靠前。

仅一个月后,大盘价值指数收益率快速追赶ROE。

经历了近三年的深度调整,A股“核心资产”的估值或已经处于历史底部区域,安全边际较高。根据Wind,截至2024年2月19日,万得核心资产指数当前市盈率仅为11倍,处于近十年来的8.21%的分位值。

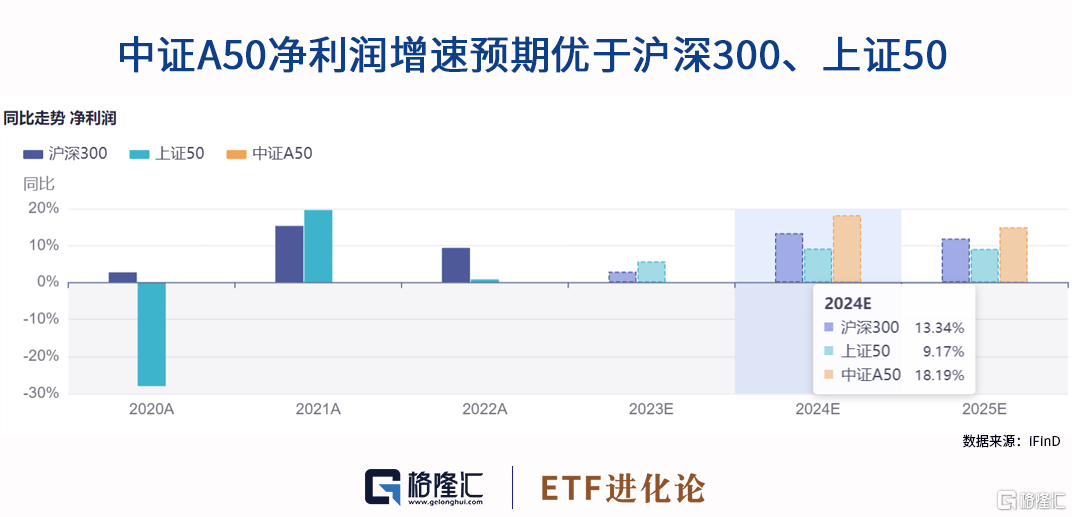

在主流大盘指数里优中取优,中证A50值得高看一眼,iFnd数据显示该指数2024年和2025年净利润增速有望达到18.19%和14.93%,明显高于沪深300和上证50。

由此可见,大盘成长风格的底部或许已经出现,大盘类公司相较于中小盘成长公司或许有更强的未来确定性,此时此刻,可以好好考虑一下核心资产的配置价值了。

从长期角度来看,作为全球第二大经济体的中国,经济的强大韧性为A股核心资产提供最大的底气。IMF最新报告上调2024年中国经济增长预期,预测未来中国经济增速仍有明显优势,认为新的经济增长引擎能大幅提升中国未来长期经济增长空间。

囊括了各行业龙头的中证A50,恰恰是有望受益于中国经济转型升级的指数之一。

其实我们都清楚在行业竞争趋于饱和、创新成为主要驱动力的情况下,产业发展逐步走向集中化、寡头化是正常规律,未来大概率是“强者恒强”的天下。

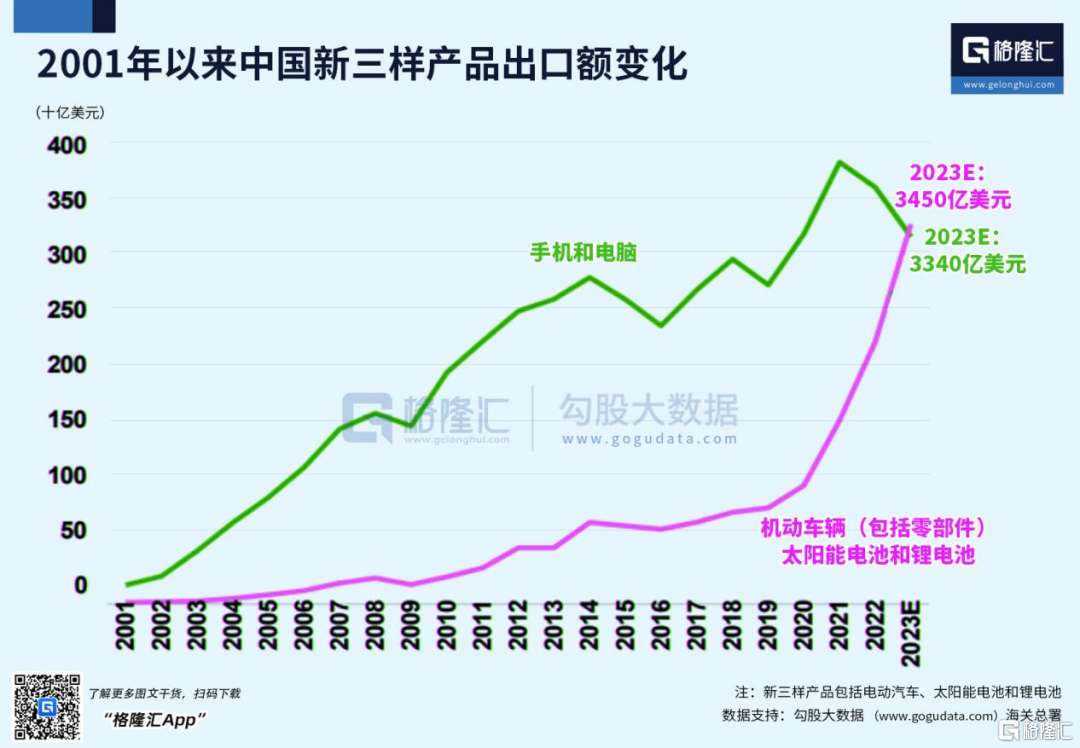

从2015年至今,中国外贸增长动力已经“老三样”升级为“新三样”——光伏电池、新能源汽车和锂电池。2023年,中国“新三样”合计出口量首次突破万亿元大关,产业升级早已体现在方方面面了。

04

借道A50ETF基金(159592),一键布局优质龙头

这三年以中证A50为代表的核心资产已经深度调整。

悲观者正确,乐观者前行。股神巴菲特说过:“如果你等到知更鸟报春,你将错过整个春天”。先知先觉的资金可能已经在抄底,Wind显示,截至2月19日,今年以来A股ETF合计资金净流入达3554.45亿元。

权益市场估值处于低位以及海外流动性预期宽松的背景下,以中证A50为代表的大盘成长风格在经过近三年的调整之后,配置性价比凸显。

在机构化、注册制背景下,对个人投资者而言,指数化投资是值得参考的投资方式。

目前,A50ETF基金(159592)已经上市。A50ETF基金(159592)紧密跟踪中证A50指数,指数从各行业龙头上市公司证券中,选取市值最大的50只证券作为指数样本,以反映各行业最具代表性的龙头上市公司证券的整体表现。(数据来源:中证指数官网)

银华基金A50ETF基金(159592)采用双基金经理制,由王帅和张亦驰共同管理。

银华基金成立于2001年5月,已发展成为一家全牌照、综合型资产管理公司,拥有国内历史悠久的量化投资团队,将为A50ETF基金(159592)的平稳运作提供有力的平台支持,力争通过深入研究、审慎管理、产品创新,为客户提供风险收益特征良好的回报。

站在新起点,中国作为全球第二大经济体的巨擘,其经济潜力不容忽视,如果看好中国的核心资产在新旧动能交替中发挥的作用,代表中国新经济的“漂亮50”不容错过。

风险提示

尊敬的投资者:

投资有风险,投资需谨慎。文件内容仅供参考,不作为投资建议,投资者应根据自身风险承受能力、投资需求、投资目标自主独立判断和决策。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47