中泰证券:给予聚和材料买入评级

中泰证券股份有限公司曾彪,吴鹏近期对聚和材料进行研究并发布了研究报告《聚和材料23年报点评:23年业绩同比提升,24年有望受益LECO放量》,本报告对聚和材料给出买入评级,当前股价为57.43元。

聚和材料(688503) 投资要点 事件:公司发布2023年年报,2023全年实现营收102.90亿,同比+58.2%,归母净利润4.42亿,同比+13.0%,毛利率9.8%,同比-1.6pct;23Q4实现营收28.91亿,同比+78.0%,环比-10.2%,归母净利润0.01亿,同比-98.6%,环比-99.3%,毛利率6.7%,同比-5.0pct,环比-5.4pct。 受益于2023年全球光伏市场强劲,银浆业务收入快速增长。2023年公司实现光伏银浆收入102.0亿,同比+57.6%,实现光伏银浆出货2003吨,同比+45.8%,实现光伏银浆毛利率9.6%,同比-1.8pct。 加快光伏银浆产品迭代升级,同时延伸非光伏银浆领域。公司产品全面覆盖光伏导电银浆主流技术路线需求,实现N型TOPCon电池用高效银铝浆产品、TOPCon电池密栅窄线宽背面细栅产品、LECO烧结银浆、P+型Poly接触银浆系列产品等多个新系列产品的量产。在HJT低温浆料方面,实现低电阻、高印刷性、低成本技术的纯银产品突破,以及实现银包铜浆料产品体电阻、银含量的大幅降低。在XBC高温浆料和钙钛矿叠层超低温浆料方面,同样取得重要技术进展。此外,公司产品向非光伏银浆延伸,围绕新能源行业对功能材料的需求,成功研发ECA导电胶、新一代组件封装所需的新型定位胶、阻水胶和绝缘胶等。此外,公司还成功将导电、粘接界面技术进一步拓展至消费电子、汽车电子和光学器件行业等。 上游全面布局,获得增益的同时提高供应稳定性。公司实现完成收购聚有银,目前聚有银已在23Q4实现吨级月度银粉出货。同时,常州年产3000吨银粉项目有望在24年投产。此外,公司计划投资3亿元布局300吨玻璃粉项目。上下游产业配套有望增厚盈利、构筑成本护城河,同时保障主要原材料的客制化与稳定供应。 展望后续:下游TOPCon电池基本全面导入LECO工艺,公司适配LECO浆料占线率加快提升,有望实现快速放量,叠加LECO享有更高溢价,推动公司量价齐升。此外,公司上游供应链有序布局,有望提升银粉自供比例,进一步增厚业绩。 盈利预测与投资评级:考虑到光伏产业竞争加剧等因素,我们下修公司业绩,预计公司24-26年实现归母净利润分别为7.6/9.5/10.7亿元(前预测值24-25年8.5/10.2亿),同比+71%/+26%/+12%,当前股价对应PE分别为12.6/10.0/9.0倍,维持“买入”评级。 风险提示:光伏需求不及预期;竞争加剧;客户导入节奏不及预期等。

证券之星数据中心根据近三年发布的研报数据计算,中原证券唐俊男研究员团队对该股研究较为深入,近三年预测准确度均值为79.47%,其预测2024年度归属净利润为盈利7.08亿,根据现价换算的预测PE为13.46。

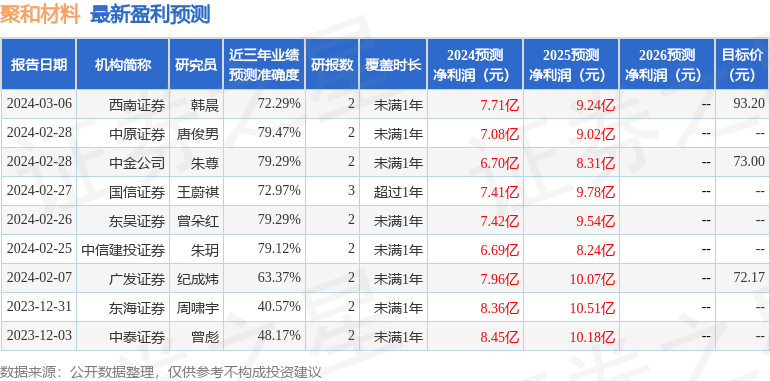

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级6家,增持评级3家;过去90天内机构目标均价为79.46。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26