GDX的潜力有多大?

黄金是最近很火热的投资主题,而有外国分析师认为,金矿股ETF GDX可能会有更好的行情,依旧更高的安全边际。

作者:Hawkinvest

许多投资者似乎忽视了黄金和金矿业,转而追求虚拟货币和英伟达等人工智能股票等“热钱”投资。然而,金价最近屡创新高,未来几年金价可能还会进一步上涨。总体而言,金矿股并未创出新高,这造成了价值上的差异,也带来了潜在的强劲买入机会。全球有一些非常大的担忧隐现,可能导致黄金和黄金矿业股在未来几年强劲上涨,这可能会引发贵金属和金矿股的长期牛市。

正如黄金ETF GLD 的5年走势图所示,金价最近刚刚超越了此前的历史高点。这种突破通常会带来更多的上涨,尽管沿途可能会有回调。值得注意的是,最近50日移动均线已经超过200日移动均线,这在图表上形成了一个看涨的“金叉”形。

正如金矿ETF GDX 的5年走势图所示,创纪录的价格在2020年回到了42美元左右。尽管最近几天金价有所上涨,但目前仅在29美元的区间内交易,如果回到之前的高点,可能会有40%左右的涨幅。值得注意的是,与黄金ETF形成对比的是,图表上还没有出现“金叉”形。然而,这只ETF目前的股价高于50日和200日移动均线,如果这种情况持续下去,那么黄金矿业股可能通过黄金交叉形态突破只是时间问题。如果发生这种情况,相信这只ETF将达到之前42美元的高点,并有可能在明年左右产生大约40%的涨幅,未来几年可能会有更大的涨幅。

投资者可以从投资黄金,尤其是金矿类股中获益的原因有很多,目前的金价似乎被低估了,而且有可能突破。现在让我们来看看其中的一些原因:

第一,美国国债

美国的债务现在达到了创纪录的水平,而且还在以惊人的速度加速增长。这就能理解为什么世界各地的人们都在拼命寻找一种“价值储存”。许多第三世界国家经历了大规模的货币贬值和通货膨胀,他们想要某种不能由央行印刷的资产是正确的。随着美国的债务水平达到创纪录的水平,在财政责任方面,美国越来越像一个第三世界国家。美国的债务现在已经超过了34万亿美元,也就是说每个美国公民的债务超过了10.2万美元。由于许多公民不纳税,这一债务负担相当于每个纳税人约26.7万美元。这意味着,如果一名美国纳税人的债务份额就会达到这个天价,而且还在不断增长。

分析美国债务负担的另一种方法是将美国的GDP与债务负担进行比较。目前,美国政府债务大约相当于该国名义GDP的124%。相比之下,在1974年,美国债务仅相当于GDP的35%。就在最近的2019年,债务占GDP的比例为105%,这表明在大约四年的时间里,情况变得多么糟糕。

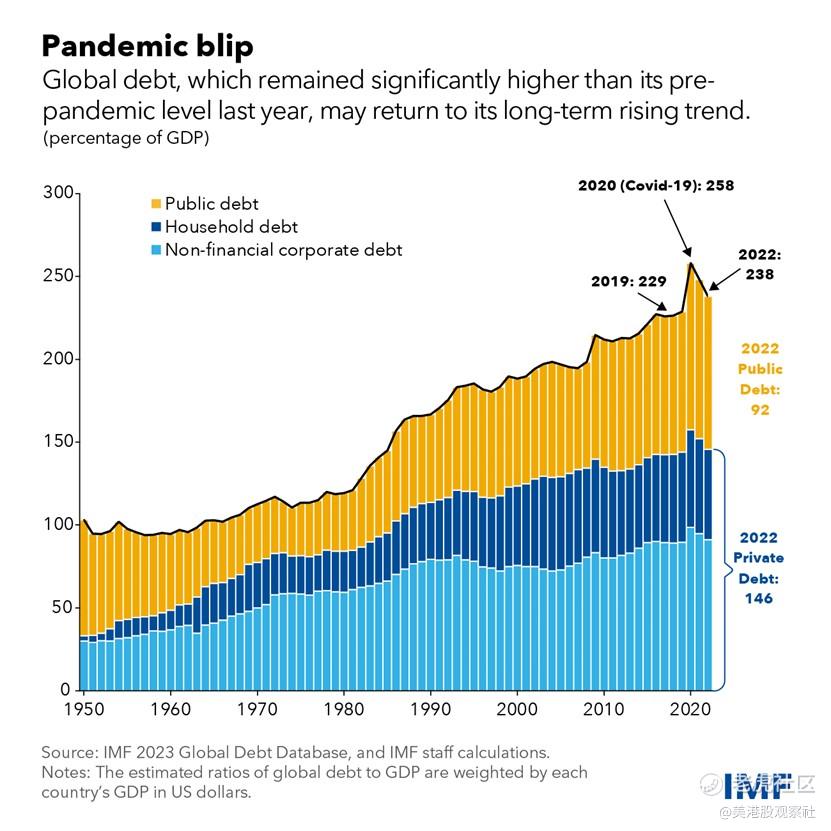

许多国家债台高筑。如果你还记得几年前对希腊债务水平的巨大担忧,那么值得注意的是,他们的债务与GDP之比目前约为172%。委内瑞拉目前约为133%。正如大多数投资者所知,委内瑞拉不是一个国家想要效仿的经济体,但在一两年之内,美国很容易就会拥有同样的债务与GDP比率。作为投资者,我们需要关注美国的债务水平,但我们也需要考虑到全球债务水平已经失控,这对黄金和黄金矿业股来说是一个非常看涨的因素。如下图所示,全球债务水平持续上升。国际货币基金组织(IMF)对这种不断增长的债务负担的可持续性感到担忧。2024年2月,国际货币基金组织宣布全球债务达到创纪录的313万亿美元。这表明世界债务泛滥,而且还在继续增长。债务可能导致增长放缓,也可能导致债务和货币危机。投资者可以通过持有黄金和金矿股来对冲这种风险。

第二,银行体系

尽管美国经济一直表现强劲,但我们看到许多地区性银行突然倒闭。银行本质上是高度杠杆化的商业模式。Avi Gilburt在很长一段时间以来,一直在警告我们美国银行体系的潜在风险。他发出了许多有先见之明的呼吁,认真对待这些警告是有道理的。最令人担心的是,如果看到一些非常大的地区性银行在经济强劲的时候倒闭,那么如果银行体系真的陷入衰退,这会发生什么?时局艰难时,银行往往会像多米诺骨牌一样倒下。

2023年发生的一些银行倒闭,至少在一定程度上是由于美联储将利率提高得如此之高,导致了巨额债券损失。对一些银行来说,这仍然是一个问题,但另一个担忧是商业房地产贷款的水平,许多银行开始看到这些贷款出现亏损。如果我们经历衰退,这可能会给银行业增加另一个重大风险。

第三,央行正在购买黄金

据彭博社报道,全球黄金需求在2023年达到创纪录水平,预计央行对黄金的持续购买将持续到2024年。其中一些买盘似乎是基于这样一种观点,即美联储将在2024年开始降息,从而使黄金成为更具吸引力的资产。还有一些国家正试图终结美元作为储备货币的主导地位,黄金是其中一个选择。

第四,利率下降可能推动黄金和矿业股票

目前有大约6万亿美元的货币市场基金,但美联储预计将在2024年降息,甚至更晚。随着利率下降,持有黄金等资产变得更有吸引力。目前,货币市场基金的收益率超过5%,但未来几年可能会下降一半,这可能会促使许多投资者寻找更具吸引力的投资选择。如果我们在未来几年看到经济衰退,消费者对银行体系感到担忧,这可能会提振对黄金的需求,黄金矿业股将受益。

GDX的优势

金价可能会下跌,尤其是如果利率在更长时间内保持在高位的话。金矿类股往往波动较大,对一些投资者来说,这可能是比预期更大的下行风险。金矿公司通常位于不稳定的国家,采矿本身就很危险。而GDX通过投资多种黄金股票提供多样化,这降低了地缘政治风险以及重大安全事件的风险。

总结

金价目前处于历史新高,这一突破可能最终推动黄金矿业股出现类似的突破反弹,达到新高。投资者可能会越来越担心将这么多的净资产投资于美元和一家美国银行。美元、美国银行体系和国家债务水平可能带来的风险比许多人目前认识到的要大。据说,美国国债每100天就增加大约1万亿美元。似乎解决这些债务的唯一途径要么是债务危机,要么是通过降低美元的购买力来通过通货膨胀来消除债务。这两种解决方案都非常看好黄金和采矿业。黄金达到更高的高点只是时间问题,这应该有助于推动GDX的反弹,这可能会使其回到历史高点(这将是40%的收益)甚至更高。

$黄金矿业ETF(Market Vectors)(GDX)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33