【一周科技动态】苹果亟需AI回血,但AI情绪如何了?

涨跌纷纭——一周大科技表现

FOMC会议基本指引了本周的市场情绪,市场预期谨慎,往往就有惊喜。在联储重申本轮周期利率已经触顶,确认今年启动降息之后,科技股和成长股也续创新高。

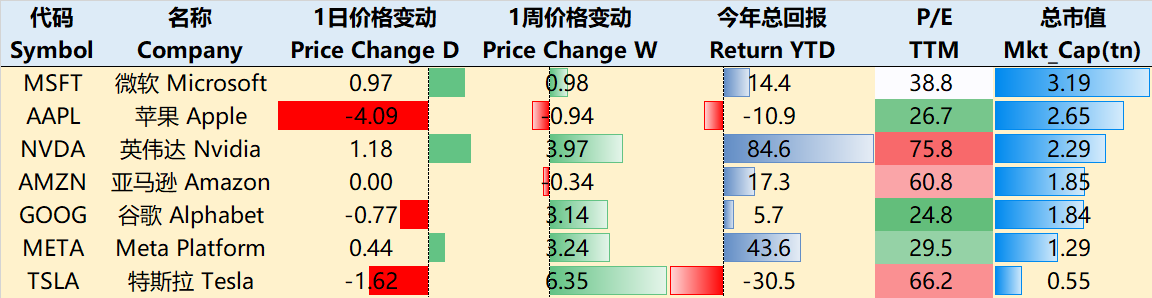

至3月21日收盘,过去一周大科技公司中,表现最好的是 $英伟达(NVDA)$ +1.18%,其次是 $微软(MSFT)$ +0.97%, $Meta Platforms(META)$ +44%, $亚马逊(AMZN)$ +0%,另外三家收跌, $谷歌A(GOOGL)$ $谷歌(GOOG)$ -0.77%, $特斯拉(TSLA)$ -1.62%, $苹果(AAPL)$ -4.09%,

影响资产组合的核心交易策略——一周大科技核心观点

苹果大掉头

苹果是今年大科技里面唯二的年初以来负回报的公司,当前面临的危机也足以让投资者在接下来的两个季度没理由乐观:

当家产品iPhone碰到周期“小年”,主要增长地区大中华区“降价”还“掉速”,库克还因“表述不当”被投资者诉讼;

Apple store虽然竭力降费但仍面临争议,此前《堡垒之夜》游戏制造商Epic Games抗议苹果未能遵守法院下令管理应用商店收费禁令,META、MSFT、X(Twitter)和 $Match Group, Inc.(MTCH)$ 公司加入声讨。

美国司法部因苹果阻止竞争对手访问iPhone硬件和软件功能而以反垄断名义起诉,注意:司法部的起诉更严重。

因此,苹果要想方法自救,有消息说将谷歌的人工智能模型Gemini整合到iPhone中,而且是非联网的嵌入,并在年末的iOS 18中推出。

苹果与谷歌的关系也不能说很好,谷歌每年向苹果支付180亿美元以保持其在iPhone上默认搜索引擎的地位,但谷歌愿意就此事商谈,也是因为其Gemini机器人暂时落后于OpenAI的ChatGPT(大概半年左右差距),且AI机器人一定程度上取代浏览器搜索,给广告业务带来不确定性。

如果两者合作,

将为Gemini带来数十亿的潜在用户

给谷歌搜索引擎带来流量,安抚广告主的担忧

直接提升iPhone性能,硬件销售止跌。

但苹果最近也与OpenAI进行了会谈考虑采用其AI模型,所以短期内无法确认具体怎么选择。AI公司也会想着自己的产品与十亿级别用户的苹果合作。

从中长期的角度看,现在的回调周期也给没有持仓的投资者开始建仓(定投)的机会。年内的波动在所难免,而嵌入AI之后的硬件也会得到质的提升,即便销量没有大幅回升,投资者的不安情绪也能被很好的安抚。毕竟股价总是走在前面的。

期权观察家——大科技期权策略

芯片股的细微变化——看似强势,信心却在下滑。

随着美联储鸽派的决议,科技股尤其是成长性的科技股再次获得了风险资金的流入。英伟达冲击1000美元大概成了目前市场共识的“执念”。

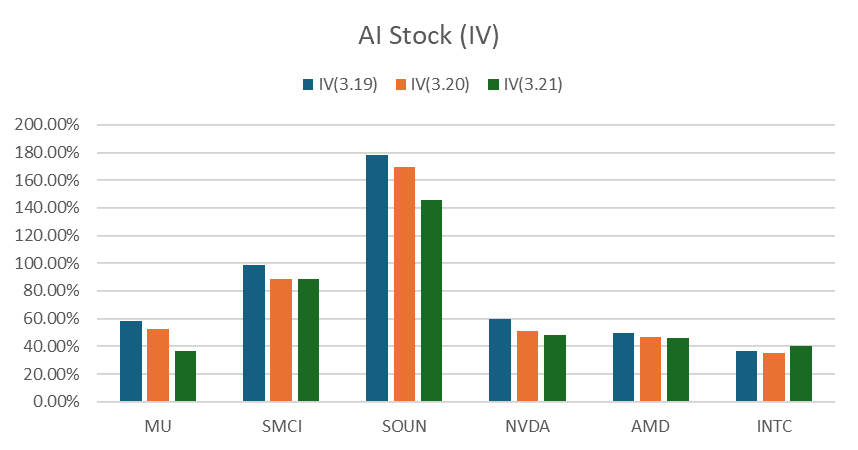

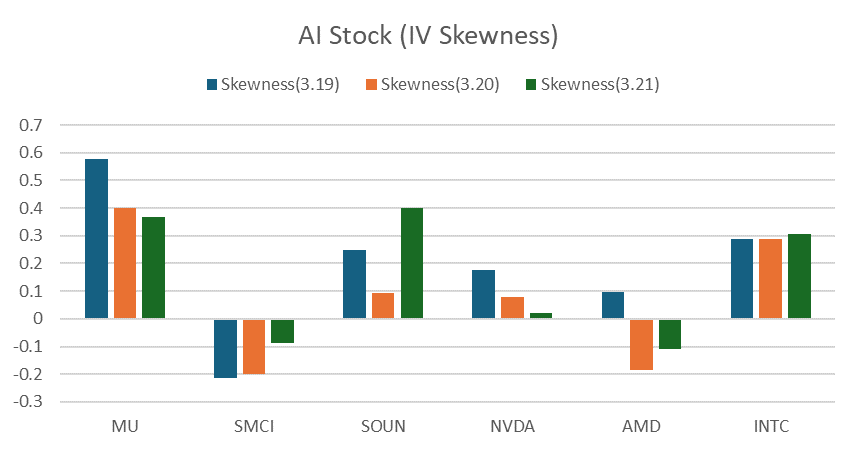

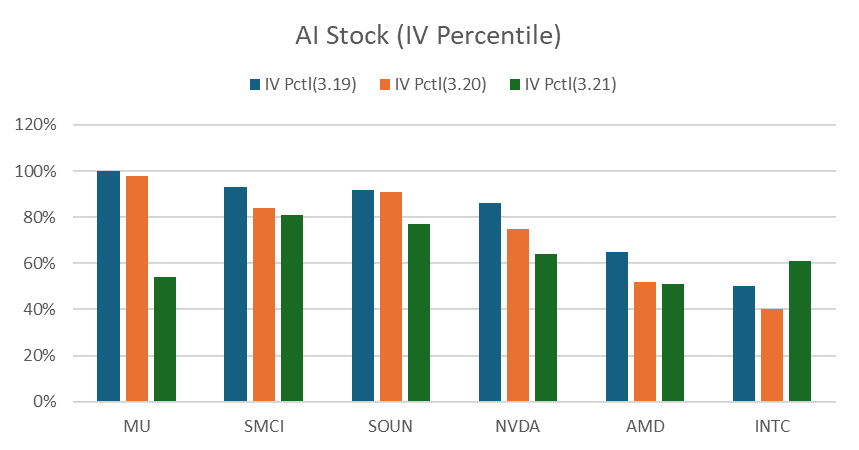

从期权市场来看,NVDA最为龙头,比AMD更强势一些,也比其他投机性更强的SMCI和SOUN更强势更稳定,但未来一个月(4月19日到期)期权IV也在稳步下滑,且偏度(Skewness)不断从右偏转向左偏,意味着Put比Call更占优势。

而高位增发的SMCI本周差不多IV crash,代表投机情绪的SOUN的IV回落不少。倒是INTC、TSM的情绪反转,尤其是INTC,由于一直也没怎么涨,接下来一个月的情绪稍乐观。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

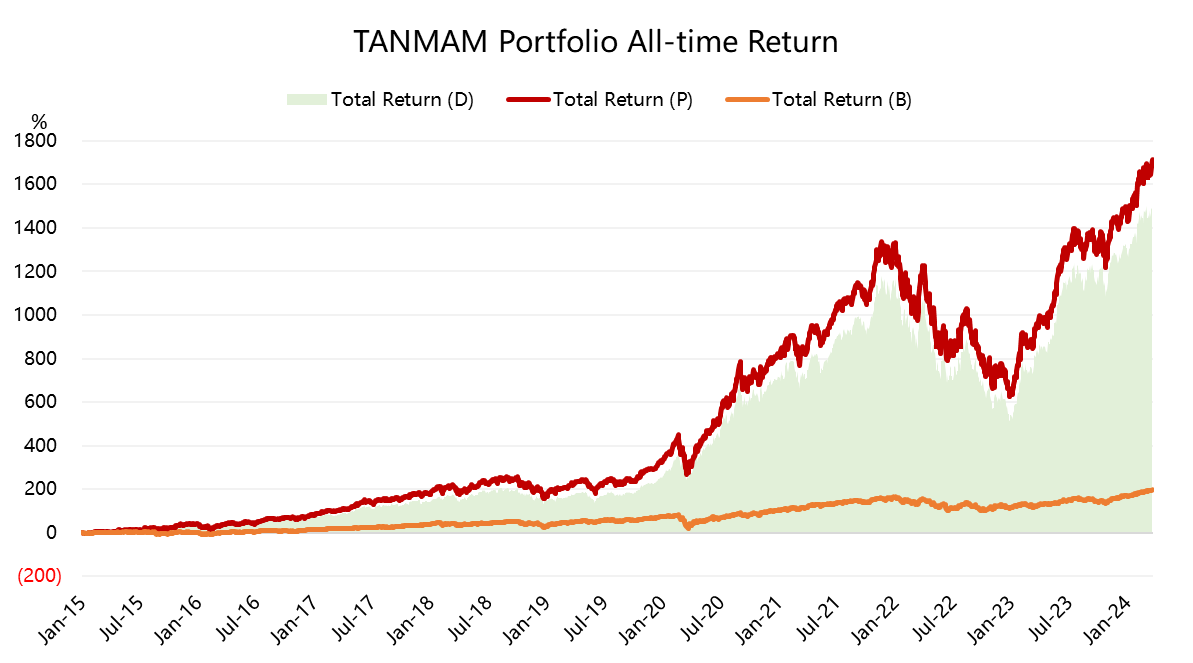

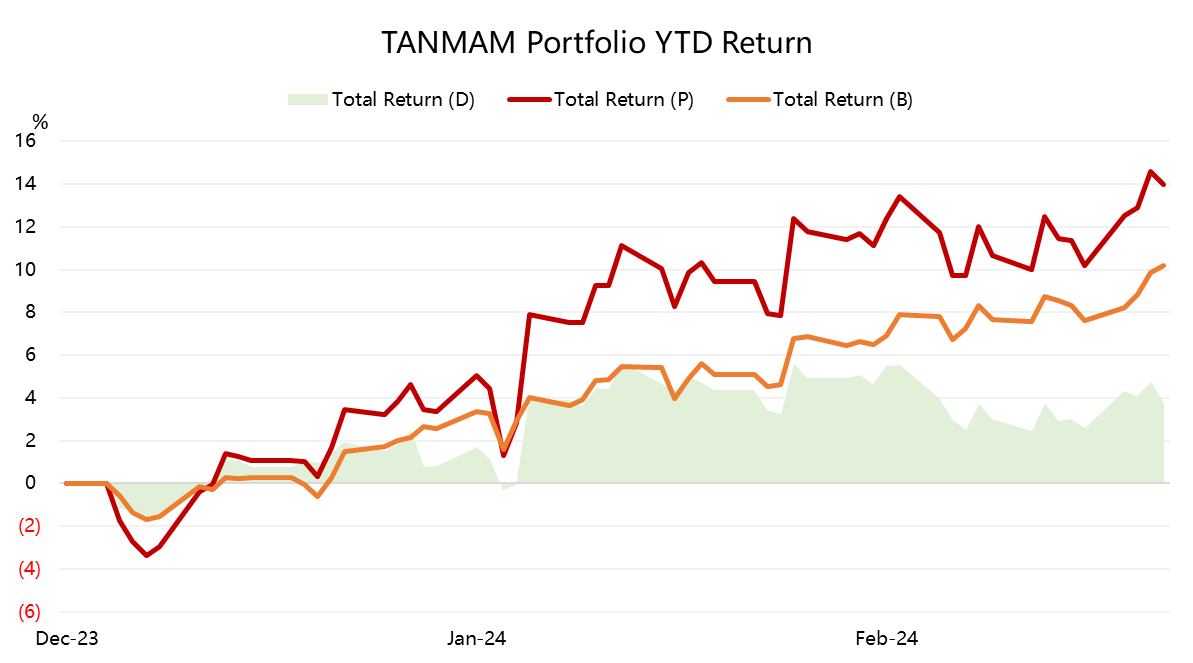

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了1661.28%,同期 $标普500ETF(SPY)$ 回报194.69%,继续创下新高。

而今年以来的回报为13.96%,超过SPY的10.21%。本周有一定回撤,但仍然跑赢大盘。

过去一年组合的夏普比率为3,而SPY为2.43,组合的信息比率为2。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05