猪价、期货、股价共振,“猪周期”的春天来了吗?

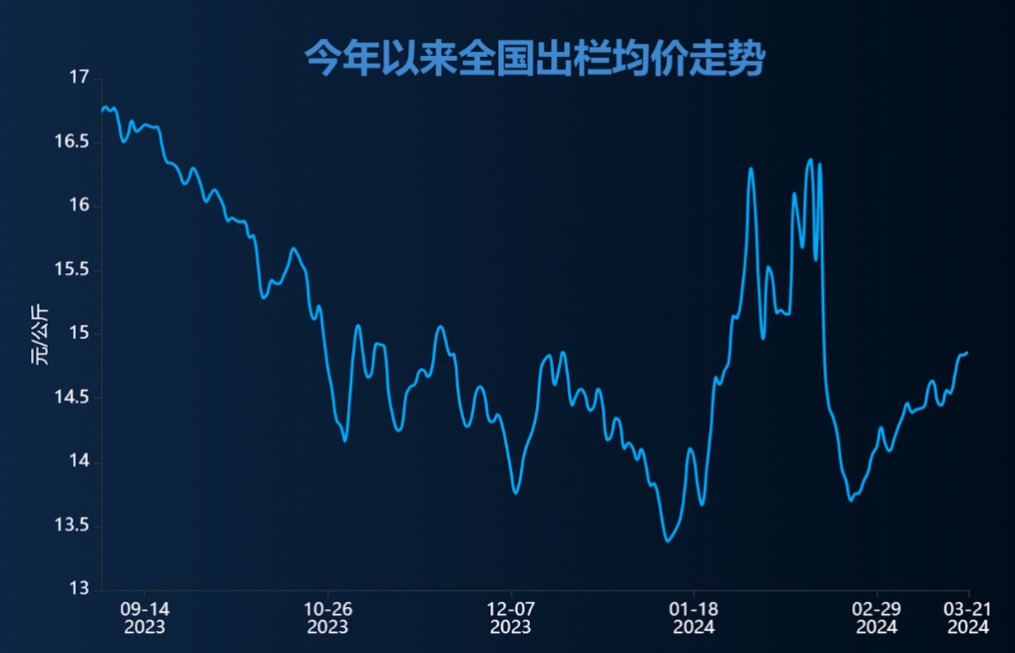

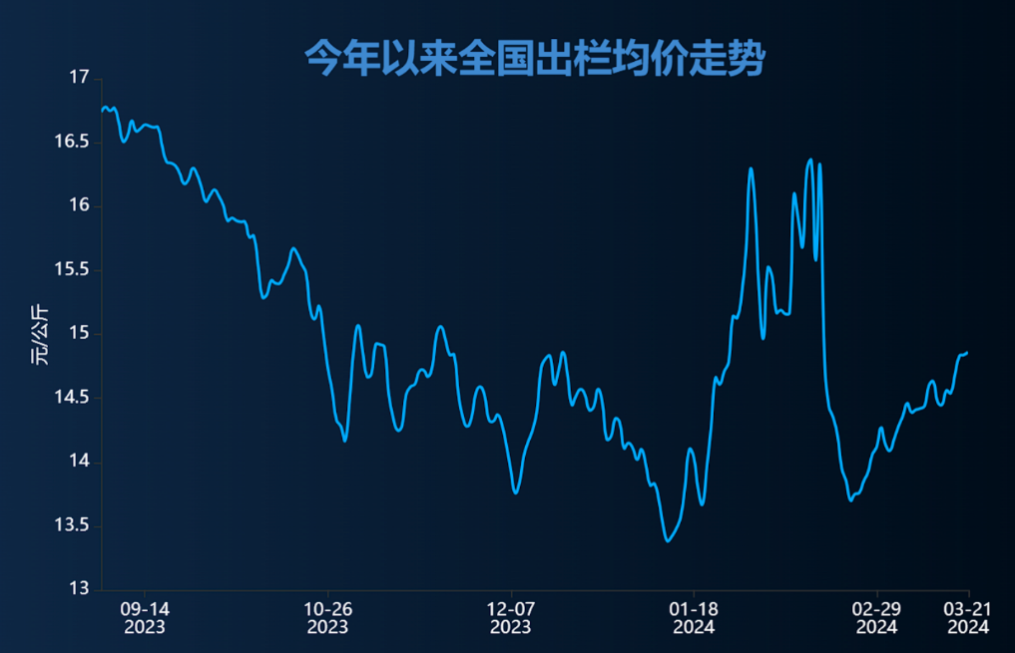

近日,生猪期货价格持续上涨。3月21日盘中,生猪期货主力合约报价超1.59万元/吨,再度刷新2024年以来高点,较2月下旬的14280元/吨已上涨超10%。(数据来源:Wind,截至2024.3.21)

猪价方面也是延续近期上涨势头。截至3月21日,外三元均价已逼近15元/公斤关口,华南地区生猪价格突破16元/公斤。

来源:中国生猪预警网,截至2024.3.21

二级市场同样火热。如近期陷入重整风波的天邦食品和傲农生物,3月21日盘中双双涨停,傲农生物更是五日四涨停,猪肉板块领涨沪深两市。畜牧养殖ETF(516670)跟踪的中证畜牧指数自阶段低位以来反弹幅度达17.6%(Wind,2024.2.6-2024.3.21)。

猪价、期货、股价罕见三重振,不少养猪人开始畅想,今年行情的逆转节点终于到了吗?猪周期的春天终于来了吗?

【喜人“涨势”的背后:行业巨头相继申请重整】

在连续两年的持续亏损与高额的负债重压下,目前有三家上市猪企出现资金断裂被迫走向重整,分别是负债率排名前三的ST正邦、傲农生物和天邦食品。而其他猪企同样面临负债率偏高、现金流紧张的状况,如新希望、华统股份、金新农、新五丰等上市企业,负债率均超过70%。

头部猪企相继“暴雷”,不少人感叹“养猪”成了高危行业,稍不留神就要进“ICU”。但其实通过整理可以发现,这些进“ICU”的猪企都有三个共同的特点:负债率偏高、养殖成本偏高、出栏增速偏高。

以3月19日宣布申请重整的天邦食品为例:截至2023年三季度末,公司负债率高达87.3%;截至2023年四季度末,公司育肥完全成本为16.6元/公斤;2023年出栏生猪近712万头,同比增长61.07%。(来源:公司公告、Wind)

有机构指出,持续低迷猪价的背景下,不具备成本优势的规模场迟迟不愿主动去化,反而飞速扩张造成的现金流紧张与高额负债,或许成了猪企倒下的重要因素。

天风证券表示,天邦食品是此轮周期中继傲农生物、st正邦之后第三家拟重整上市猪企,且公司2023年出栏在上市公司中排名第4,该体量的养殖上市企业重整预计有望进一步利好行业产能控量出清。

长江证券认为,参考大样本数据与对应猪价,叠加当下养殖行业现金流偏紧,能繁母猪继续去化或是大概率事件。随着行业产能去化累计幅度持续增长,猪周期拐点也愈加清晰。

【去化进行到什么程度了?】

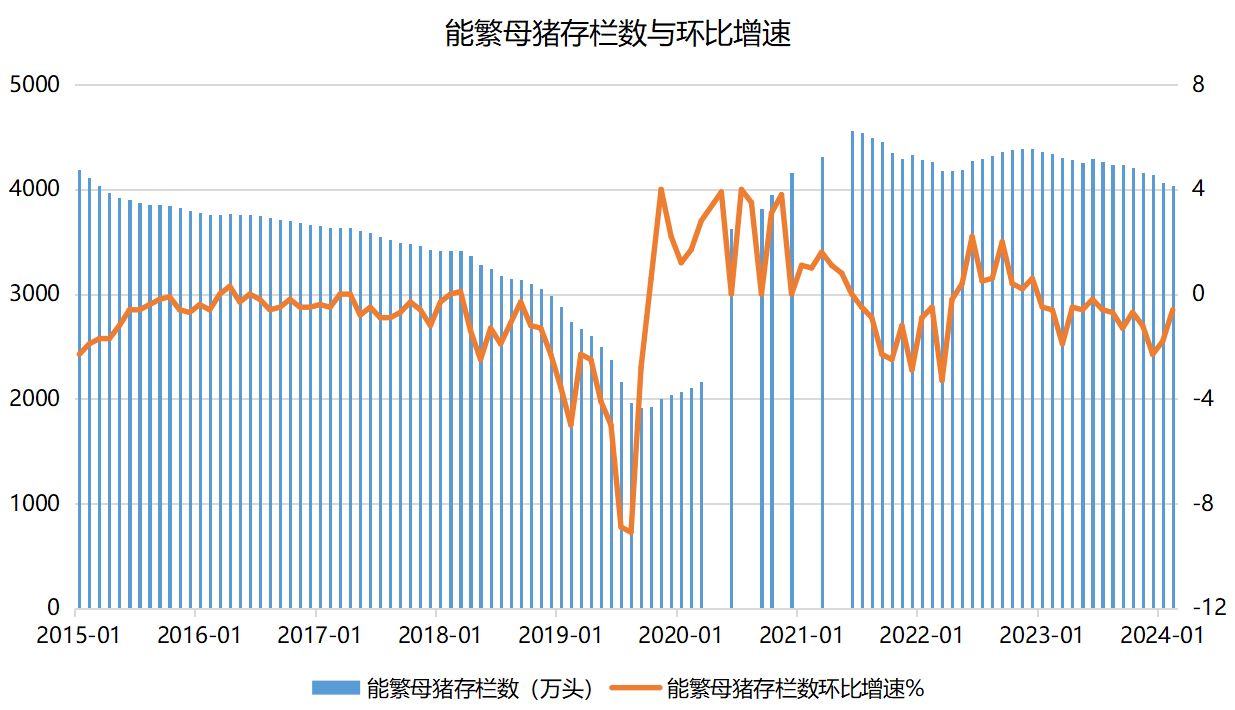

根据农业农村部发布的最新数据显示,截至2月末,全国能繁母猪存栏量已下降至4042万头,环比下降0.6%,同比下降6.9%,超出市场预期。比较来看,目前国内能繁母猪存栏量较2022年末高点已累计下降7.9%,多家机构预计行业产能去化或将持续。

数据来源:wind,2015.1-2024.2

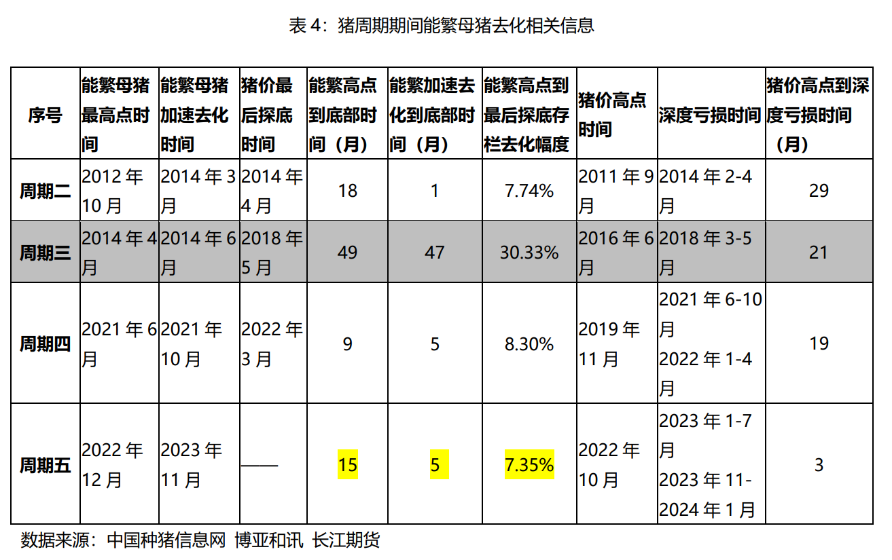

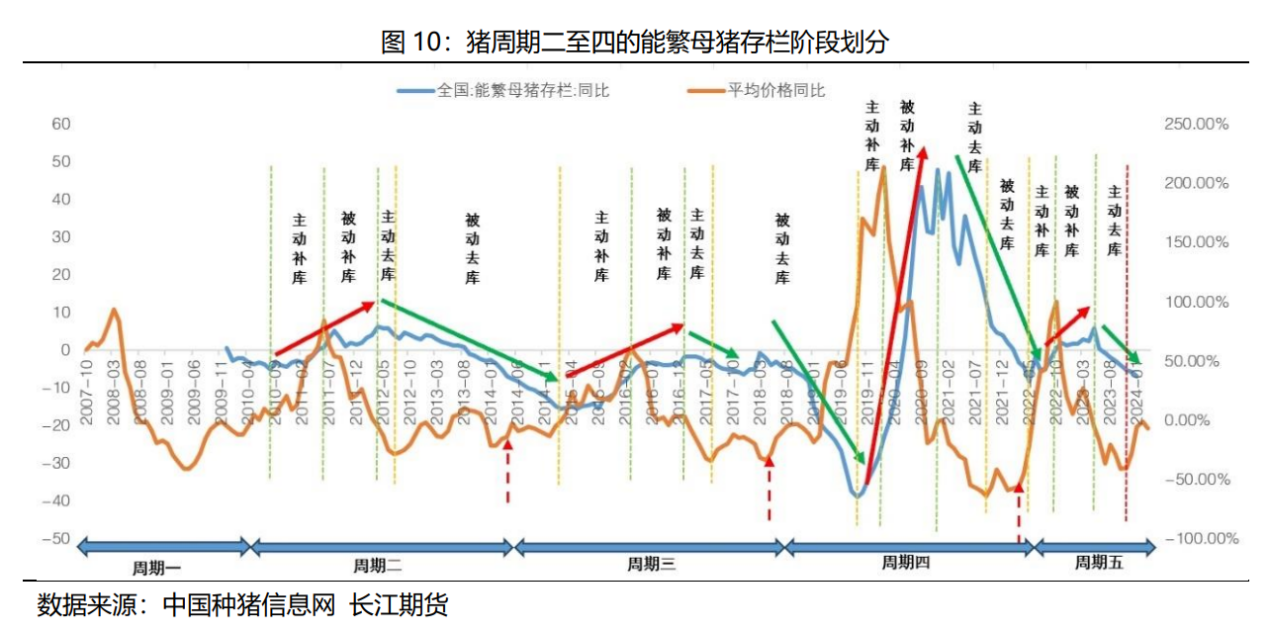

近日,长江期货回溯从2006年至今的5轮猪周期走势,发现猪周期底部具有额若干特征中,有“能繁母猪高点到猪价最终探底期间,能繁母猪存栏会出现明显去化”和“探底都出现在被动去库阶段”两个重要特征。

来源:中国种猪信息网、长江期货,2024.3.21

从图中可以看出,在排除掉能繁母猪存栏因为环保政策而极大幅度去化的周期三后,从能繁母猪高点到猪价最后探底期间的存栏去化幅度在7.74%到8.3%。而本轮猪周期从能繁母猪高点2022年12月到最新的2024年1月,能繁母猪存栏去化幅度为 7.35%,低于 7.74%,显示去化程度尚不足。

同时,除去缺乏存栏数据的来进行阶段划分的周期一,从下图我们可以看出:周期二到四的最后探底都出现在被动去库阶段。

来源:中国种猪信息网、长江期货,2024.3.21

本轮猪周期中,能繁母猪存栏同比数据于2023年5月达到顶峰,之后开始下滑并进入去库存阶段,截至 2024年2月存栏同比数据依然在下滑。

长江期货分析指出,根据统计,从被动去库存阶段开始到生猪价格最后触底需要的时间在 6、11、20 个月不等(与被动去库阶段的出栏体重同比相关)。本轮猪周期的被动去库存阶段始于2023年10月,最后探底时间往后推6个月对应4-5 月、往后推10个月对应8-9月。所以猪价最终探底时间预计在 2024 年4-5月或8-9月期间。

华泰证券却认为,过去三轮猪价反转行情带动下,二级市场的学习效应加强,猪股股价已经越来越领先于猪价,能繁母猪存栏逐渐成为股价先行指标。猪价反转行情中,猪股的股价可能会出现产能去化、猪价上涨、盈利兑现所驱动的三波上涨行情。目前板块投资仍在第一阶段,且头均市值仍在历史低位、向上空间充足。

方正证券也指出,天邦等巨头的重整将强化市场对前期产能去化程度的信心,叠加近期的猪价上涨,会让整个养殖股投资从之前的养猪产能去化逻辑,移到猪价上涨右侧逻辑。

【低费率“猪周期”投资利器——畜牧养殖ETF(516670)】

总结来看,当前或是布局生猪板块的重要时机。$畜牧养殖ETF(SH516670)$ 跟踪中证畜牧养殖指数,底层资产包含诸多生猪产业链龙头,包括海大集团、温氏股份、牧原股份、新希望、巨星农牧、新五丰等,在生猪养殖核心赛道重点布局。根据历史表现,畜牧养殖板块根据供需关系长期呈现明显的周期性,整体和猪价呈现强相关性。

据了解,畜牧养殖ETF(SH516670)管理费率为0.2%/年,在同主题ETF中属于最低水平,值得场内投资者关注。场外投资者可通过联接基金(A类 014414;C类014415)进行布局。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

中证畜牧养殖指数近五年表现分别为75.70%(2019)、13.49%(2020)、-5.93%(2021)、-13.21%(2022)、-15.30%(2023)。中证畜牧养殖指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26