福特万岁!?

之前,福特等传统车企,一方面受到了工会罢工的阻碍,另一方面又深受新能源车企的降价竞争。时至今日,电动汽车革命受到了阻碍,没有想象中的顺利。有外国分析师认为,这是传统车企的机会。

作者:Leo Nelissen

介绍

电动汽车的转型并不像人们想象的那么顺利。

例如,去年11月,尽管电动汽车销量飙升,可供选择的电动汽车车型越来越多,基础设施也在不断改善,但The Verge还是关注了电动汽车的疲软趋势。

问题在于,我们已经过了尝鲜的时候了。

现在所处的阶段是,在一个迫切需要大规模采用以提高利润率和证明投资合理性的市场上扩张越来越困难。

诚如The Verge所说的:

电动汽车的普及正在进入下一个阶段,这需要更多的大众市场的兴趣,而这个更大的群体必须购买电动汽车,因为他们不像早期的尝鲜者那样热情和愿意。

对于经销商来说,这将更具挑战性:如何用一种全新的技术去转变对价格更敏感、更不安的消费者。购买电动汽车不仅仅是为了更大的屏幕、人造格栅或灯光;这是一种全新的生活方式,充满了续航里程考虑、充电焦虑和家庭设备安装。

这一点得到了一个名为Car Dealership Guy的X账户的证实,该账户由一位业内专家运营,他指出,电动汽车在大幅折扣后甚至都卖不出去。

电动汽车的价格下降了,但可能还不够。在某些情况下,电动汽车的价格高达50%,是迄今为止市场上最划算的“交易”。但库存日的供应量仍然很高。如果在如此大幅度的折扣后销量仍未反弹,大多数汽车制造商(和经销商)将面临更大的损失。

这些对于福特等汽车制造商来说都是极好的消息。他们既押注于电动汽车,又不忽视其传统业务。而这可能会让其获得回报。因为电动汽车的趋势已经偏离了轨道。有了这些说法,让我们深入了解一下细节吧!

福特做出了正确的决定

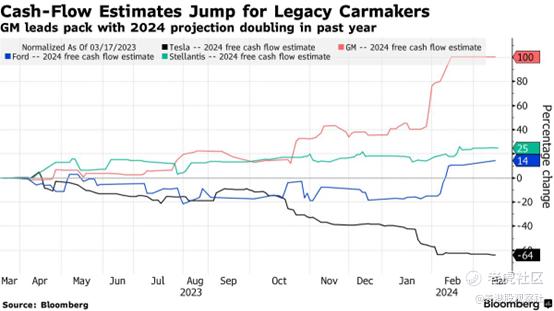

3月18日,美国彭博社在名为《电动汽车革命陷入困境,传统汽车股再次火爆》的文章中报道了一些非常有趣的事情。

文章称,由于油车和混动汽车的盈利能力依然强劲,通用汽车、福特和Stellantis等传统汽车制造商正在获得利润。

从本质上讲,投资者喜欢内燃机的稳定利润,因为它的风险也比电动汽车低,因为改进这些发动机只需要渐进式创新。

如下图所示,在过去的几个月里,这些生产商的现金流预期一直在上升。特斯拉的情况正好相反。

在传统汽车领域,福特脱颖而出。

文章还提到:

乔纳斯选择福特作为他在美国汽车股中的首选,他说,在多年来大力投资电动汽车和自动驾驶汽车之后,这些公司现在正专注于向股东返还现金。

他写道:“在一个资本稀缺和战略重点不断变化的世界里,我们认为资本效率和现金回报将是推动2024年股价表现的决定性因素。”

换句话说,福特及其主要同行不仅拥有更稳定的利润率,而且还从回报投资者的能力中受益。

毕竟,虽然福特通过the F-150 Lightning和其他车型投资了电动汽车,但它一直坚持福特BLUE,这是它的传统业务。这一业务部门包括强大的野马,可以通过一次10000美元的升级提升到800马力以上。

此外,在最近的全球汽车技术及出行研讨会上,福特指出,它将专注于混合动力和插电式混合动力,使其能够利用现有优势,同时为最终的转型做准备。

这是日本生产商长期以来一直在做的事情。像丰田汽车这样的公司主要坚持了混动车,而不是承诺全面投身电动出行。

华尔街日报报道称:

今年头两个月,美国混合动力车的销量增长了50%。这一增速和销量都超过了电动汽车销量13%的增速。根据研究网站Edmunds的数据,混合动力汽车平均25天就能从经销商处售出,比电动汽车快近三倍,比燃油汽车快两倍。

福特的旗舰车型F-150现在大约有五分之一是混合动力车型。预计F-150混合动力车的总销量将翻一番!

此外,该公司销售的Maverick车型中,大约有一半配备了混合动力系统。

福特现在拥有美国卡车最畅销的第一名和第二名。

去年,混合动力汽车的总销量增长了20%。今年,预计增长率将翻一番,达到40%。

因此,福特认为,在环保意识增强、监管压力和混动技术进步的推动下,混动汽车的市场潜力依然强劲,也就不足为奇了。

它还看到了客户理解的成本优势。

在全球汽车技术及出行研讨会上,福特指出:

...普通客户可以计算一下混动车的成本。在福特,我们每天都能看到这种情况。我们现在在美国的混动汽车市场上排名第三,甚至可能是第二。消费者不需要改变他们对混合动力汽车的习惯,他们可以立即计算出燃油经济性的效率。

...至于我们未来的商业计划,从去年年中开始,我们就假设我们必须以混动车的溢价销售电动汽车。顾客没有比这更多的钱了。3000到5000美元就是这样,我认为这是正确的做法。

...我们得好好想想。如果不能赚钱,我就不会推出任何车型。在最初的12个月里,这需要很多改变。

虽然福特仍在电动汽车领域进行创新,但它在混动领域是一个重要的参与者,因为它受益于庞大的现有平台、庞大的客户群,以及比那些更积极进入电动汽车领域的公司更具价格优势。

公司的的观点很讨喜,即不出售任何实验性车辆,而是坚持有效(赚钱)的产品。

在23年第四季度的财报电话会议上,该公司指出,其下一代第二代产品将在推出后的12个月内实现盈利。

所有这些对股东来说都是好消息。

股东和估值

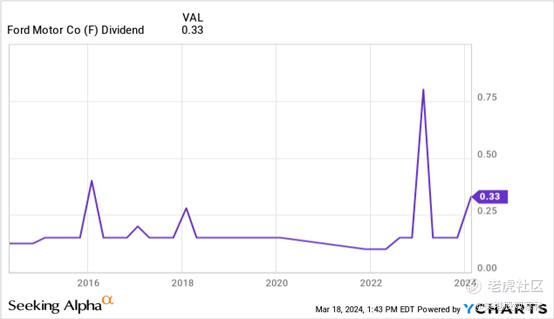

去年,除了每股0.18美元的特别股息外,该公司还支付了每股0.15美元的季度股息。

该公司目前的常规股息收益率为4.9%。

股息决定使2023年的派息率达到约50%。这与公司一贯将40-50%的自由现金流返还给股东的目标一致。

在2024-2026年期间,该公司预计平均每年将产生约61亿美元的自由现金流。这相当于其当前市值的12.7%。

这对其股息来说是个好消息——排除潜在的经济衰退或其他不利因素。

这也预示着福特不会(再)尝试电动汽车。该公司对其计划非常清楚,并且处于保持高股息支付的绝佳位置。

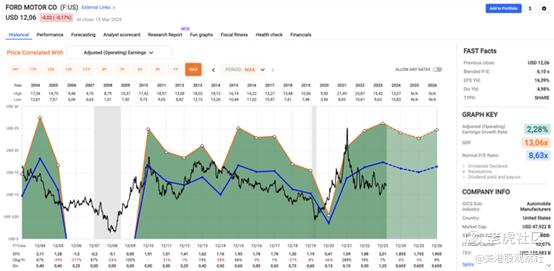

该公司拥有投资级信用评级BBB-,也具有良好的估值。

尽管该公司的每股收益预计不会出现有意义的增长,因为分析师预计2024-2026年期间每股收益平均为1.83美元,但该股票的综合市盈率仅为每股收益的6.1倍。这远低于8.6倍的长期正常化市盈率。

这意味着合理的目标价为15.50美元,比当前价格高出28%。

请注意,这些数字在下面的图表中可见。

虽然每股收益增长预期偏低,但考虑到高利率和粘性通胀对消费者来说是一个可怕的组合,所以,福特的股价低于其合理价格,特别是如果投资者将更多资金从纯电动汽车股票转移到福特这样的公司。

考虑到所有因素,虽然不能证明这是一个购买汽车公司的好环境,但福特的长期风险/回报确实不错,因为它专注于传统和混动领域的盈利产品。

随着电动汽车趋势的消退,它也获得了行业向好的助力。

最重要的是,管理层已决定认真对待股息,这应该对(特别)股息产生积极影响。

总结

在电动汽车革命面临严峻阻力的环境下,福特等传统汽车制造商正在取得进展。

通过优先考虑其传统业务并投资混动车,福特成为投资者的明智选择。

福特专注于盈利能力和向股东返还现金,稳定的业绩和对股息的承诺使其在不断发展的汽车市场上成为一个有吸引力的选择。

随着电动汽车趋势失去动力,福特的战略决策将其定位为长期成功,为投资者提供了一个有希望的风险/回报主张。

利与弊

优点:

电动汽车的不确定性:福特对传统业务和混合动力车型的重视,为电动汽车趋势面临挑战的动荡市场提供了稳定性。

盈利能力和现金回报:福特致力于盈利能力,并通过分红向股东返还现金,这显示了一种对股东友好的方式。

行业顺风:随着电动汽车趋势的消退,福特从有利于传统汽车制造商的行业顺风中获益。

缺点:

增长潜力有限:尽管福特将重点放在混合动力和传统车型上,确保了稳定性,但这并不能改变消费者目前处境艰难的事实。

不断变化的市场动态与竞争:没有人知道10-15年后的汽车行业会是什么样子。创新仍将是关键,而创新也会带来竞争风险。

$福特汽车(F)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33