坎昆升级完成后LRT赛道催化以太坊生态?

随着坎昆升级的顺利完成,以太坊及其相关生态代币近期呈现出令人瞩目的价格表现。与此同时,一系列模块化概念项目和以太坊Layer2项目陆续推出主网,进一步提振了市场对以太坊生态的信心。而流动性再质押(Liquid Restaking)叙事,也因EigenLayer项目的突出表现而开始吸引了资本的关注。

然而,关于ETH到LST再到LRT的过程,人们对于它是以太坊生态的催化剂还是套娃,存在不同的观点。

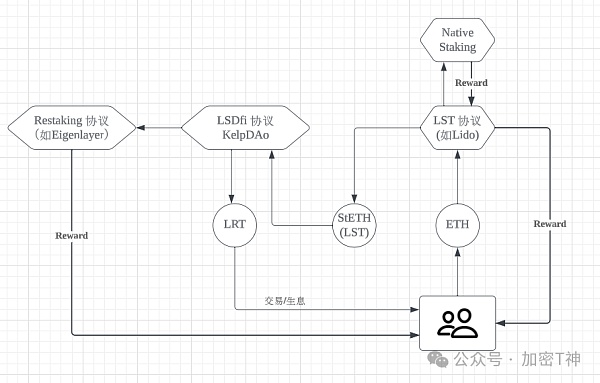

本研究报告重点围绕LRT赛道的生态情况展开,对当前LRT赛道的现状、机遇以及未来进行了详细的阐述。目前,许多LRT协议尚未发行代币,且项目同质性较高。但有几个项目,如KelpDAO、Puffer Finance和Ion Protocol,展现出与其他LRT协议不同的发展路径,备受关注。尽管如此,LRT赛道的未来仍然是一个快速增长的利基市场,预计未来只会有少数头部项目脱颖而出。

LRT赛道背景

由于坎昆升级即将到来,近期以太坊及其相关生态代币的价格表现异常抢眼。与此同时,一系列模块化概念项目和以太坊Layer2项目也相继推出主网,进一步增强了市场对以太坊生态的信心。

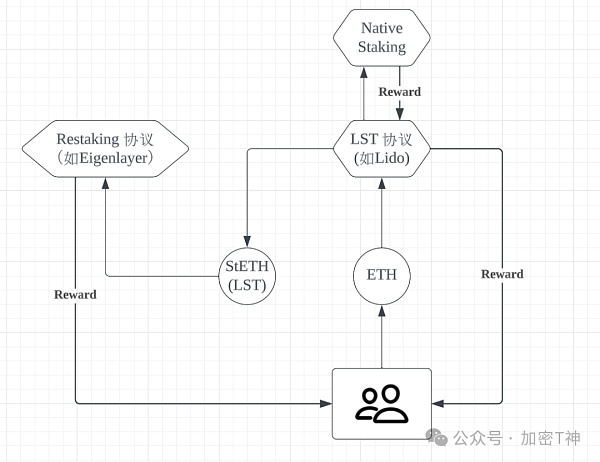

在以太坊生态中,流动性质押项目占据着相当大的份额,而另一个备受关注的叙事则是再质押(re-staking)。再质押概念最早由Eigenlayer在2023年6月提出。该概念允许用户将已经质押的以太坊或流动性质押代币(LST)进行再质押,以为各种以太坊上的去中心化服务提供额外的安全保障,并获得额外的奖励。基于Eigenlayer提供的再质押服务,涌现了一系列流动性再质押代币(LRT)相关项目。

LRT是套娃吗?看看 LRT 的演化路径

LRT,即流动性再质押代币,是一种由质押LST所生成的再质押凭证。

要理解LRT的诞生,我们需要追溯其演化路径。通常情况下,LRT的产生是由以下过程构成的:

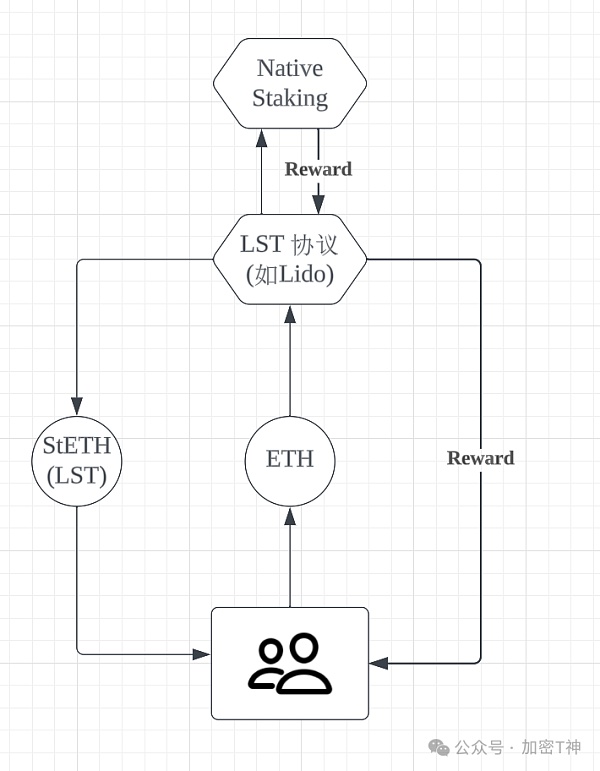

ETH到LST的转换: 用户将以太坊(ETH)转换为流动性质押代币(LST)。这一步骤是通过将以太坊存入流动性质押合约中,获得等值的LST来完成的。

LST到LRT的再质押: 持有LST的用户可以选择将其再次质押,以获得LRT。这个过程中,LST被再次锁定,并生成相应数量的LRT。

关于ETH到LST再到LRT的路径是否是一种套娃,这取决于具体情况。如果这个过程被合理地设计用来增加生态系统的安全性和流动性,那么它可能被视为一种有效的生态发展路径。然而,如果这一过程被滥用或不当使用,导致资金被套牢或流动性降低,那么它就可能成为一种套娃行为。因此,需要审慎评估这一过程的实际运作情况。

随着以太坊的升级转向PoS机制,矿工的身份也随之转变为验证者。作为验证者,他们承担着维护以太坊网络安全性的责任,其职责包括存储数据、处理交易以及添加新区块到区块链中,并因此获得奖励。

成为一个验证者需要满足一定的条件。首先,他们需要在以太坊网络上质押至少32个ETH。其次,他们必须拥有一台全年无休连接到互联网的专用计算机,以确保他们可以及时响应网络的需求,并参与到区块链的运行中。这种转变意味着以太坊的网络安全性将更多地依赖于验证者的参与,而不是传统的矿工。

随着官方质押要求最低32个ETH以及相当长的质押期限,质押平台应运而生,它们主要解决了两个问题:

降低门槛:比如Lido可以让用户质押任意数量的ETH,而且无需应对复杂的技术门槛。

释放流动性:在Lido等质押平台上质押ETH后,用户可以获得相应的stETH代币,这些代币可以参与Defi或者进行近似等值的ETH兑换。

简单来说,这就像是在进行一场“拼团”,让更多的人都有机会参与到以太坊的质押中,从而获得相应的收益和流动性。

随着以太坊生态的发展,人们开始意识到流动性质押代币资产(LST)可以在其他网络和区块链上进行再质押,以获取更多的收益,同时也有助于提高新网络的安全性和去中心化程度。

其中,最具代表性的项目是Eigenlayer,其再质押背后的逻辑主要分为两个方面。一方面是为了增强以太坊生态系统的整体安全性,另一方面是为了满足用户对更高收益的需求。

再质押使得以太坊生态系统可以与侧链和中间件(如DA Layer、桥、预言机等)共享安全性,进而进一步提升以太坊网络的安全水平。安全性共享意味着允许区块链通过共享其他区块链的验证节点来增强自身区块链的安全性。

从用户的角度来看,再质押意味着追求更高的收益。他们将资产进行再质押,是为了寻求更多的收益机会,以满足他们的投资目标和财务需求。

统允许用户将流动性质押代币(LST)进行再质押,以获取额外的收益,但这样一来,质押的资产就会变得流动性不足。为了解决这一问题,一些项目看到了机会,它们为用户提供了一种将LST资产放入Restaking协议进行再质押并获得收益的方式。同时,这些项目还会为用户颁发一个“再质押凭证”,即LRT,作为代表他们在Restaking协议中质押的权益。

通过持有LRT,用户可以参与更多的金融操作,例如抵押和借贷等,而无需解除原先的再质押。这样一来,用户可以在享受再质押收益的同时,利用LRT解决了再质押过程中可能出现的流动性锁死问题。LRT的出现为用户提供了更多的灵活性和选择权,使得他们能够更好地管理和利用自己的资产。

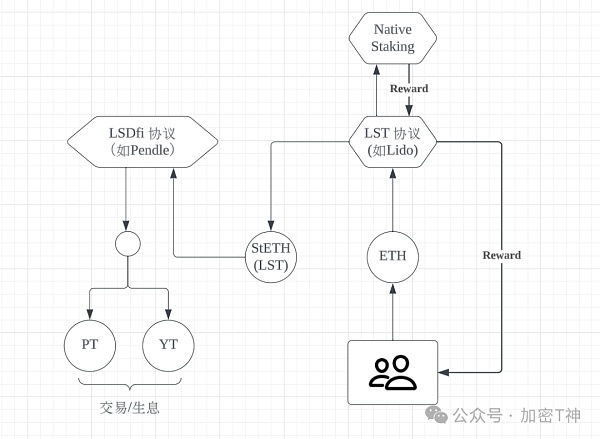

用户获得了LRT后,可以将其用于Pendle去中心化利率交易市场进行一系列金融操作。在Pendle平台上,用户可以进行PT(Principal Token,本金代币)和YT(Yield Token,收益代币)的交易。

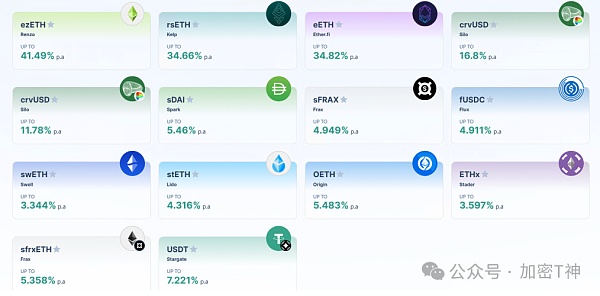

Pendle平台的特色在于支持各种收益型代币的交易,包括收益型美元和最近出现的流动性再质押代币(LRT)。这使得Pendle得以不断迭代并支持不同加密货币的收益交易。特别是对于LRT市场,Pendle提供了一个成功的平台,因为它们允许用户参与预售或布局长期空投机会,其中包括了EigenLayer项目。这些LRT市场已经迅速成为Pendle平台上最大的市场,并且遥遥领先。

通过Pendle对LRT的定制整合,用户可以将Principal Token用于锁定基础ETH收益、EigenLayer空投以及与发行LRT的Restaking协议相关的任何空投。这为Principal Token购买者创造了每年30%以上的收益率。

另一方面,由于LRT被整合到Pendle中,Yield Token允许一定形式的“杠杆化积分流动质押”。通过Pendle的交换功能,我们可以将1eETH交换为9.6 YT eETH,这将积累EigenLayer和Ether.fi积分,就像持有9.6 eETH一样。

实际上,对于eETH,Yield Token购买者还可以获得Ether.fi的两倍积分,这实际上是一种“杠杆化博取空投的质押”。

利用Pendle,用户可以锁定以ETH计价的空投收益(基于市场对EigenLayer和LRT协议的空投预期)和杠杆化的流动性挖矿。鉴于今年可能会围绕AVS向LRT持有者空投的猜测,Pendle很可能继续主导这一市场细分。从这个意义上说,$PENDLE为LRT和EigenLayer垂直领域的成功提供了很好的风险敞口。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26