新能源板块真的“困境反转”了吗?

2024年3月11日至14日,中证新能源指数上涨3.59%,权重股宁德时代更是涨超16%。新能源板块的全面“反攻”似乎已经开启。

这次反弹的背后有没有基本面支持?往前看新能源板块到底有没有投资价值?本文将围绕几大新能源核心赛道,从“困境反转”的角度分析基本面的边际变化,以方便投资者更好地了解板块位置,把握投资机会。

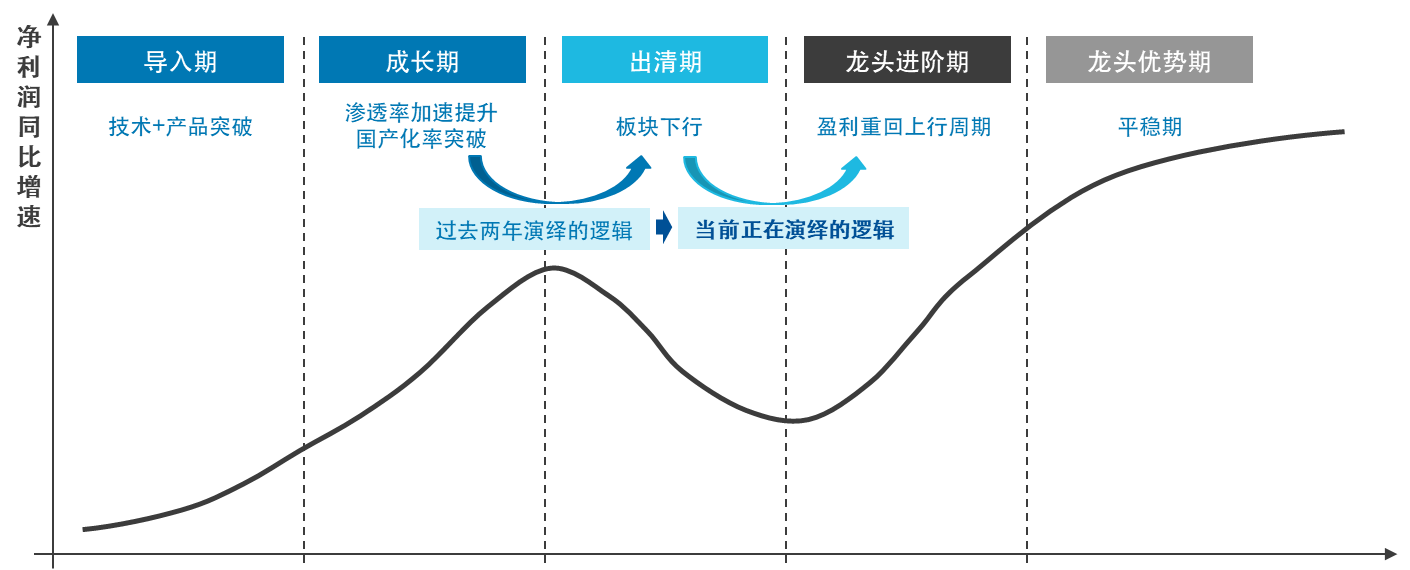

新能源板块正摆脱困境,走向龙头进阶期。在经历了漫长而充分的回调后,当前我们注意到,在供给端中小产能已出现加速出清的态势,龙头产能扩张亦有显著减缓。在需求端,新政策与季节性变动也在不同时间维度上起到积极催化。供需双向好转使得价格已然出现上行信号,有望演绎龙头进阶期。

图:从产业周期框架看新能源板块发展阶段

一、光伏:量价齐升,逐步走出低谷

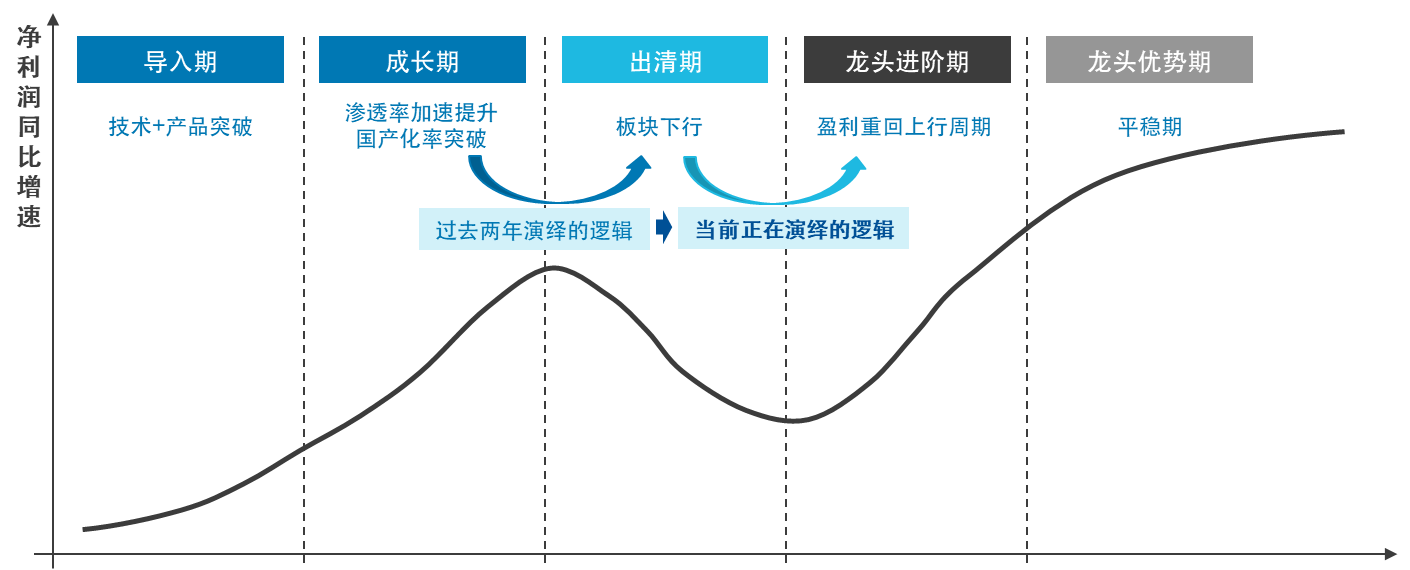

从“量”的角度看,一方面,光伏行业长期潜在市场仍然巨大。根据COP28会议上超过100个国家达成的协议,2030年全球光伏装机容量将增加到5457GW,达到22年的5倍以上。另一方面,国内短期装机预期上修。23年受低价等因素刺激,我国光伏新增装机规模同比高增148%,引发市场对需求被透支,今年装机速度或显著减慢的担忧。但据彭博新能源财经预测,今年我国装机有望同比增长18%达256GW,仍维持较高增速。

图:我国新增光伏装机容量

数据来源:彭博新能源财经

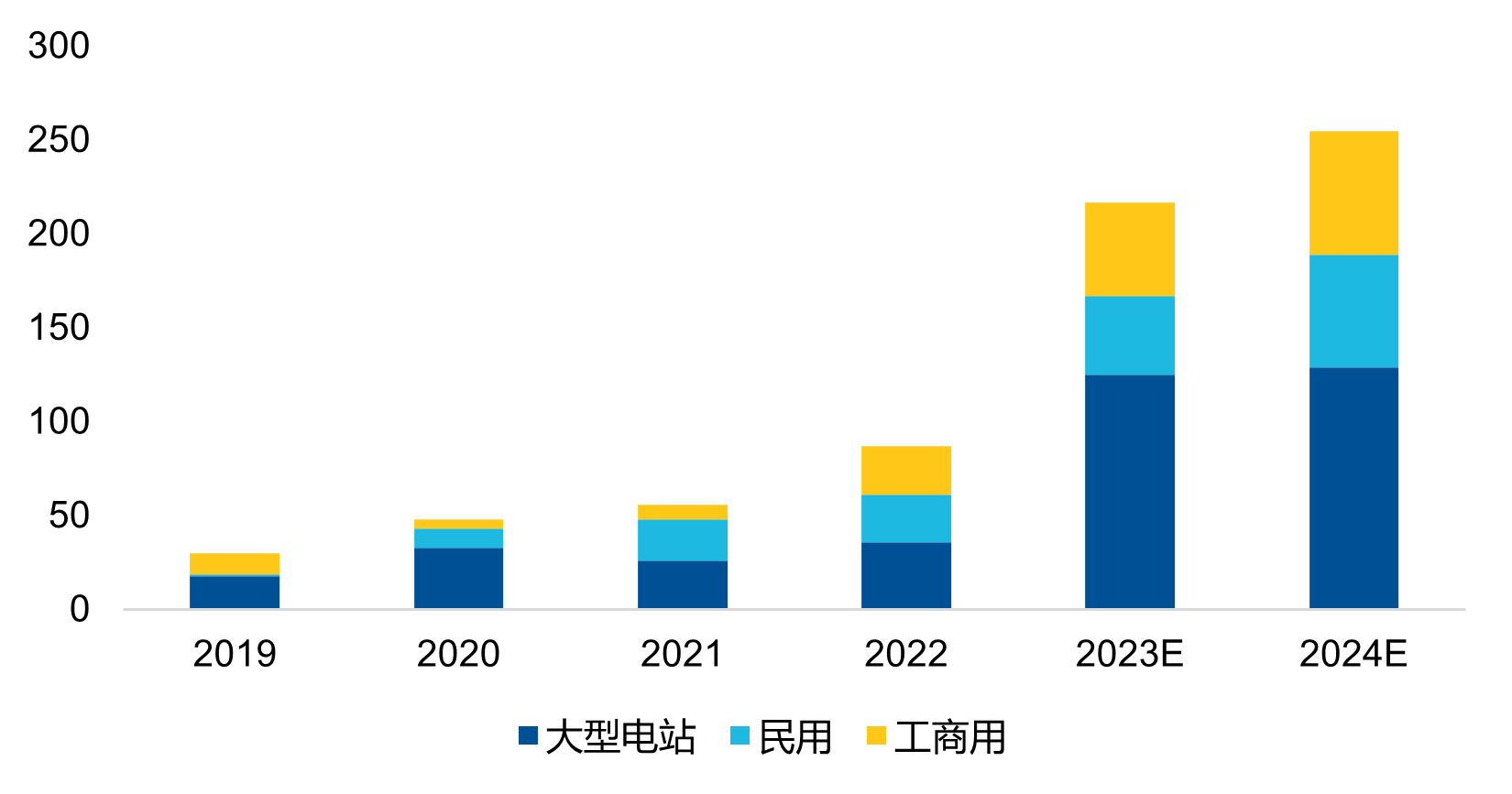

从“价”的角度看,由于产业链利润转负及资本市场再融资阻力增大,投产放缓、规划产能取消的案例显著增多。部分存量的老旧产能及中小产能加速退出,供需错配压力得以减缓。从数据上看,近期光伏产业链各环节价格均已底部企稳。往前看,随着供给压力好转叠加需求季节性复苏,组件等环节价格上涨预期渐浓,利好光伏产业链盈利能力逐渐脱离困局。

表:2023Q4以来部分光伏供给出清情况

数据来源:长江证券研究所

图:光伏各环节价格变化

数据来源:InfoLinkConsulting

二、锂电:需求密集催化,补库有望开启

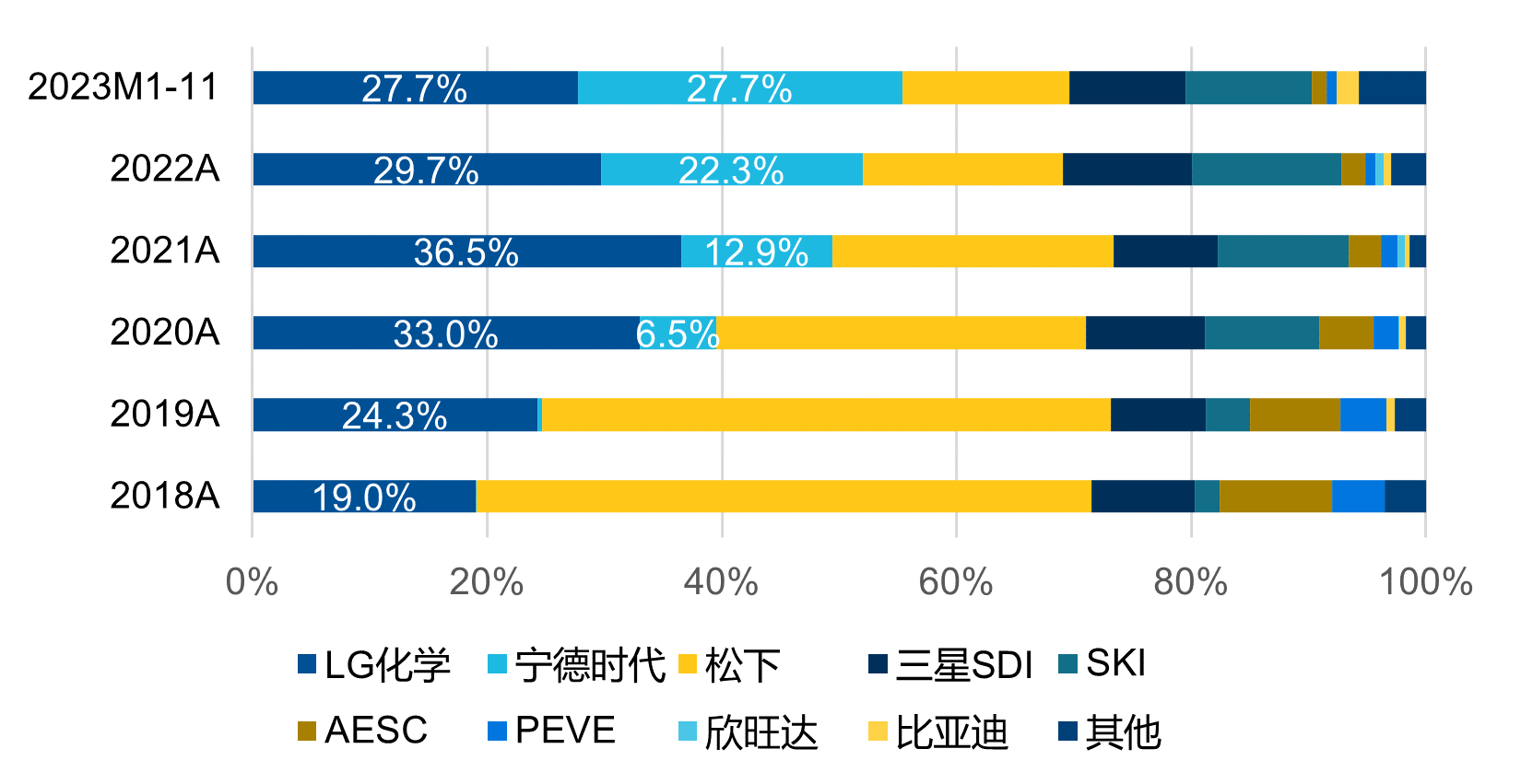

三重因素共同催化需求。1)以旧换新:中央财经委员会第四次会议强调:“鼓励汽车、家电等传统消费品以旧换新。”其中以新能源汽车替换燃油车是主要的换新方式之一。2)欧洲减排政策将兑现:据欧洲碳排放政策要求,2025年境内新车每公里碳排放需较17年降低15%,对应新能源车渗透率达到约30%,较2023年仍有约10个百分点的提升空间需加速落地。3)出海加速:截至2023年1-11月,宁德时代海外市场份额已追平LG化学并列第一位。向前看,我国锂电企业通过海外建厂等方式加速出海布局,有望凭借可靠且具有性价比的产品,通过进军全球收获新的增长动能。

图:动力电池海外市场市占率

数据来源:SNE,数据截至2023年11月

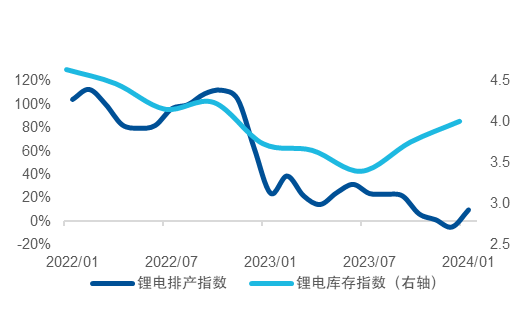

期待补库开启,关注排产的边际改善。随着国内中高端智驾、快充车型持续上行并放量,截至23年末新能源车与锂电池库存分别对应约0.8个月销量与3个月产量,整体库存水平较为合理。往前看,随着需求的进一步恢复,产业链有望重新出现补库需求,带动锂电排产指数环比继续改善,对市场和情绪形成支撑。

图:产业链库存与排产指数

数据来源:Wind,锂电库存指数为库存对应产量构建的周转指标,锂电排产指数由各环节主要厂商排产情况得到各环节排产同比增速,并依据重要性加权,反映锂电板块供给端对需求的判断

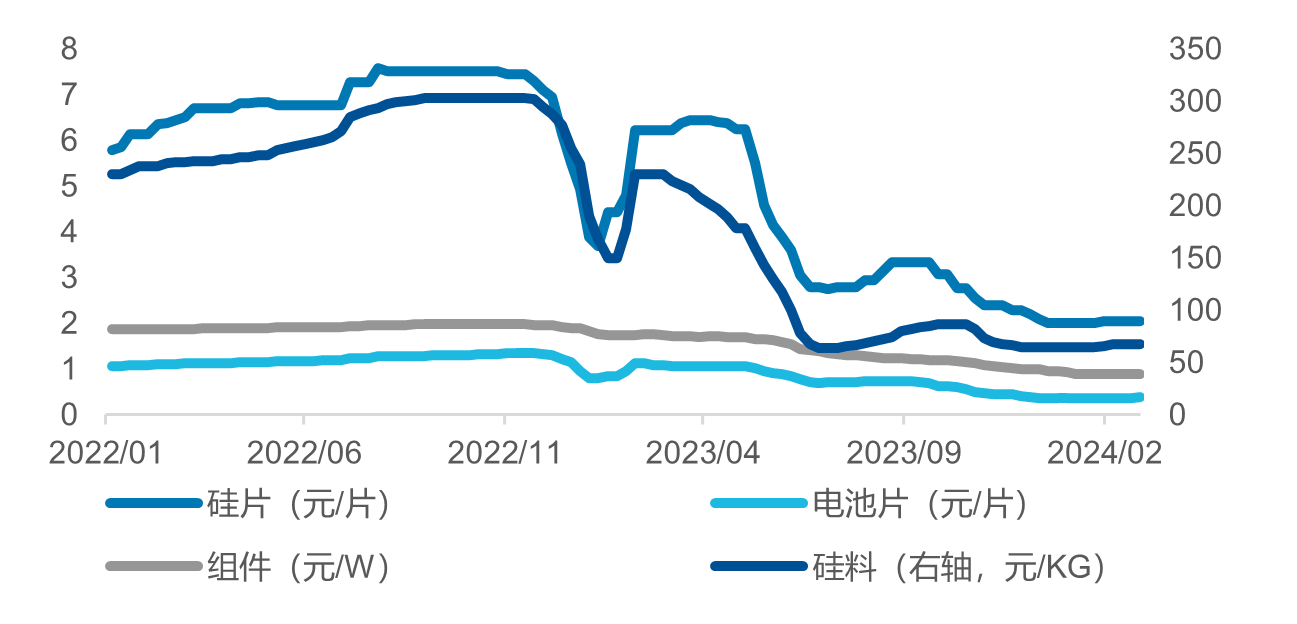

三、储能电池:国内工商储经济性提升,海外市场有望率先复苏。

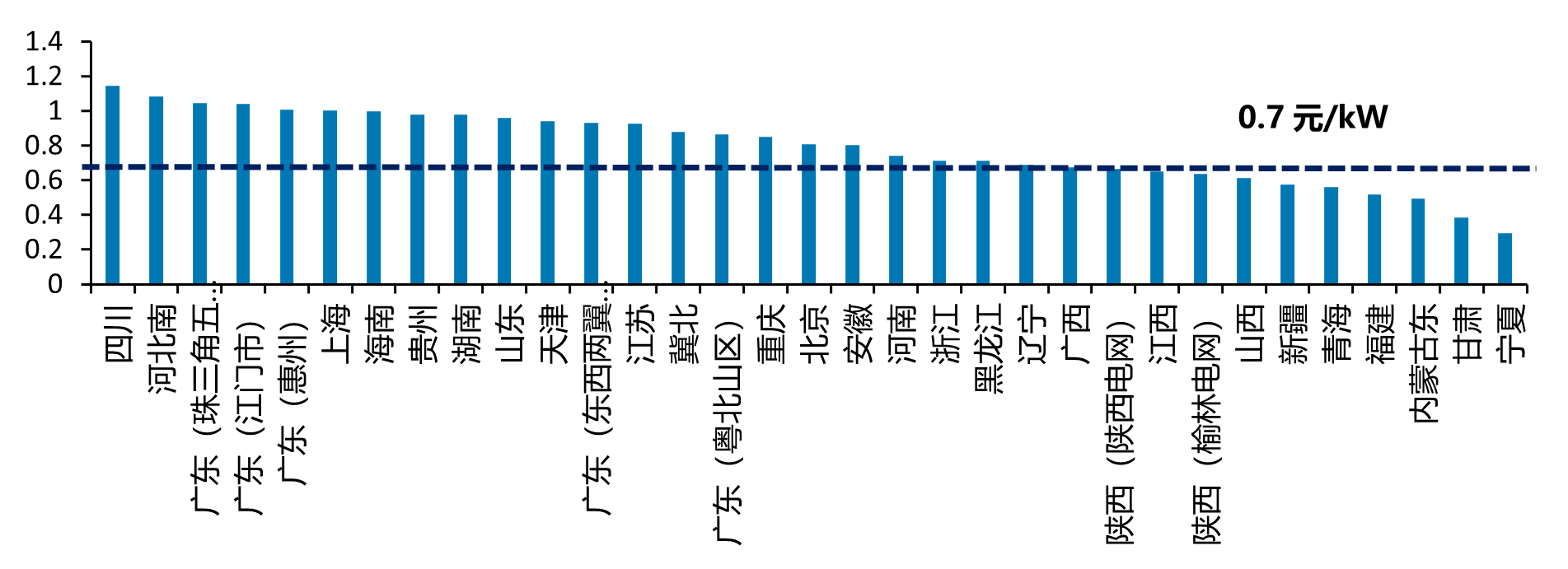

国内政策密集发布,工商储有望实现突破。今年政府工作报告中首次明确提及“新型储能”建设,发改委、能源局、工信部等纷纷针对储能产业发展提出具体规划,体现了我国自上而下对储能产业的重视。另一方面,截至2月,我国超20个地区峰谷价差超过0.7元的盈亏平衡线,工商业储能在大部分地区的推广已具备理论可能性,有望迎来突破。

图:2024年2月各地区峰谷电价价差

数据来源:国家电网,南方电网,北极星售电网

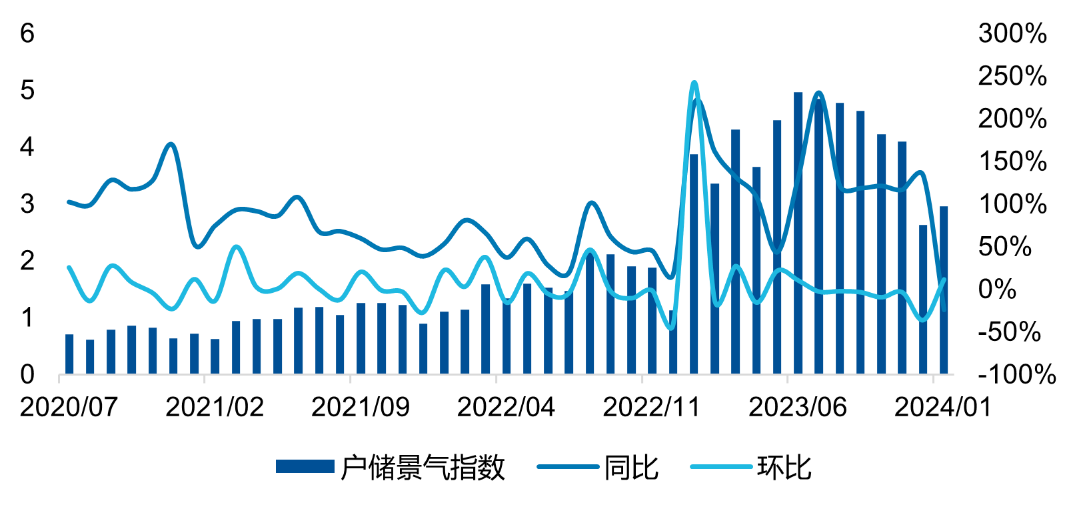

海外需求有望复苏:对于欧洲户储,由于红海海运延迟等原因,欧洲户储库存持续下降,业绩弹性有望改善。从季节性角度分析,春季开始户储装机需求普遍环比改善,亦有利于市场复苏。对于美国大储,受储能项目并网手续繁琐、贷款利率上行等因素影响,美国储能项目排队容量超600GW。鉴于美国联邦能源管理委员会已制定新规引入未按时并网的惩罚机制并简化相关手续,以及美联储表态持续偏鸽,降息预期上升,美国大储有望加速上马放量。

图:欧洲户储装机:预计春季开始环比显著提升

表:美国大储项目持续排队中

数据来源:Wind,国盛证券研究所

使用ETF工具便捷把握新能源投资机会:新能源板块涉及赛道与企业众多,个股难以表征板块整体趋势,且风险较大。通过ETF打包投资可显著提升投资体验,方便快捷地把握新能源板块困境反转后的投资机会。市场上亦有丰富的新能源相关ETF可供选择,适配不同投资者的投资需求。代表性产品包括:

储能电池ETF(159566):只聚焦储能产业链,全市场最纯正的储能ETF产品

(聚焦新能源储能电池主题,选取50家电池制造、储能电池逆变器、储能电池系统集成、电池温控消防等相关领域上市公司)

新能源ETF易方达(516090),场外联接(A类:019315;C类:019316):覆盖高人气赛道,聚焦用电侧与设备商

(聚焦用电侧绿色低碳龙头以及新能源设备商,选取涉及可再生能源生产、新能源应用、新能源存储以及新能源交互设备等业务的股票)

碳中和100ETF(562990),场外联接(A类:016899;C类:016900):低碳+减碳,牢牢把握“双碳”机会

(聚焦A股碳中和产业链龙头,由清洁能源、储能等深度低碳领域中市值较大,以及火电、钢铁等高碳减排领域中碳减排潜力较大的100只股票组成)

绿色电力ETF(562960),场外联接(A类:019058;C类:019059):聚焦发电侧,专注于低碳源头

(聚焦A股发电侧绿色转型电力上市公司,选取业务涉及光伏发电、风电、水电等领域的50家上市公司)

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26