投资进退两难?不妨来点二级债基 力争实现“一鱼两吃”

近期,A股持续走高,上证综指收复3000点大关。面对市场的回暖,可能一些小伙伴的心境也发生了微妙的变化:想继续持有又担心遭遇市场波动,想下车但又怕错过后市的上涨行情。其实,小编非常能理解伙伴们这种“进退两难”的矛盾心理。对此,小编想为大伙儿支一招:不妨将二级债基纳入配置范畴,让其助力大伙在波动的市场中“进退有据”。

二级债基,何以实现“股债双栖”?

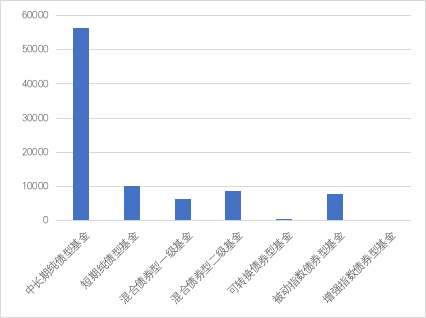

二级债基,顾名思义就是可以适度参与二级市场投资的债券基金。在具体投资比例上,二级债基的债券投资比例通常不低于80%,同时用不超过20%的仓位投资股票等权益类资产。截止2023年年末,市场上的二级债基总计有539只,总规模达到8635.50亿元,规模仅次于中长期纯债型基金和短期纯债型基金。

图1:各类债券型基金规模统计(单位:亿元)

数据来源:Wind,截止日期 2023.12.31

注:各类债券型基金根据Wind基金概念类二级分类。以上数据仅供参考,不作为任何投资建议。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

首先,从投资范围上来看,纯债型基金通常只能投资于债券市场,不能投资股票;一级债基除了投资债券外,还可以参与可转债投资,但一级债基不直接从二级市场买入股票,通常持有的是因可转债所形成的股票。

相较于一级债基,二级债基的可投资范围得到进一步拓展,投资品种较为广泛,除了普通债券、可转债、股票以外,还可以根据基金合同投资货币市场工具、信用衍生品等。宽泛且灵活的大类资产配置范围,使得二级债基不仅可以获得来自债券较为稳定的收益,还能够通过权益资产来提组合的较高收益弹性。

攻守兼备,二级债基做到了吗?

在大类资产配置策略的作用下,二级债基真的能够在风险和收益之间取得一定的平衡,实现攻防兼备的目标吗?为此,小编对相关数据进行了统计分析,并得出了以下几个结论:

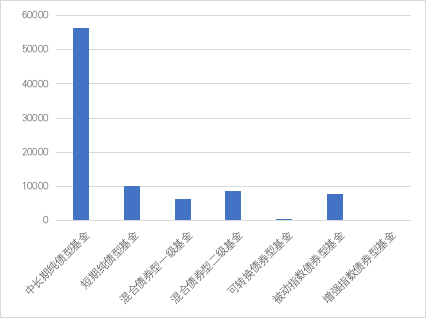

相比纯债基金,收益弹性可能更好:近10年,在各类债券型基金指数中,万得混合型二级债基指数(885007)的涨幅达到74.58%,年化收益率为5.89%,不仅高于同期万得中长期纯债型基金(885008)60.59%的涨幅及4.99%的年化收益率,也高于同期万得混合型一级债基(885006)67.41%的涨幅及5.44%的年化收益率。

图2:近10年各类债券型基金指数涨幅

数据来源:Wind,统计区间:2014.03.07-2024.03.06。以上数据仅供参考,不作为任何投资建议。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

相比权益类基金,波动相对较低:近10年,万得混合型二级债基指数的年化波动率为5.34%,大幅低于普通股票型基金指数22.30%的波动率;同时,二级债基指数的年化波动率不仅低于同期沪深300指数,而且近10年的累计收益率还高于沪深300指数,投资性价比较为突出。

图3:近10年各类基金指数波动率统计

类别 |

累计收益率 |

年化波动率 |

万得混合型二级债基指数 |

74.58% |

5.34% |

普通股票型基金指数 |

138.55% |

22.30% |

沪深300 |

63.37% |

20.84% |

数据来源:Wind,统计区间:2014.03.07-2024.03.06。以上数据仅供参考,不作为任何投资建议。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

牛市有弹性,熊市能防御,长期投资体验较佳:在2009-2023年的15个年度里,二级债基指数在其中的11个年度中均取得了正收益。可见,在波动的市场中,二级债基大概率能够取得正收益。其整体表现出上涨年份收益弹性较好,震荡年份防御能力较强的特征。

图4:近15年各类基金指数及沪深300指数年度收益统计

类别 |

二级债基指数 |

沪深300指数 |

中证全债指数 |

普通股票型基金指数 |

2009 |

5.85% |

96.71% |

-1.40% |

70.99% |

2010 |

6.45% |

-12.51% |

3.10% |

2.86% |

2011 |

-3.93% |

-25.01% |

5.88% |

-24.72% |

2012 |

6.66% |

7.55% |

3.52% |

5.68% |

2013 |

0.39% |

-7.65% |

-1.07% |

15.47% |

2014 |

26.99% |

51.66% |

10.82% |

23.68% |

2015 |

12.48% |

5.58% |

8.74% |

47.02% |

2016 |

-2.16% |

-11.28% |

2.00% |

-12.39% |

2017 |

2.32% |

21.78% |

-0.34% |

16.06% |

2018 |

-0.32% |

-25.31% |

8.85% |

-24.33% |

2019 |

10.16% |

36.07% |

4.96% |

47.03% |

2020 |

9.12% |

27.21% |

3.05% |

58.12% |

2021 |

7.82% |

-5.20% |

5.65% |

9.62% |

2022 |

-5.07% |

-21.63% |

3.49% |

-19.86% |

2023 |

0.57% |

-11.38% |

5.22% |

-11.68% |

数据来源:Wind,统计区间:2009.01.01-2023.12.31。以上数据仅供参考,不作为任何投资建议。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

二级债基的成长沃土,还在吗?

通过以上的分析,我们不难看出,二级债基通过股债搭配,在一定程度上降低了投资组合的整体波动性,历史上也为伙伴们带来了较优的投资体验。

那么,立足当下市场,二级债基的投资价值如何呢?对此,小编认为,当下的二级债基可能仍有良好的成长和运作 “土壤”。

首先,能够较为灵活地应对市场环境:当前权益市场整体估值仍处于历史低位,随着成交量的抬升,权益流动性的压力也得以缓解。后市受益于经济与企业盈利的逐步复苏,市场机会或将逐渐增多;与此同时,大概率仍将宽松的货币政策有望为债市的向好提供较好的支撑。

也就是说,在股债两市均有机会的情况下,二级债基能够助力投资者较好地把握股债两市的投资机会:一方面可通过债券投资获取较为确定的票息收益,另一方面又能通过积极布局权益市场,配置估值合理的优质公司,挖掘权益市场可能带来的机遇。

我们知道,股债两市通常会呈现此消彼长的现象,也就是股债“跷跷板”效应。那么,当股市或者债市只有一边有机会的情况下,二级债基表现如何呢?从上面图4的统计我们可以看出,在股市单边向好的2009年、2017年,以及债市单边向好的2010年、2021年、及2023年,二级债基均获得了较好的正收益,即使在股债“双杀”的2013年,二级债基也实现了0.39%的正收益。不难看出,在各类市场环境下,二级债基大概率都能较好地适应市场环境,力争实现较好的风险收益性价比。

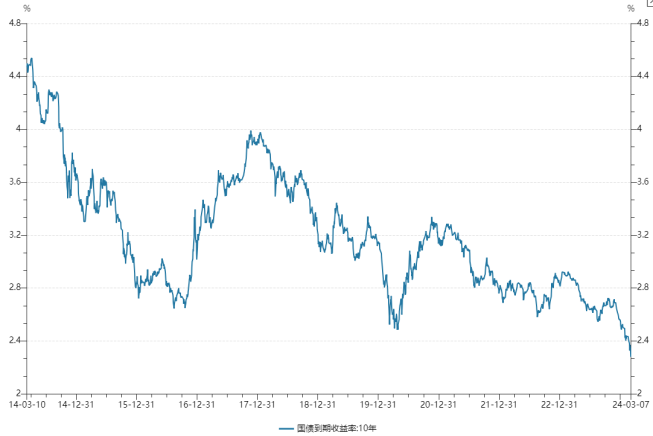

其次,低利率环境下投资性价比相对突出:近年来,无风险利率不断下降,单一资产的波动性在逐渐增加。同时,伴随着资管新规、净值化等要求,低风险投资品种的稀缺性也愈发明显。这时,长期收益较好又具备低波动特征的二级债基,能够较好地把握风险与收益的 “平衡之道”,满足当下投资者的需求。

图5:近10年国债到期收益率走势图

数据来源:Wind,统计区间:2014/3/8-2024/3/7。以上数据仅供参考,不作为任何投资建议。指数行情走势不预示其未来表现,也不代表具体基金产品表现。基金有风险,投资需谨慎。

最后,小编还是要再次强调,对于不想承担较高市场风险,又想获得一定收益的伙伴们而言,二级债基或是一个较为不错的选择。而在涉及到具体选品时,伙伴们不妨可以多多关注规模适中、回撤控制又较好的个基产品哟~

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56