美国股市2月涨势如虹,3月初投资者担忧获利了结压力涌现

美国股市在2月份延续了强劲的涨势,然而,这种看似不可阻挡的上涨趋势却引发了投资者对于3月初是否会出现获利了结的担忧。历史数据显示,当标准普尔500指数在2月份涨幅超过4%后,股市在随后的3月份表现呈现出好坏参半的格局。

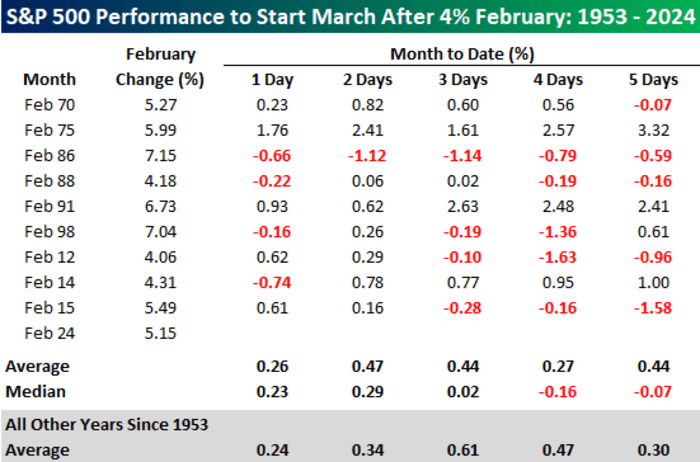

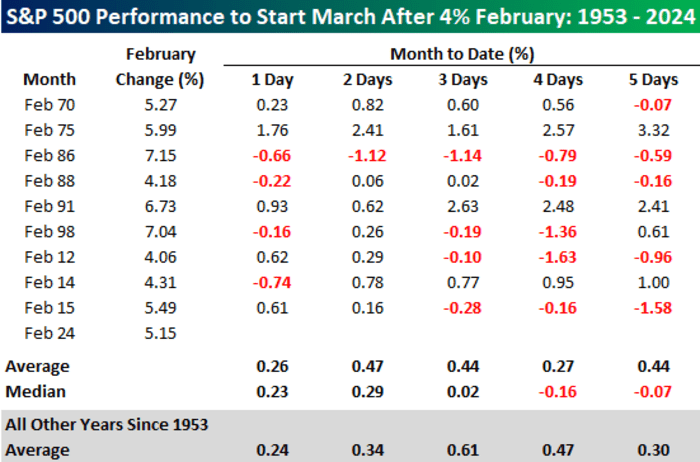

根据Bespoke Investment Group的分析,如果标准普尔500指数在2月份涨幅超过4%,那么在接下来的3月份前5个交易日中,出现一些疲软“并不令人意外”。这一观点得到了历史数据的支持,显示在过去类似的情况下,股市在3月初的表现并不稳定。

具体来说,自1953年以来,标准普尔500指数在2月份涨幅超过4%后的九次情况中,3月份第一天的平均回报率和中位数分别为0.26%和0.23%。然而,大盘股指数在这段时间内只有一半多一点的时间收高,显示出市场的不确定性和波动性。

Bespoke的进一步分析显示,标准普尔500指数在3月的第二天往往会出现持续的正回报,其中有8个交易日是上涨的。然而,此后该指数趋于下降,特别是在3月的第四个和第五个交易日,平均表现都略有下降。相比之下,自1953年以来所有其他三月的平均表现分别为0.47%和0.3%,显示出市场在3月中下旬可能面临更大的压力。

对于这种情况,Bespoke的分析师表示:“总体而言,这些数据不具有决定性,但月初出现一些疲软并不意外。”他们认为,投资者应该对市场在3月初可能出现的波动保持警惕,并考虑采取相应的投资策略来应对潜在的风险。

事实上,上周五美国股市在低迷的气氛中开始了3月份的交易。尽管纳斯达克综合指数继续跑赢大盘,并在前一个交易日自2021年以来首次收于历史高点,但整体市场仍表现出一定的疲态。据FactSet数据显示,标准普尔500指数上涨0.6%,至5128点,纳斯达克指数上涨1%,而道琼斯工业平均指数仅小幅上涨0.2%。

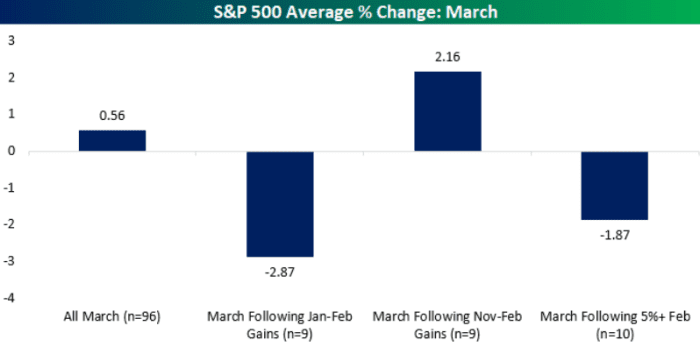

从历史趋势来看,3月份的月度表现也很复杂。Bespoke分析师指出:“自1928年以来,标准普尔500指数在3月份的长期回报率一直‘中等’,与其他月份相比‘涨幅不大’。”这意味着投资者在3月份可能需要更加谨慎地管理他们的投资组合,以应对潜在的市场波动。

此外,当标准普尔500指数在1月和2月都出现飙升时,该指数在3月份的表现往往“非常疲弱”。Bespoke的数据显示,在1928年以来的9次类似事件中,大盘股指数平均每月下跌2.87%,遭受了“痛苦”的打击。这表明在经过连续两个月的强劲上涨后,市场可能会面临回调的压力。

综上所述,虽然美国股市在2月份表现出色,但投资者在3月初需要保持警惕,并密切关注市场的动态。获利了结的压力、历史数据的参考以及市场整体的不确定性都可能对股市产生重要影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26