【一周科技动态】苹果怎么了?

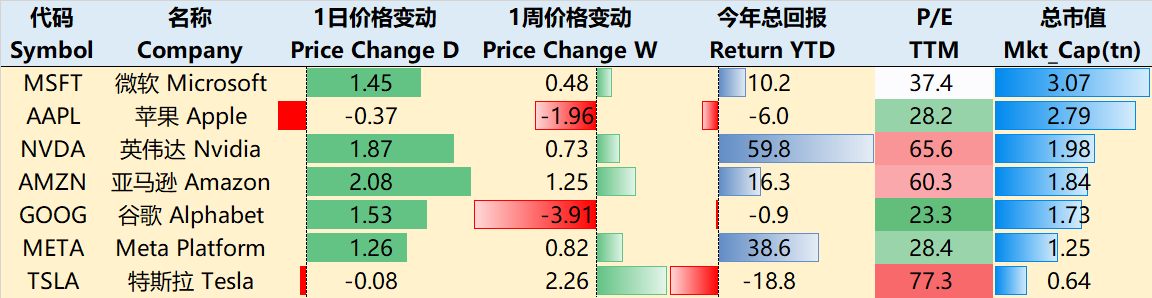

涨跌纷纭——一周大科技表现

随着纳斯达克再临新高,科技股的风险情绪再度回升,除了因财报和数字货币大幅波动的成长股,大科技公司也整体在高位。

至2月29日收盘,过去一周大科技公司中,表现最好的是 $特斯拉(TSLA)$ +2.26%,其次是 $亚马逊(AMZN)$ +1.25%, $Meta Platforms(META)$ +0.82%, $英伟达(NVDA)$ +0.73%, $微软(MSFT)$ +0.48%, $苹果(AAPL)$ -1.96%, $谷歌A(GOOGL)$ $谷歌A(GOOGL)$ -3.91%。

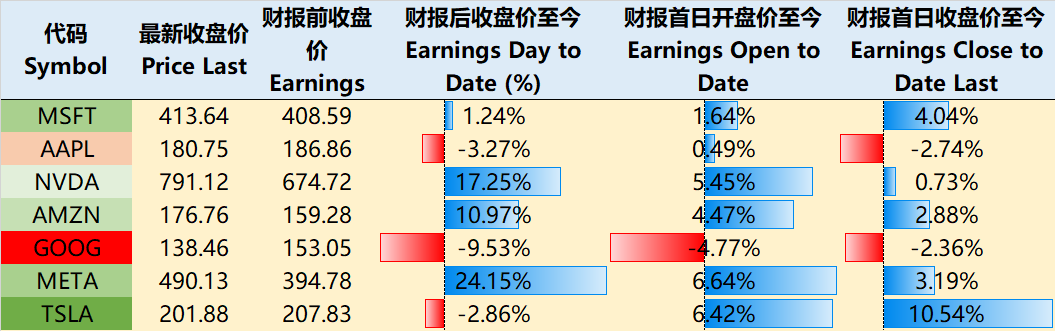

刚刚过去的财报季,七大科技股的表现不一。

影响资产组合的核心交易策略——一周大科技核心观点

苹果放弃了什么,又想得到什么?

这个财报季,七巨头中明显掉队的是谷歌和苹果。其中谷歌被ChatGPT压着光芒,Gemini哪怕只有半年的差距都需要好几年才能赶上,OpenAI一边又是Sora,一边又是GPT4.5“随时可上线”,投资者的担心可以理解。

但硬件商苹果也陷入焦虑,不仅财报后表现不及同类,从去年下半年开始的表现也远逊大盘,这还是在公司不停回购的情况下。

近期萦绕苹果的三件大事:

停止多年的造车项目,资源转向AI;

iPhone在中国(没太涨价的情况下)依然卖不大动;

Vision Pro美国市场需求已大幅放缓。

苹果进军电动车市场的困境有三大方面:

电动车需求放缓,行业内竞争加剧;

资本密集、技术复杂且竞争激烈的行业,回报可能不足以抵消其中的风险和挑战。

建立销售和服务网络的挑战,原先消费电子产品的渠道和汽车并不同;

但是进军AI,无论是不是晚了,都是当下正确的决定。

专注于软件开发而非直接制造汽车,利用其在软件和界面设计方面的强项,为汽车用户创造价值。无论哪家车企的CarPlay都会十分乐意拥抱能与iPhone直连的集成系统。

放弃造车转向如生成式AI等高增长领域,符合公司长期发展利益的决策。

而且,以苹果在新产品上“不鸣则已一鸣惊人”的态度,放弃可能无法“出众”的汽车,转向生成式AI,反而更有可能出现颠覆性的产品。不过也要注意大公司也有“难掉头”的缺点。

总股东回报上来看,砍掉造车业务会进一步降低开支,当然AI的投入也在所难免,所以整体上公司只要维持目前的利润率,对股东的回报应该不会减少。

巴菲特 $伯克希尔B(BRK.B)$ 这样重仓在苹果的投资者,今年的股东信中都没怎么提及苹果,对于占比一半的重仓股来说,也并不是那么容易“说走就走”。虽然他并没有把苹果列为“长期投资”,但是目前苹果“专注于做自己擅长的事”,也与巴菲特的理念不谋而合。

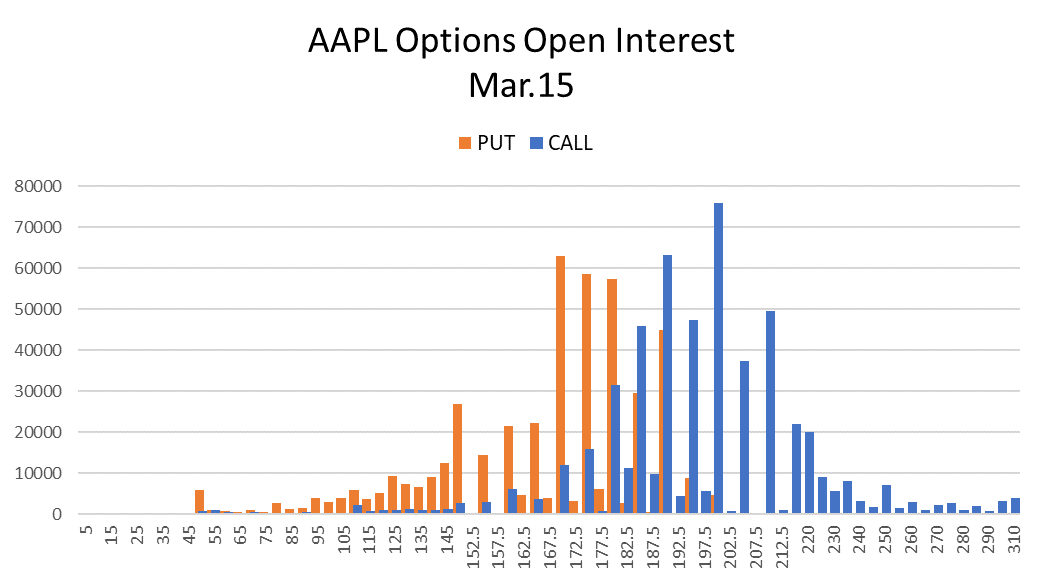

期权观察家——大科技期权策略

苹果财报前后的期权交易量、未平仓量的变化都没有变化太多。从3月15日到期的月期权来看,PUT量相对于CALL更集中,且价内的未平仓PUT更多一些,短期内认为“涨不动”而Covered Call的投资者也不在少数。

此外,本周超大单押注 $英伟达(NVDA)$ 近期大涨的投资者依然还在。

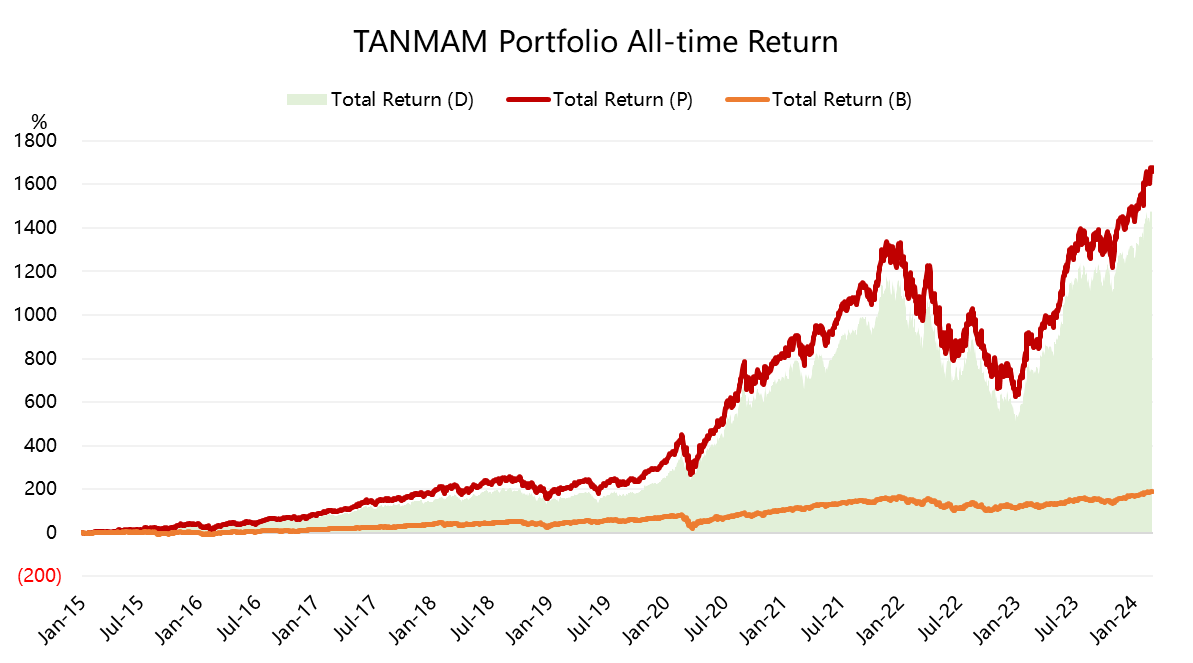

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

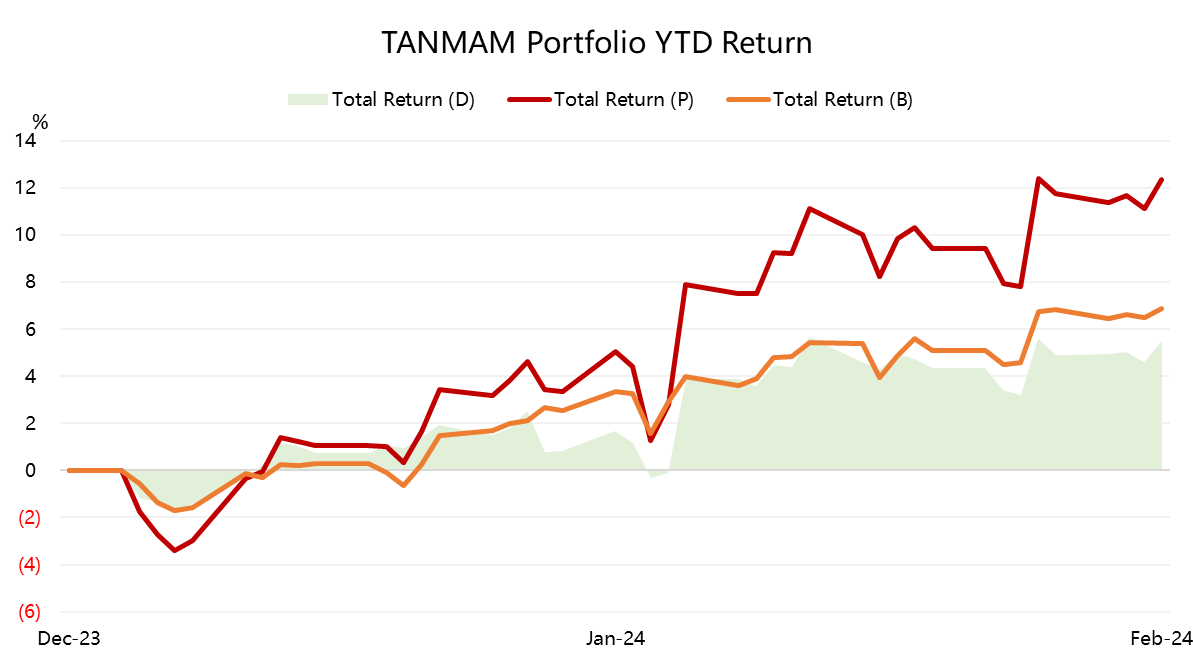

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了1677.92%,同期SPY 回报190.76%,均创下新高。

而今年以来的回报为12.39%,超过SPY的6.89%。

今年以来组合的夏普比率为4.2,而SPY为3.9,组合的信息比率为2.5

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56