比特币涨至两年高点 衍生品交易商还押注上涨吗?

作者:Marcel Pechman,CoinTelegraph;编译:邓通,金色财经

比特币价格在 5% 的狭窄区间内交易了 12 天后,终于突破上行,在 50,430 美元至 52,970 美元之间波动。 24 小时内上涨 12.7%,达到 57,380 美元的峰值,为两年多来的最高水平,导致杠杆空头(卖出)清算金额高达 3.13 亿美元。 然而,比特币衍生品指标表明,专业交易者并不是特别热情,有些人甚至选择了保护性看跌期权。

随着经济衰退风险增加,现货比特币 ETF 流入可能会减少

对于多头来说幸运的是,现货比特币交易所交易基金(ETF)继续以令人印象深刻的速度积累比特币。 根据 @HODL15Capital 在 X 社交网络上发布的帖子,仅在过去的三个工作日内,他们就总共积累了 18,331 个比特币,价值超过 9.7 亿美元。 贝莱德 (BlackRock) 的持股量已超过 70 亿美元,紧随其后的是富达 (Fidelity),持仓量为 50 亿美元,这足以弥补 Grayscale 的 GBTC 的资金外流,而 GBTC 由于其 1.5% 的费用远高于竞争对手,导致 GBTC 的资金流出正在减少。

摩根大通首席执行官杰米·戴蒙(Jamie Dimon)也认为,美国经济正在走向衰退,比特币空头对此感到满意。 据 CNBC 报道,2 月 26 日,戴蒙在迈阿密举行的一次会议上表示,市场对软着陆过于自信。 摩根大通首席执行官观察到,美联储 (Fed) 预计将很快开始缩减规模,但戴蒙预计不会出现与 2008 年金融危机类似的情况。

如果杰米戴蒙是正确的,并且美联储加息的可能性高于市场预期,这将对股市产生负面影响。 首先,企业将面临更高的债务再融资成本,因为两年前的利率约为 1.5%。 更重要的是,投资者退出固定收益头寸的动机将减少,因为目前两年期美国国债的收益率为4.7%,高于美国3%的通胀预期。

这种情况对比特币来说并不是特别乐观,因为如果对经济衰退的担忧加剧,交易者不太可能继续积累比特币。 尽管比特币稀缺且与股市缺乏相关性,但投资者仍倾向于在美国寻求庇护。 每当出现不确定性时就选择国债。 因此,建立一个有利于加密货币的案例具有挑战性,因为市场仍然将其视为风险资产。

比特币衍生品指标显示出合理程度的怀疑

要了解专业交易者如何倾向于比特币衍生品,应该从比特币月度期货合约开始分析。 在中性市场中,这些工具的交易价格通常有 5% 至 10% 的溢价,以考虑其较长的结算期。

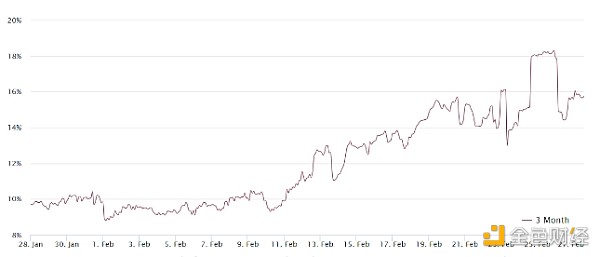

比特币 3 个月期货年化溢价。 资料来源:Laevitas.ch

数据显示,过去一周,BTC 期货年化溢价一直维持在 13% 至 18% 之间,这被认为是健康且适度看涨的。 此外,没有迹象表明杠杆推动价格飙升,这表明级联清算的风险并未增加。

交易者还应该分析比特币期权市场,以评估最近的反弹是否引发了旨在对冲潜在价格调整的策略。 为了解决这个问题,人们应该监控看涨期权(买入)和看跌期权(卖出)之间的需求差异。

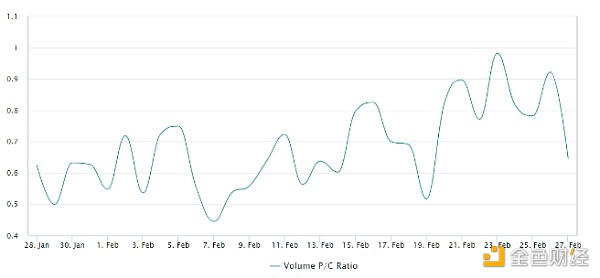

比特币期权看跌期权与看涨期权交易量比率。 资料来源: Laevitas

值得注意的是,从2月20日到2月26日,保护性看跌期权的需求相对于看涨期权仅减少了15%。 相比之下,前一周与看涨期权的平均差异为 42%,表明人们对比特币价格的信心要高得多。

从看涨的角度来看,人们可能会说,当比特币突破 52,500 美元的阻力位时,专业交易员措手不及。 与此同时,根据衍生品指标,如果知道鲸鱼和做市商仍然对最近的反弹持怀疑态度,空头会得到安慰。 通往 60,000 美元的道路还畅通吗? 当然,但这会让大多数专业比特币交易者感到惊讶。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56