法兴大空头警告:科技行业集中度已超过互联网泡沫高峰水平

法兴银行知名策略师阿尔伯特·爱德华兹(Albert Edwards)在20多年前预言了互联网泡沫,他现在指出,目前科技行业的集中度超过了当时的极端水平。

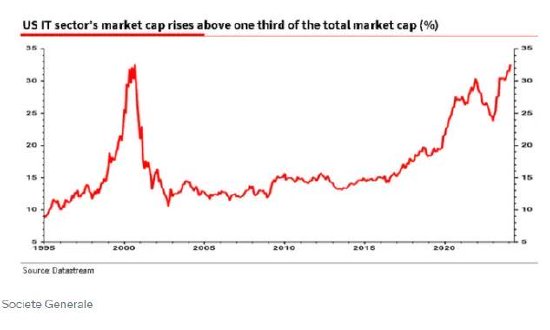

爱德华兹本月早些时候在给客户的一份报告中表示:“我从未想过我们会回到这样的水平,即美国科技行业的价值再次占美国股市的三分之一,这令人难以置信。这只是略高于2000年7月17日纳斯达克科技股泡沫高峰时创下的历史高点。”

这一里程碑事件引发了一个问题:股市是否注定要遭受与当时一样的命运?(标普500指数当时下跌了约50%),还是这一次会有所不同?

爱德华兹指出,当前事件的某些方面有所不同。例如,科技行业的估值普遍低于当时,尽管仍处于高位。

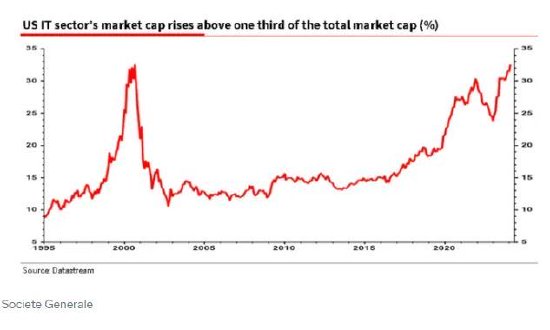

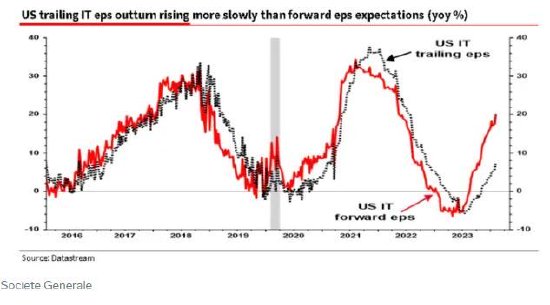

但其他特征是相同的,至少在爱德华兹看来是这样。一是科技行业的基本面与其价格走势脱节。尽管该行业的盈利表现平均好于市场其他板块,但盈利预期的增长速度一直快于随后的实际盈利表现。以下是该行业预期每股盈利与过去12个月每股盈利的同比变化情况。

爱德华兹表示:“到目前为止,美国IT公司的盈利速度还没有达到预期的增长速度。这种不匹配带来了风险。”

自2018年以来,该行业的大部分涨幅也是由于市盈率的扩张,显示出与基本面的脱节。

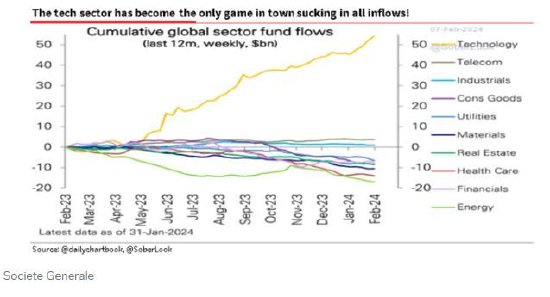

爱德华兹说,现在和那时的另一个相似之处是,尽管估值上升,但投资者觉得有必要投资科技股,这样他们就不会错过上涨。

爱德华兹说:“我回想起2000年,当时关于IT泡沫的说法非常有说服力,就像现在一样。但与1999年一样,持怀疑态度的投资者现在面临的问题是,如果过早退出,抛售或减持美国IT股可能会破坏业绩。”

下图显示了过去一年基金经理蜂拥进入该行业的情况。

互联网泡沫2.0?

最近几周,互联网泡沫和今天市场之间的许多相似之处引起了人们的关注。

美国银行策略师迈克尔·哈特尼特(Michael Hartnett)在最近的一份报告中说,1月份以科技股为主的纳斯达克指数和债券收益率均出现上涨,这是泡沫行为。他说,市场广度也是2009年以来最差的。

ClearBridge的策略主管杰弗里·舒尔茨(Jeffrey Schulze)也指出,目前市场上最大五只股票占标普500指数的权重约为24%,远高于互联网泡沫时期的高点。

此外还有害怕踏空的恐惧,奥比斯投资管理公司(Orbis Investment Management)总裁亚当·卡尔(Adam Karr)认为这种恐惧确实存在。

“投资者如果没有在短期内拥有赢家,可能会显得很愚蠢,而且‘FOMO’可能会压倒一切。但对一项期望很高的资产支付过高的价格可能会导致灾难。”

他补充说:“从历史上看,类似时期的结局都很糟糕。昂贵的股票在上世纪80年代末的日本泡沫之后损失了40%的价值,在互联网泡沫破裂之后损失了50%的价值。”

但一些人认为,引领市场的科技公司的基本面比互联网泡沫时期要稳固得多。

“市场正在将任何与人工智能(AI)相关的东西推升至估值的最高水平,就像1999年以及随后2000-2001年发生的那样,”LPL Financial首席全球策略师昆西·克罗斯比(Quincy Krosby)在最近的一份报告中表示,“然而,唯一的区别在于,这些公司拥有坚如磐石的资产负债表,并享有诱人的利润。”

她继续说道:“AI不是‘dot.com’,而只是企业利用AI来削减成本和创造更高利润的一种延续。这种趋势是存在的,但它是基于AI的现实,市场决定保持这种状态。”

虽然美银的哈特尼特认为泡沫正在形成,但他也表示,“七巨头”股票的估值(跟踪市盈率为45倍)尚未达到之前泡沫的水平。2021年,FAANG股票达到60倍的峰值,纳斯达克100指数在2000年曾达到205倍的峰值。

只有时间才能证明科技股是否存在即将破裂的泡沫。如果经济在短期内继续表现出弹性,该行业可能会继续表现优异。但是,爱德华兹警告称,如果宏观形势变得更糟,事情可能会变得更糟。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47