红利基金怎么选?四大选择标准

去年底新上市了一只红利基金,名字是标普红利ETF(562060)。乍一看名字,我以为这只基金是投资美股红利股呢?谁知道它的全称是华宝标普中国A股红利机会ETF,追踪指数是A股高股息上市公司。这个看起来很复杂的指数其实是标普指数的一种。

红利策略在很多人眼里或许是不起眼的,甚至认为公司分红会平白无故纳税,是失败的管理。但是如果我们换个角度来思考,红利策略其实是立足于股票的稳定性。

首先,上市公司要想分红,首先要有充沛的现金流,支撑现金流的是公司较好的净利润,那么说到底,能够持续稳定分红的公司,一般都是业绩长期稳定的。

其次,根据信号理论,上市公司分红往往能够传递出公司经营良好的信号,从这个角度上讲,分红有助于维稳股价,尤其是下行市场行情中股价稳定性至关重要。

我举个例子,2023年各大指数都跌得不成人样了,但是标普A股红利指数去年涨了7.78%,2024年年内持续震荡的行情下,标普A股红利指数又涨了1.37%。

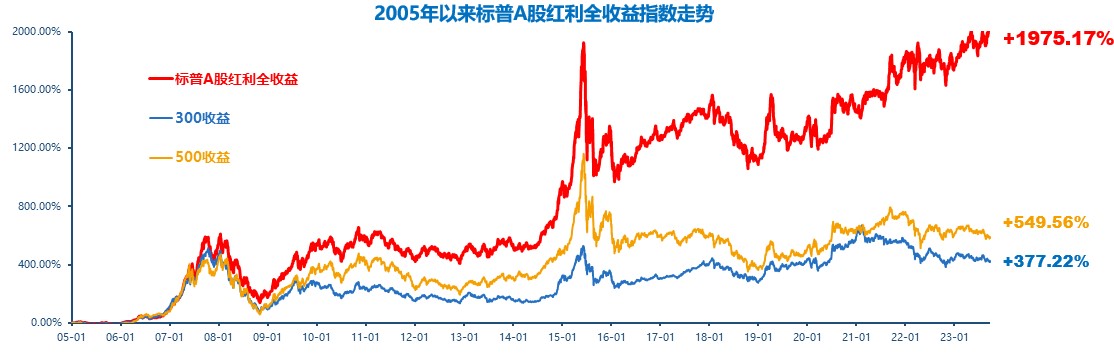

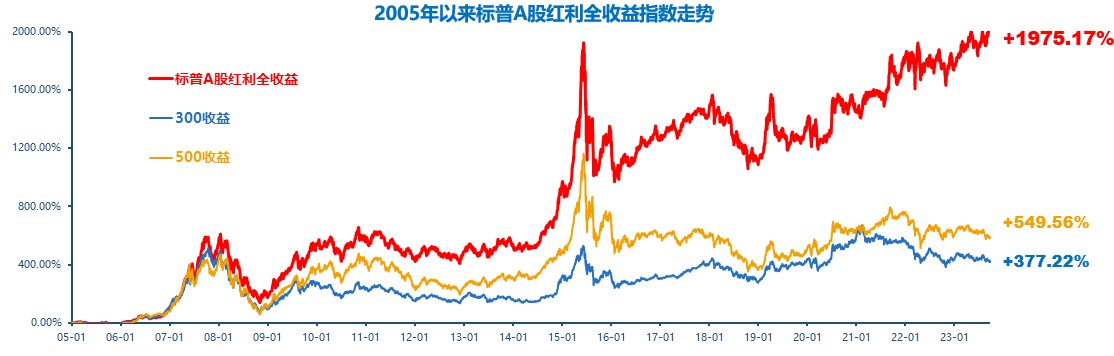

而如果拉长周期来看,从2005年至2023年的19年中,标普A股红利机会全收益指数的累计涨幅高达1975.17%,年化涨幅近18%。

数据来源:Wind

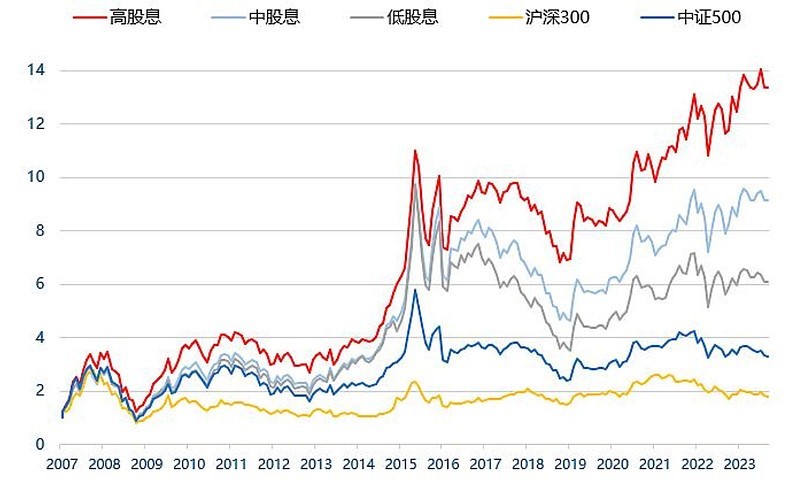

另外,如果将分红的上市公司按照股息率从高到低排序,分成数量相同的三组,组内股票按照等权构建组合,可以看出高股息股票长期表现显著跑赢,以高股息为核心筛选指标的红利策略在A股市场超额收益显著。

数据来源:Wind

看到这里是不是感到有点惊讶,其实换个角度想,高分红也意味着低估值,股息率是衡量公司分红能力的重要指标,股息率=现金分红总额/总市值,如果将分子分母同时÷净利润,那么股息率=股利支付率/市盈率。在股利支付率不变的情况下,股息率越高,意味着市盈率越低,即股票越被低估。

说到这里,红利策略的另一个因子就是估值。估值衡量了上市公司当前的价格相对其基本面是否具有性价比。红利策略通过股息率指标寻找市场中估值最低的那部分公司,而这部分公司的股价未来很有可能出现估值修复,进而产生较为丰厚的收益。

目前市场上红利策略的基金很多,包括追踪上证红利指数、深证红利指数、沪深300红利指数等众多ETF基金,那么到底怎么选才好呢?

我认为可以考虑以下几个方面:

1、策略成熟

红利指数属于策略指数,策略质量对指数表现起着重要作用。标普A股红利指数由全球第一大红利指数供应商——标普道琼斯指数公司编制。其深耕红利策略多年,并在全球各大市场积极布局红利指数,逐渐形成了体系成熟、历史表现优异、经过长时间检验的红利投资方法论。

2、财务分析

大家审慎对待分红,你贪图上市公司的分红,可能人家想要的是你买股票的本金。这些年来,A股市场借钱分红,大股东通过高分红掏空上市公司的案例数不胜数。这说明我们要关注上市公司分红的质量,即通过财务去看这些分红的公司到底业绩如何,不能拣了芝麻丢了西瓜。

在这一点上,标普A股红利指数结合全球红利指数设计经验,在采用股息率指标进行公司优选之前,会先从逻辑角度考察企业当期盈利能力、历史分红稳定性以及中长期成长性,通过质量及分红稳定性筛选指标剔除当年不盈利、长期盈利水平下降、分红不稳定或可能存在“恶意分红”的公司,最终选出更优质的高股息资产。

3、多元投资

这几年A股市场没有典型的风格和赛道,因此押注一个行业的风险很大。在构建指数时,标普A股红利指数采用了股息率加权的方式,同时设置了33%的行业权重上限和3%的个股权重上限,在提高指数股息率水平的同时保证持仓分散化,降低组合非系统性风险。另外,指数成分股市值分布均衡,表现受到市场大小盘风格切换的影响较小,更加专注于获取高分红股票的股息收益与增值收益。

例如我们看最近一期的标普A股红利指数持仓行业,基本上涵盖了能源、金融、医疗、地产等多个领域,通过多元化配置资产,更容易提升α收益。

4、动态调整

标普A股红利指数调仓频率合理,更及时地筛选高股息率上市公司。标普中国A股红利机会指数采取半年度调仓的机制,在应对上市公司股息率变化方面就更为灵活。同时,指数筛选成份股时使用近12个月历史股息率,在股息率指标上也更具有时效性。

总体而言,标普中国A股红利机会指数在汲取海外经验的同时,在细节上进行了本土化改良,使指数产品能够更好的适应中国的投资环境,在现阶段大行情不明朗的情况下,可以考虑红利策略。

内容来自: ZPVermouth

注:本文列示的文字、数据仅为个人整理,不构成投资建议,基金有风险,投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38