德邦证券:给予中国巨石买入评级

德邦证券股份有限公司闫广,王逸枫近期对中国巨石进行研究并发布了研究报告《23Q4粗纱价格持续探底,关注旧产能出清及新需求释放》,本报告对中国巨石给出买入评级,当前股价为9.56元。

中国巨石(600176) 投资要点 事件:2024年1月26日,公司发布2023年年度业绩预告,2023年公司预计实现归母净利润约29.75-33.05亿元,同比下降50%至55%,同比减少33.05至36.36亿元,预计实现扣非归母净利润约17.51-19.70亿元,同比下降55%至60%,同比减少24.07至26.26亿元。 玻纤价格回落致盈利承压,23Q4粗纱价格再度探底。根据公司业绩预告,23年公司业绩承压主要受宏观经济下行以及行业需求转弱影响导致公司产品销售价格下降所致,公司23年盈利同比回落明显。根据卓创资讯,23年全国无碱2400tex缠绕直接纱成交均价约3803元/吨,同比-29.6%,23Q4粗纱价格维持下降趋势,四季度全国无碱2400tex缠绕直接纱成交均价约3309元/吨,同比-20.8%,环比-10.5%,23Q4行业库存虽略有下降,但绝对值仍处于历史高位,截止23年12月行业库存约84.26万吨,环比-0.7%。23Q4粗纱价格持续下探或影响公司单季度业绩表现,根据公司业绩预告推算,23Q4公司归母净利润约3.01-6.31亿元,同比下降42.25%至72.49%。 电子纱价格有望率先企稳,24年新增供给有限。根据卓创资讯,23年全国电子纱市场主流成交均价约为8253元/米,同比-14.4%,电子布均价约3.6元/米,同比-16.2%,其中23Q4电子纱均价约为8129元/米,同比-12.1%,环比+0.2%,23Q4电子布均价约为3.58元/米,同比-9.0%,环比+5.0%。我们认为,23-24年电子纱基本无新增产能,供给侧收缩下行业库存或较低,23年9月已率先迎来一波试探性提价,电子纱有望率先迎来基本面拐点,而公司凭借规模及成本优势在当前价格体系下依然保持一定盈利水平,看好公司电子纱部分盈利弹性。 景气底部龙头竞争优势有望强化。我们认为,23年玻纤整体景气度承压,表现为价格持续下降、企业不断累库,但龙头企业在产能规模、产品结构以及成本等方面的竞争优势有望得到持续强化,并带动市场份额的持续提升。23年5月公司九江智能制造基地一线20万吨新线点火,新产能爬坡有望驱动公司23年粗纱产销提升,23H1公司粗纱销量124.18万吨,同比+16.1%。我们认为公司在建产能包括九江二期20万吨、淮安基地一期10万吨以及埃及技改冷修线有望在24年释放产能,进一步扩大公司在生产成本和高端产品的竞争优势。 投资建议:当前玻纤行业持续底部盘整,24年需持续关注旧产能出清、龙头新产能落地,以及光伏边框等新需求领域突破情况,我们认为公司凭借成本及产品结构优势有望率先突出重围,并实现市场份额稳步提升。考虑到23Q3以来粗纱价格持续下降,我们下调公司盈利预测,预计公司23-25年归母净利润分别为30.84、32.11和39.96亿元,对应EPS分别为0.77、0.80和1.00元,维持“买入”评级。 风险提示:项目建设进度不及预期、行业新增供给超预期、全球经济超预期下滑。

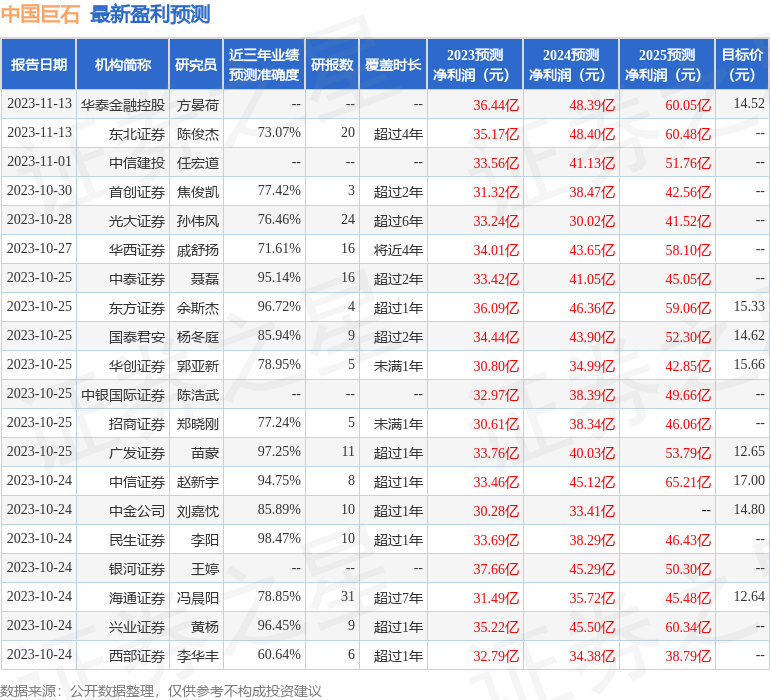

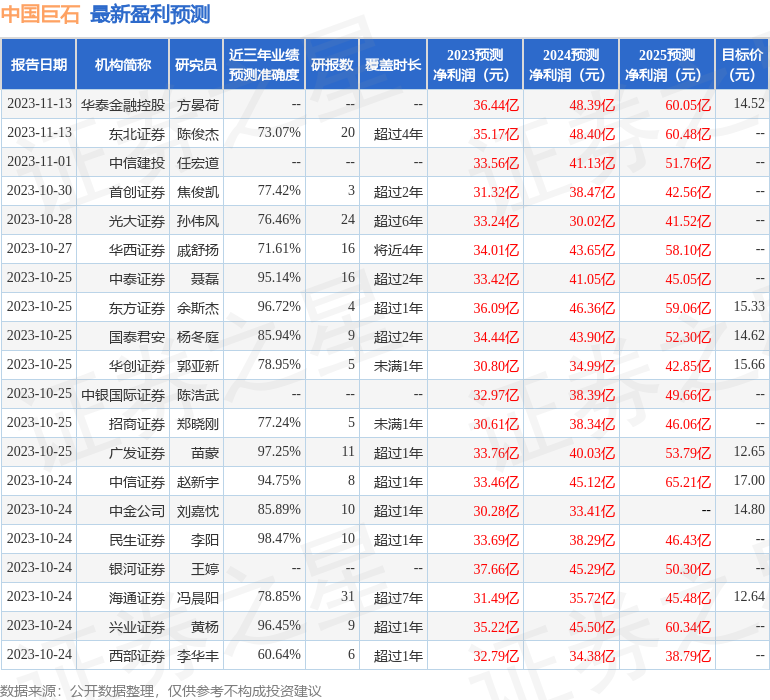

证券之星数据中心根据近三年发布的研报数据计算,民生证券李阳研究员团队对该股研究较为深入,近三年预测准确度均值高达98.47%,其预测2023年度归属净利润为盈利33.69亿,根据现价换算的预测PE为11.36。

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级11家,增持评级2家;过去90天内机构目标均价为13.94。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26