五问中证红利,当下配置价值几何,未来十年10%年化是否可期?

铁打的周期,流水的成长,在这轮冰冷刺骨的行情下,唯有红利给予了最多安全感。

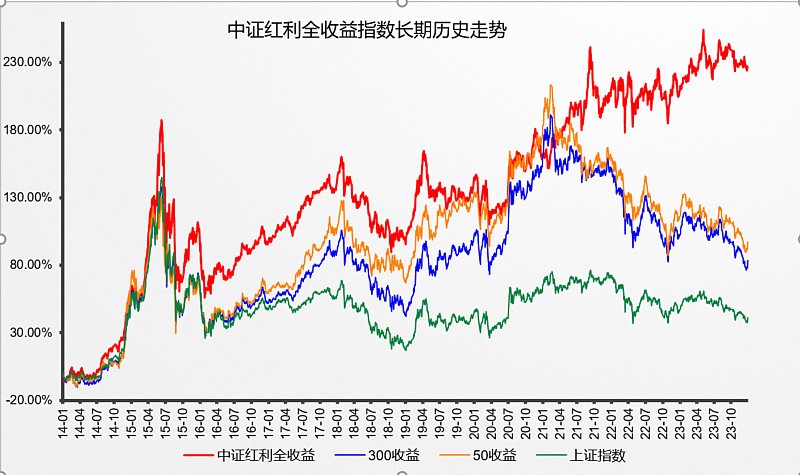

过去十年,中证红利全收益指数通过其231%的持续上涨,接近13%的年化回报,交出一份接近满分的答卷。那么站在当前,站在周期视角,未来十年中证红利是否仍旧可以完成十年10%+的年化回报?我们通过拆解,抽丝剥茧寻找答案。

数据来源:Wind

一问:中证红利长期穿越牛熊上涨靠什么?

答:主要靠股息和盈利增长!

这里用到一个公式,博格公式——指数长期收益率主要由股息率、盈利增长、市盈率等多个关键因素决定。

拆分中证红利指数过去十年收益发现,其估值维度贡献为负,区间收益全部是来自于股息+盈利增长,特别是盈利增长为主要驱动力,没有一厘米上涨来自于估值扩张。

数据来源:Wind

二问:持续高分红可以持续吗?

答:可持续性强。

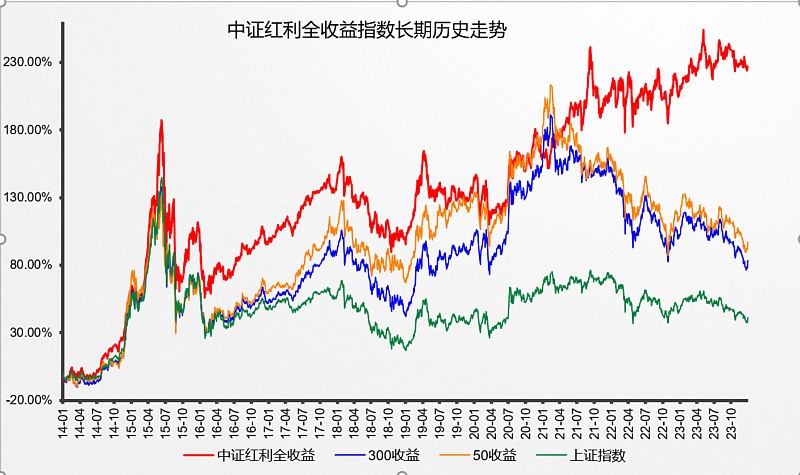

首先,从趋势上看,A股分红的势头已经很明显,整体上朝着高分红的趋势在持续强化。

数据来源:Wind

结合政策和经济发展阶段看,首先各种政策持续鼓励分红。近期证监会发布并施行《上市公司现金分红》以及《关于修改〈上市公司章程指引〉的决定》,推动上市公司不断增强分红意识,有助于进一步强化红利指数高股息特征,提升指数投资容量及流动性。Wind数据显示,中证红利指数最新股息率6.2%,处于历史高位水平,分红中枢持续抬升。

同时,随着各行业进入发展成熟期,A股上市公司也逐步成长为偏价值型股票,分红率有望逐步增长,长远看红利资产供给也会变得愈发丰富,利好市场股息率抬升。Wind数据显示,2022年A股年度现金分红金额超2.14万亿,万得全A股息率自近年呈逐步波动向上态势。

三问:红利策略现在拥挤吗?

答:完全不拥挤,仍有较大承载空间。

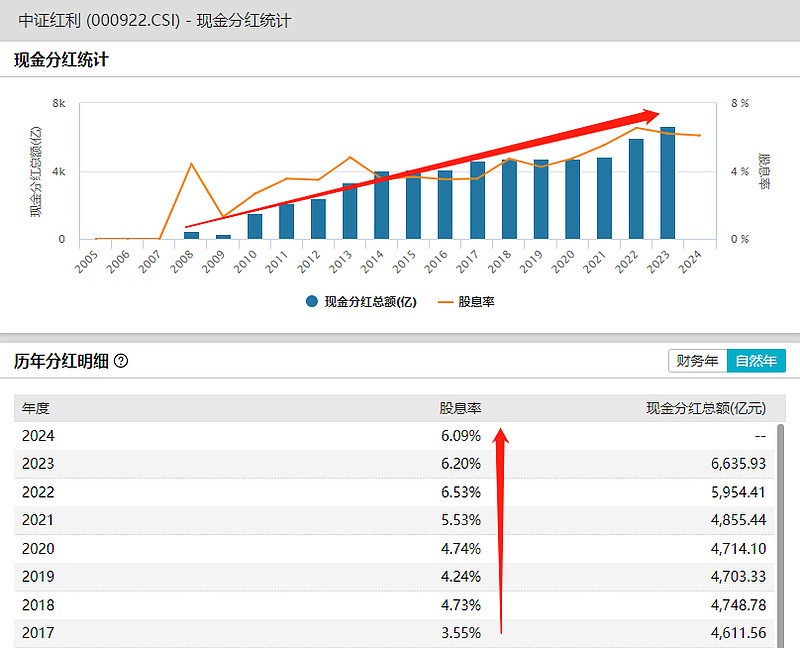

从中证红利指数系列拥挤度指标看,高股息交易热情仍较低。不管是成交额、还是换手率均处于10年较低水平,还到不了拥挤状态,未来仍有充足的资金承载空间。

从估值角度看,截至2023年底,中证红利指数指数市盈率TTM为5.88倍,低于历史92%以上的时间区间,估值性价比较高,已经有计提了充足的悲观预期。

10年维度来看,当前中证红利成交额占比、成交量占比尚处于历史低位,分别为5.37%和7.65%,均处于10年均值水平线下,均值-1倍标准差水平线上。

数据来源:Wind

四问:红利策略适合什么样的人群?

答:适合接大部分投资者,尤其是容忍不了较大波动的投资者。

顶流基金经理,招商基金首席研究官朱红裕在近期表态中,算是给我们非常明确的答案:

朱红裕:我对红利指数保持长期且正面的看法,从两个维度理解。

第一个维度,将红利资产置于时代背景去理解,与中国经济发展阶段密切相关。 2015年、2016年以来,全A指数剔除金融和石油、石化后,自由现金流从之前连续10年的负值,变成正值,并持续上升。 截至去年(2022年)年底,自由现金流达到了1.2万亿以上。 越来越多的行业,在进入成熟期后,企业与企业之间不再因为恶性竞争而拼命增加资本开支,这些企业从原来的成长股转变为偏价值、偏分红的股票, 站在这个时代的背景去理解,可以发现红利类资产的供给在未来会越来越丰富。

从资产需求来看,越来越多的老百姓和机构,未必能容忍特别高的波动率,在人口老龄化后,对财富管理波动率的诉求是要越来越低。 因此,这类资产具有巨大的长期发展空间,同时拥有深刻的产业背景和老百姓的理财需求。

第二个维度,红利资产相较于沪深300指数等其他宽基指数有一个很大区别。大部分指数从某种意义上是以追涨的方式构建的,只有满足一定的总市值或者流通市值的要求,才能纳入某个宽基指数或者某个产业指数。而这种追涨的方式通常意味着,某个板块的某些龙头公司纳入指数时,往往是处于高点。

因此,投资者从指数中获取超额收益的概率和难度往往较大。红利指数的构建是基于分红收益率的底层逻辑,即如果一个公司的基本面没有变化,但股票跌了10%,红利指数的配置是会增加的,因为它的分红收益率是上升的。 所以,红利指数的构建原理,相较于一般宽基指数或者行业指数更具投资价值。国外数据也可以佐证这一点。

五问:如何挑选红利标的。

答案:分红稳定、超额突出的红利类ETF。

首先,既然选择红利,就不要去选择单市场红利ETF,尽可能选取全市场标的ETF,比如中证红利这样的全市场成份红利ETF。

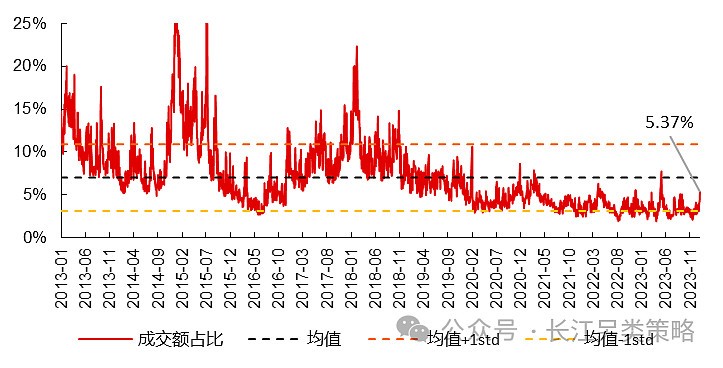

从分红次数看,过去4年,分红次数最多的ETF是中证红利ETF(515080),近三年基本上每年分红两次,基本维持在4.5%左右的分红水平。尽可能选取分红规律、节奏稳定的ETF。

数据来源:Wind

最后看超额的话,进几年的这轮红利行情中,中证红利ETF(515080)绝对一马当先,值得关注。红利因子毕竟是个全市场因子,需要放在全市场才有发挥最大的效用,这就是不推荐大家选用单市场红利ETF的原因。

图片来源:Wind

最后小结一下:过去红利的增长,完全靠股息和盈利增长贡献收益。未来,经济高质量发展,产业结构调整大趋势下,红利资产供给会越来越丰富,红利资产维持高股息分红基本确定。从资产的拥挤度看,目前也完全处于历史地位,完全不用担心周期问题,企业盈利角度看,当前估值已经完全压缩至底部。未来就算估值完全不扩张,股息+企业盈利也能轻松获得10%年化的长期回报。

最后补充一个最关键的一点,股票持续、健康的分红很重要,基金也是,如果每年持续的分红到账4-5%,也许是最适合广大理财投资需求的优质资产。

图片来源:Wind

来自:投基之王,略作删改

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61