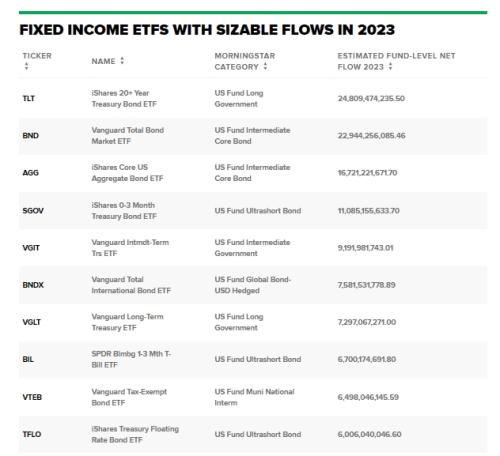

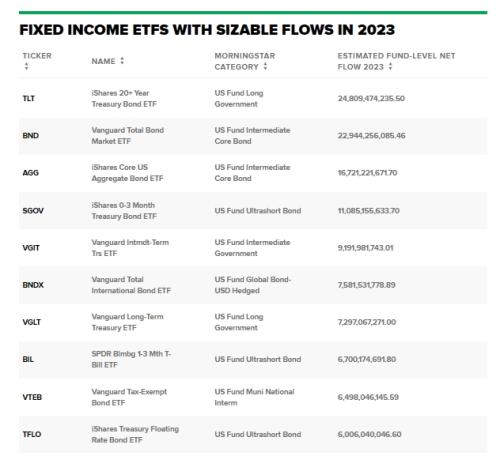

过去的一年投资者涌向这几个固定收益ETF

美联储的货币政策为 2023 年的固定收益世界定下了基调--就连投资者选择哪种交易所交易基金来利用利率上升的优势也是如此。

央行从 2022 年 3 月开始的加息行动导致基准联邦基金利率在 2023 年 7 月达到 5.25% 到 5.5% 的区间。

投资者抢购存单,一年期存单的年收益率超过 5%。他们还将资金存入货币市场基金和国库券,并获得了同样可观的收益。

固定收益 ETF 也吸引了大量投资者的资金。而且,投资者不必冒那么大的风险就能获得收益。根据Bloomberg Finance和State Street Global Advisors的数据,去年投资者总共向固定收益ETF投入了大约2100亿美元,仅12月份就有240亿美元流入这些基金。

Morningstar固定收益高级经理研究分析师Paul Olmsted说:"在我看来,债券基金资金流入的原因其实很简单,那就是收益率。自 2008 年以来,我们从未见过这样的收益率。"

债券收益率与其价格成反比关系,因此当价格下跌时,收益率就会上升,反之亦然。

美联储政策与追求收益率

State Street Global AdvisorsSPDR 美洲研究部主管Matthew Bartolini说:"今年前八个月,'越久越高'的理念确实加速了人们对超短线政府债券领域的兴趣。"

在2022年债券收益率急剧上升、价格大幅下跌之后,投资者对收益率曲线过长的走势也心存疑虑,因为期限较长的债券价格往往对利率变化更为敏感。

Olmsted说:"投资者倾向于不承担大量利率风险,尤其是在2022年之后,当时长期收益率上升如此之快,以至于核心债券出现了一些两位数的负回报。"

收益率曲线倒挂,短期利率高于长期利率,这也帮助投资者下定了决心。"这很有说服力:短期收益率高于中期或长期收益率。Olmsted 补充道。

根据Bloomberg Finance和State Street的数据,投资者在 2023 年向包含短期政府债券的 ETF 投资了超过 410 亿美元。

根据Morningstar的数据,受到投资者青睐的所谓超短线债券基金包括iShares 0-3个月国债ETF(SGOV),该基金去年获得了超过110亿美元的资金流入。

SPDR彭博1-3个月国债ETF(BIL)是另一种接触国债的方式,在2023年获得了67亿美元的资金流。SGOV 的 30 天 SEC 收益率为 5.39%,而 BIL 为 5.20%。

Morningstar发现,追逐短端曲线的投资者也跃入了iShares国债浮动利率债券ETF(TFLO),去年为该基金增加了60多亿美元的资金。国债浮动利率票据由联邦政府发行,其利率可随时间变化。

虽然可以通过联邦政府的TreasuryDirect网站购买国库券、票据和债券以及浮动利率票据,但投资者可能更愿意通过ETF购买这些票据,因为它们具有流动性,而且便于与投资组合的其他部分一起进行记录。

长期限投资

随着 2023 年的临近,投资者的想法也发生了变化。首先,美联储在今年的最后三次会议上暂缓加息。央行决策者还将 2024 年的三次降息安排在了一起。

这种对利率下调和债券价格上涨的押注,使得期限较长的债券和持有这些债券的基金更具吸引力。

Morningstar的数据显示,这一因素可能促成了去年248亿美元的资金净流入iShares 20+年期国债ETF(TLT)。该基金的30天SEC收益率为4.17%,有效存续期接近17年--这意味着其价格波动可能与利率波动相对应。在 2023 年,它也是晨星数据库中吸引资金最多的固定收益 ETF。

Olmsted说:"这是一种投机行为。人们认为长期收益率会下降。人们认为这可能是一个很好的风险调整交易。"

他补充说:"我认为,利率走势很难预测,对很多人来说,这可能不是一个合适的交易。"

Vanguard长期国债 ETF(VGLT)是投资者的另一个最爱,2023 年的净流量约为 73 亿美元。该基金的30天SEC收益率为4.25%,平均存续期为15.2年。

增加存续期

尽管投资者追逐收益率曲线短端收益率并寄希望于长端价格升值的做法可能很有吸引力,但在选择债券风险敞口时采取审慎的方法才是最好的选择。

Olmsted说:"我对采取这种短期投资方法持谨慎态度,尤其是在债券市场。"他指出,分散投资 "今年将无比重要"。

这就是核心债券基金发挥作用的地方。事实上,精选核心债券在 2008 年和 2020 年的经济衰退中保持了自己的地位。核心债券基金取得成功的特点包括中等期限和分散投资于国债、公司债券和抵押贷款支持证券。

事实上,这些策略在2023年受到了投资者的欢迎,根据Morningstar的数据,Vanguard总体债券市场 ETF(BND)和iShares核心美国债券ETF(AGG)是净流量排名第二和第三高的ETF。该研究公司发现,BND 获得了 229 亿美元的估计净流量,而 AGG 则获得了 167 亿美元。

Olmsted说:"我认为投资者应该更青睐收益率曲线的中间部分;从长远来看,这是一种风险调整后更好的交易。"

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47