波哥说九头蛇(5)定位篇

《波哥说九头蛇》系列文章已经出了四篇,波哥相信老铁们应该了解 HydraDX 是什么了吧。有老铁可能会问:在 DEX 市场中,HydraDX 处于什么位置啊?这么多 DEX,为什么要关 注HydraDX?—— 这就牵涉到了一个话题:如何定位 HydraDX。本篇,波哥将从 DEX 发展历程、集中流动性探索、功能创新,并通过 多维度对比,说说九头蛇的定位问题。

DEX 发展历程

DEX 的发展过程,是一个不断回应市场需求的过程,也是一个理念不断创新、技术不断升级的过程。从 2014 年到 2023 年,去中心化交易所(DEX)经历了多个发展阶段,概括如下:

1. 早期萌芽时期(2014-2017):

DEX 起源于 Counterparty 协议,但早期并未引起市场的广泛关注。2017 年 ICO 泡沫破灭,IDEX 成为首个以太坊 DEX,但市场份额仍然有限。“V 神”提出了 XYK 算法,链上去中心化交易所的基本实现思路形成。这个时期 DEX 的交易量很低,处于萌芽阶段。

2. 市场接受阶段(2018-2019):

作为使用 XYK 算法构建 AMM 的鼻祖 Bancor 推出,但很低的交易量,使得它对用户的吸引力大打折扣。2018 年 11 月 Uniswap 上线,因其设计更高效且用户友好,很快超越了 Bancor,并开始长期霸榜 DEX。这个时期,DEX 的交易量出现历史上的第一次跃升,2018 年达到了 27 亿美元,2019 年略有下降仍超 25 亿美元。

3. 井喷式爆发阶段(2020):

Aave、Curve、Balancer、Uniswap V2 渐次上线,DeFi 项目出现大爆发。Compound 开启流动性挖矿,并与借贷相结合,开启了 DeFi Summer。这一年,DEX 交易量相较 2019 年翻了 10 倍多,年底达到了 290 亿美元,DeFi 总市值达到了 2100 亿美元。但 XYK 算法下流动性碎片化造成的以太坊高 GAS 费用,成为了新挑战。在此背景下,HydraDX 提出了解决流动性碎片化的全新思路,Omnipool 的概念首次出现。

4. 非以太坊公链及 L2 崛起(2021):

DEX 市场头部效应明显(niswap、Sushiswap 和 Curve 占以太坊 DEX 交易量 8 成),但因以太坊链拥堵和高 GAS 问题,非以太坊公链及 Layer 2 等新生态 DEX 崛起,代表有 HECO 链上的 MDEX、BSC 上的 PancakeSwap、Solana 上的 Serum、Fantom 上的 Kyber DMM,但算法上仍然延续了 XYK 隔离池的思路。这一年,HydraDX 开始按最初的想法,构建 Omnipool,并在年底对模型进行了调整。

5. 熊市期间的探索(2022):

Luna 暴雷导致 Terra 系 DEX 消亡,市场走熊。DEX 市场集中程度进一步提高,TOP20 DEX 占 DEX 市场总份额达到 85%。老牌 DEX 纷纷通过多链部署,扩大市场份额,新兴 DEX 在多链部署和算法升级上也进行了积极探索。更多地融入聚合器,引入专业做市商,提供 RFQ 功能,改进做市算法和体验,逐渐成为了发展趋势。这一年,HydraDX 的核心产品 Omnipool 构建完成,并进入代码审计。

6. 一超多强形成(2023):

DEX 市场份额 TOP20 占 89%,市场开始复苏,非以太坊公链 DEX 交易量,首次超越以太坊公链,市场格局由 Uniswap“一家独大”,过渡为“一超多强”。各大 DEX 继续向 EVM 兼容的公链和 Layer2 部署。MEV 和大规模采用依然是摆在 DEX 面前的难题。允许线下签署订单,求解器荷兰拍式竞价执行,单向或双向调整流动性,成为探索方向。这一年的 1 月 6 日,HydraDX Omnipool 上线并开始交易。

9 年来,通过不断创新,DEX 展现了强劲的竞争力,同时,各个阶段又面临了不同的挑战,如初期的市场接受度低、DeFi Summer 时的高 GAS 等。HydraDX Omnipool 的诞生,无疑为解决 DEX 的现有根本性问题提供了新思路,它的设计跳出了 XYK 模型的固有范式,具有革命性意义。

二、集中流动性探索

集中流动性是人们一直在思考解决的问题。XYK 算法下,隔离池造成的流动性碎片化问题,似乎无法避免。有没有办法将流动性真正集中起来,从而提升 DEX 系统的整体效率?

1. Uniswap 的集中流动性方案

Uniswap V3 使用了新的做市算法 CLMM 以集中流动性。这是一种区别于“标准常数乘积”CPMM(即XYK)的做市算法。在此算法下,每个池仍由两种代币构成,LP 们必须选择合适的价格范围提供流动性。如果一笔交易导致的价格变动(即:价格影响),超出了池的价格范围,池的流动性将变为“非活跃”状态。此时,交易将按照顺序,跨越一个个池进行交易(即:池间跳跃),每到一池就会执行交换动作,直至订单完成。当价格变动处于池的价格范围内时, CLMM 遵循常数乘积公式,因此 CLMM 可被看做是常数乘积算法的变体。在 CLMM 算法中,池子会跟踪价格的平方根和池中的流动性,不再用池中代币数量来计算兑换结果,与标准 CPMM 算法“将流动性分布在 0 到无穷大之间”相比,CLMM 的“集中流动性”程度得到了一定的更高。

Uniswap 的集中流动性解决方案,是基于隔离池的现状采取的一种比较务实的做法,“集中流动性”效率虽然有所提高(对 DEX 而言资本效率提高了),但对用户来说,仍没有从根本上解决池间跳跃造成的高 GAS 高交易成本的问题。

研究表明,Uniswap V3 中对交易消耗的 GAS 有最大影响的,是执行交换所必须进行的“跳跃”次数。另外,根据交易规模,影响交换成本的其他因素,如 LP 费用或滑点,也会对交易总成本产生更显着影响。

有没有更好的解决办法呢?

2. Omnipool 的集中流动性方案

2021 年,HydraDX 在它的博客中提出了 Omnipool 的概念:HydraDX 只设一个池子 Omnipool,在这个大池子中,中心代币 LRNA 把其它所有代币连接起来,任何交易过程,都被统一到两步交易,即:“支付代币 - LRNA”及“LRNA - 获得代币”之间的交易。

我们知道,滑点与流动性深度有直接的关系。Omnipool 将所有代币汇集在一个池子,所有资金的流动性属性都发挥到了极致,真正实现了流动性集中。在这样一个大的流动性海洋中,任何订单带来的价格影响,都会被降低到最低;同时,Omnipool 将交易过程进行了最大程度的简化,彻底消除了多次“池间跳跃”发生的条件,流动性碎片化不复存在,转账GAS发生的机会大大降低;另外,Omnipool 选择在转账费用极低的 Polkadot 上构建。以上这些,都为从根本上消除高 GAS、降低交易成本提供了基础。可以说,Omnipool 概念的提出,为彻底解决 XYK 及其变体算法下交易成本居高不下的顽疾,提供了全新的思路(关于 Omnipool 的工作原理,老铁们可阅读本系列文章的《波哥说九头蛇(4)原理篇》)。

2023 年初,经过严格的代码及算法审计的 Omnipool,上线了。使用过 Omnipool 的朋友,都对其丝滑的交易体验,颇有印象。目前,相比 Uniswap 这些大牌 DEX,Omnipool 的池子深度还不够,在降低滑点和价格影响上,还没有展现出明显的优势。随着池子深度的快速增加,用 DEX 进行超低成本交易的目标,应该很快会实现。

3. 其它探索

在 HydraDX 提出 Omnipool 概念并对设计思路做出重大调整的半年后,2022 年 6 月,作为 XYK 池鼻祖的 Bancor,紧跟 HydraDX 步伐突然宣布采用 Omnipool,Bancor 也因此成为迄今为止唯一模仿 HydraDX 的 DEX 项目。众所周知,Bancor 是一个 2017 年就开始的在以太坊链上构建的 DdFi 项目,使用协议代币 BNT 作为配对币创建池,LP 们也要用一半 BNT 和一半其它的代币提供流动性,池架构是 XYK 隔离池。作为一个老牌 DEX,Bancor 能跟随后起之秀 HydraDX 采用 Omnipool,足见其对 HydraDX 设计思路的认可。

与 Omnipool 集中流动性方式相似的,还有 Balancer。我们知道,代币之间的风险是不同的。Uniswap V3 版本前,只允许两种价值相等的代币提供流动性,但 50/50 的流动性池,并不适用所有流动性提供者和所有的资产,有时需要将多种资产放入同一个流动性池中。Balancer 于是对 Uniswap XYK 池进行了改进,允许构建存在两种以上代币可自定义权重的流动性池,如 60/20/20 权重的“三币池”等。尽管增加了代币数,但从本质上来说,Balancer 的权重池仍是隔离池。

Uniswap、Balancer 等,基于隔离池的现实条件,在集中流动性上做出了有益的探索,提升了资本效率,一定程度上减少了交易成本。Omnipool 的出现,跳脱出隔离池的框架,构建了一个新的集中流动性体系。人们在追求“极致的 DEX 交易体验”的道路上从没有停止脚步,Omnipool 的出现,是一种必然。

三、其它功能上的创新

除了打造可有效降低交易成本的 Omnipool 外,HdyraDX 在其它功能开发上,也敢为人先、勇于创新。下面几个功能,颇具代表性。

1. DCA 及拆分交易功能

在池子深度还不够的情况下,HydraDX 如何解决这个阶段大订单价格影响大的缺陷?DCA 和拆分交易。

DCA,“平均美元成本”的简称。DCA 交易功能,适用于大订单的交易。具体的做法,是将大订单拆分成小订单,根据 EMA 预言机给出的美元成本平均价,将交易时间从原本的瞬间(短时间)拉长到较长一段时间(比如几个小时或几天)完成,最大限度降低了价格影响,进而达到降低滑点的目的。DCA 的出现,弥补了 Omnipool 发展初期深度不够的缺陷,是一个功能创新。DCA 以及其简化版“拆分交易”,目前已深度融合在 Omnipool 中,方便交易者根据订单大小选择使用。

DCA 功能类似于我们熟悉的网格交易,在 DEX 领域是 HydraDX 的独创。Polkadot 官方 目前已 使用 HydraDX 的 DCA 功能,定期将国库中的部分 DOT 转换为 USDT,用于技术协会会员工资的发放。

2. EMA 预言机

预言机几乎所有的 DEX 都在做,但基础不同。HydraDX 的 EMA 预言机,基于完全不同的 Omnipool 模型设计,使用了先进的算法构建。DCA 这一独特功能,就是以 EMA 预言机为基础进行构建的。

3. 稳定互换池

目前,Omnipool 有一个由四种稳定币构成的“四币互换池”,可实现市场上常见稳定币的自由互换。这就相当于把 Curve 整合了进来,满足了用户不用交易场所就可以进行稳定币互换的需求。据了解,后期还会增加 BTC 的“两币池”。

4. 其它功能亮点

除了上面的三个功能,还有保障 Omnipool 安全的关键措施 —— XCM 速率限制器,以及为聚合器整合提供优势条件的 清算引擎,还有为年轻项目的代币初始分配提供渠道的 LBP,以及方便年轻资产进入市场交易的传统 XYK 池 及 无许可资产注册,目前都已经上线。

以上所有这些,无不在向我们透露了一个信号:HydarDX 团队在功能开发、生态搭建的道路上,会如九头蛇那般执着潜行,永无止境。

三、HydraDX 的市场表现

2023 年 1 月 6 日上线后,HydraDX 的市场表现如何?在 DEX 的赛道上,HydraDX 又是处于什么水平呢?

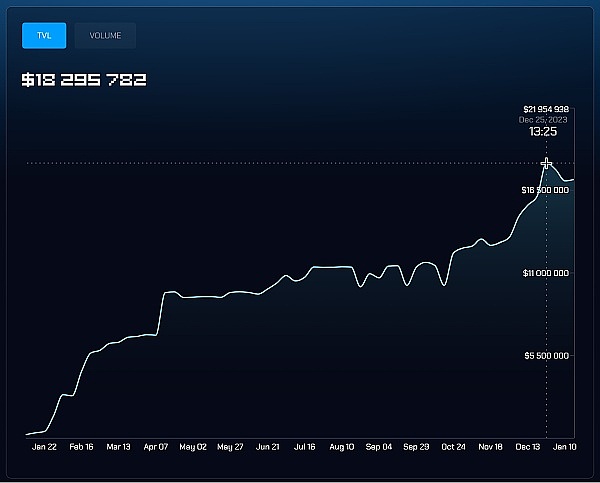

1. TVL

2023 年圣诞节这一天,Omnipool 的 TVL 达到了顶峰:2195 万美元

(图1)

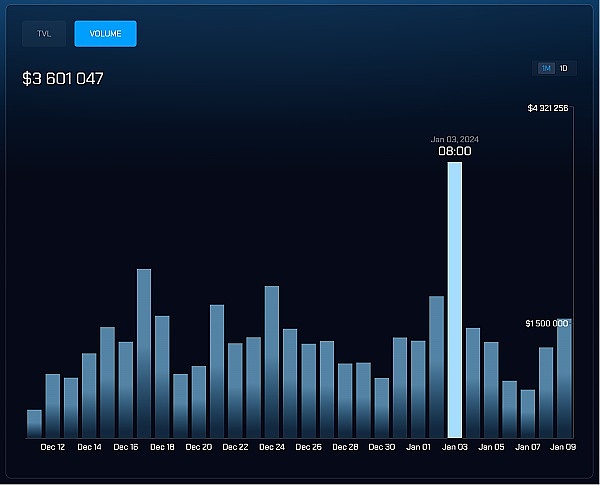

2. 24 小时交易量

今年(2024 年)的 1 月 3 日,24 小时交易量达到了最高:360万美元

(图2)

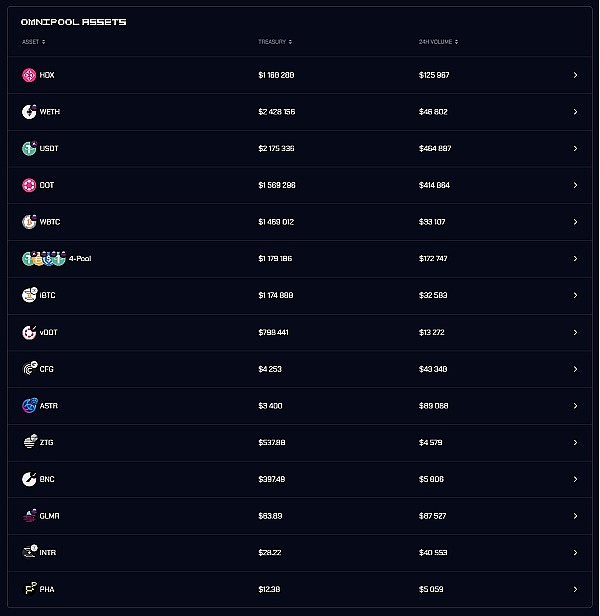

3. 池内币种数量

目前,Omnipool 内的币种数量已达到 17 个:

(图3)

4. 市场排名

2024 年 1 月 10 日,HydraDX 在 Coingecko DEX 中按“24 小时交易量”的排名为:111 名。

(图4)

当天下午 5:30 左右,波哥对 Coingecko 的 DEX 数据进行了完整抓取,将多链数据合并后重新排名,形成如下三个对比。请注意:表中 HydraDX 币种数量数据与实际不符,可能是 Coingecko 数据采集不及时造成的;统计包含聚合器。

(1)HydraDX 和 TOP20 DEX 的对比

(图5)

(2)HydraDX 与竞争者(类似)对比表

(图6)

(3)HydraDX 与其它跨链公链头部 DEX 对比表

(图7)

(4)HydraDX 与 Polkadot 生态内 DEX 对比表

(图8)

5. 协议代币 HDX 的价格走势

(图9 )

6. 全赛道参与

纵观 DEX 的 5 个赛道:AMM、跨链交易、衍生品交易、稳定币交易和聚合器,HydraDX 已参与或正在部署的有 4 个赛道:AMM、跨链交易、稳定币交易和聚合器。衍生品交易 —— 借贷,目前正在开发中,预计会在不久的将来上线,未来不排除会开发 NFT 交易模块。

好了,定位篇到此为止。读完后,老铁对 HydraDX 的定位有清晰的认识了吗?九头蛇在你心中的定位,又是如何呢?欢迎留言告诉波哥。 由于波哥对 DEX 的理解不深刻不全面,文中难免出现表达不准确甚至是错误的地方,欢迎 DEX 技术大牛们留言,提出宝贵意见!

下一篇,波哥将带你走进本系列的终结篇《安全篇》,敬请期待!

参考文献:

https://mp.weixin.qq.com/s/FIzdmwLU8kePhSVzlI_MoQ

https://mp.weixin.qq.com/s/FNtimlcSlDe-YZ8UVky8tw

https://blog.dodoex.io/dodo-research-dex-的演变-进击与未来-68ab954a309

https://assets.coingecko.com/reports/2021-Year-End-Report/CoinGecko-2021-Report-CN.pdf?utm_source=web&utm_medium=display

作者:波哥

HydraDX 中文社区 X:https://twitter.com/hydradx_cn

HydraDX 中文社区 TG:https://t.me/HydraDX_China

HydraDX 国际社区 TG:https://t.me/hydradx

更多资讯,请关注微信公众号:蛇粉家园

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05