10余年长征路 比特币现货ETF申请转折点和历史性时刻

作者:0xjs@金色财经

漫漫十余年长征路,比特币现货ETF 2024年1月10日这次真的被美国SEC通过了。

早在2013年,Winklevoss双胞胎兄弟就开始向美国SEC申请比特币现货ETF,但在随后的十余年多轮加密周期中,VanEck、BitWise、灰度、Ark Invest等多家传统投资机构不断冲击比特币现货ETF申请,甚至美国SEC于2021年10月批准了ProShares 比特币期货ETF,但美国SEC一直拒绝所有的比特币现货ETF申请。

直到2023年6月,贝莱德、富达等传统金融巨头加入比特币现货ETF申请,历史进程大大加快。

2024年1月10日,比特币现货ETF获得历史性突破,终于被美国SEC批准。

这意味着比特币真正走进了主流社会,对比特币意义重大。

比特币现货ETF申请:10年漫漫长征路

比特币现货ETF的申请是一场历时10余年的漫漫征程,横跨多轮加密周期。

2013年:比特币现货ETF初开始

Winklevoss比特币信托基金:早在10年前的2013年7月,Winklevoss双胞胎兄弟首次提交美国比特币现货ETF “Winklevoss比特币信托基金”的申请,随后被美国SEC拒绝。

经历了2017年的加密牛市,比特币期货在美国主流交易所上市,随着比特币价值的提升和美国金融机构获得的加密经验,金融机构陆续开始瞄准比特币ETF。

灰度比特币信托GBTC:GBTC早在2013 年就开始募资,2016年就向美国SEC提交过ETF申请,并在2017年大部分时间里与美国证券交易委员会进行了对话,但之后选择了撤销申请。

Winklevoss兄弟于2017年3月再次提交比特币现货ETF申请,同年7月再被SEC拒绝。美国SEC拒绝的理由是,比特币市场缺乏监管引发“对潜在的欺诈或操纵行为和做法的担忧。”

VanEck Bitcoin Trust:2018年8月资产管理公司VanEck和区块链技术公司SolidX合作提交VanEck Bitcoin Trust比特币现货ETF申请,该申请在2019年9月被SEC拒绝。

Bitwise Bitcoin ETP Trust:2019年1月Bitwise Asset Management提交比特币现货ETF的申请。但因SEC的担忧于2020年1月撤回申请。

Kryptoin比特币信托:总部位于特拉华州的Kryptoin于 2019 年 10 月首次尝试申请比特币现货 ETF,拟在NYSE Arca 上市,同年底被美国SEC拒绝。

2021年:比特币现货ETF渐获机构认同

2021年的加密牛市,随着Tesla等多家美股上市公司买入比特币或者接受比特币支付,比特币作为一种资产获得了世界上最大的金融市场美国金融业人士的更多认同。比特币现货ETF申请出现一波小高潮。

首先是在多伦多证券交易所上市的Purpose比特币ETF,Purpose Investments于2021年2月推出首款比特币现货ETF产品Purpose比特币ETF。

Valkyrie Bitcoin Fund:资产管理公司 Valkyrie于 2021 年 1 月提交了第一份比特币 ETF 申请。2021年底遭美国SEC拒绝。但在2022年初,Valkyrie的比特币矿业ETF成功获得SEC 批准,比特币矿业ETF包括 Argo Blockchain、Bitfarms、Cleanspark、Hive Blockchain 和 Stronghold Digital Mining 等比特币挖矿公司。

WisdomTree Bitcoin Trust:总部位于纽约的资产管理公司WisdomTree于2021 年 3 月向SEC提交了S-1文件,提议在 Cboe BZX交易所上市 WisdomTree 比特币信托,股票代码为BTCW。SEC于 2021 年底拒绝了 WisdomTree 的申请。WisdomTree 曾于2019 年在瑞士SIX交易所推出一款比特币 ETF。

Ark21Shares ETF:2021年6月由华尔街明星投资人Cathie Wood 领导的投资公司 Ark Invest与瑞士 ETF 提供商 21Shares AG合作,于提交Ark21Shares ETF 申请,拟在 Cboe 的 BZX 交易所进行交易,股票代码为 ARKB。但其申请2022年初被拒绝。Ark Invest随后立即重新申请,并于2023年1月再次被拒绝。Ark Invest于2023年4月25日再次提交文件申请。

Bitwise Bitcoin ETP Trust:Bitwise公司于2021年10月再次发起申请,11月被美国SEC拒绝。美国SEC的理由是Cboe BZX交易所“尚未确定其他手段足以防止欺诈和操纵行为和做法。”

Invesco Galaxy Bitcoin ETF:Galaxy Digital 和 Invesco 于 2021 年 9 月 22 日联合提交了一只比特币 ETF,名为Invesco Galaxy Bitcoin ETF,2021年年底再次遭到拒绝。

Kryptoin比特币信托:2021年4月Kryptoin第二次尝试推出比特币 ETF,同样被美国SEC一再推迟延期审批,于2021年底拒绝申请。

Global X比特币信托:Global X Digital Assets于 2021 年 7 月向 SEC 提交了申请比特币现货ETF Global X 比特币信托,拟在 Cboe BZX 交易所进行交易。SEC一再推迟延期审批,2022年3月申请被 SEC 拒绝。

灰度比特币信托GBTC:2020年1月Grayscale成为SEC报告公司。2021年11月29日Grayscale提交申请将旗下的GBTC转化为ETF。2022年6月29月美国SEC拒绝将灰度比特币信托 GBTC转换为ETF的申请,第二天Grayscale向美国哥伦比亚特区巡回上诉法院提交了复审申请。双方开启了超过一年的诉讼拉锯战,直至2023年8月灰度胜诉美国SEC。

2023年:新一波比特币现货ETF浪潮

首先是Ark 21Shares于2023 年4月启动了最新申请,然后是2023年6月贝莱德的入场和灰度胜诉美国SEC,迎来比特币现货ETF转折点,见证新一波比特币现货ETF浪潮。

转折点:贝莱德入场、灰度胜SEC案和币安

在比特币现货ETF申请史上,转折点在2023年下半年的三件标志性事件。

一、资管巨头贝莱德改变对比特币的态度。贝莱德CEO Larry Fink进入2023年后一改之前对比特币的否定态度,承认BTC是一种可以“超越任何一种货币” 的全球资产。2023年6 月贝莱德加入比特币现货ETF申请战局。6 月 15 日贝莱德向美国SEC提交S-1注册声明,正式启动其比特币现货 ETF iShares Bitcoin Trust申请 。贝莱德的现货比特币 ETF 申报之所以引人注目,是因为贝莱德在获得 ETF 批准方面有着近乎完美的记录,256 次中有 255 次成功。

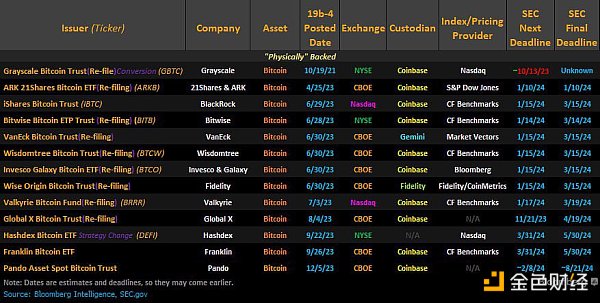

除Grayscale、 Ark 21Shares外,在BlackRock申请比特币现货ETF后,BitwiseVanEck、WisdomTree、Invesco&Galaxy、Fidelity、Valkyrie、Global X、Hashdex、Franklin、Pando陆续或重新申请或新加入申请,点燃了新一轮比特币现货ETF热潮。

除Grayscale和Ark 21Shares 其他11家比特币现货ETF均在2023年6月后申请

二、灰度诉美国SEC取得了重大胜利。在美国SEC一再拒绝将灰度比特币信托转变为比特币ETF后,灰度选择了起诉美国SEC。2023年8月29日美国华盛顿上诉巡回法院批准灰度的请愿书,法院认为美国SEC 对比特币现货和衍生品采取了双重标准,但是又无法说明采取这种双标的必要性,因此法院要求 SEC 对灰度的现货ETF申请一视同仁,要求对美国SEC 拒绝其将 GBTC 转换为现货比特币 ETF 的申请进行审查。

尽管在2023年下半年,美国SEC仍然选择在截止日期多次推迟对现货比特币ETF做出决议。但因为上面的两大原因,市场普遍预期比特币现货ETF终将获得通过。

因此,在2023年下半年,加密市场反复横炒比特币现货ETF的消息。

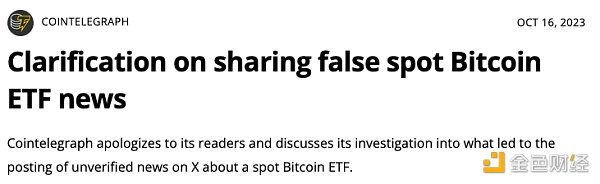

典型的例子就是Cointelegraph假新闻事件。

Cointelegraph假新闻事件

2023年10月16日,Cointelegraph发布虚假新闻“美国SEC批准贝莱德的iShare比特币现货ETF”,以及多家ETF在DTCC备案获得股票代码的消息,引发比特币行情从27000美元跳涨至35000美元。

虽然当时消息是假的,但事实证明,市场提前相信这一消息了。

三、加密行业最大交易所币安向美国政府认罪和解。2023年11月21日,币安和美国司法部、财政部、CFTC等多个部们达成和解,认罪罚款超过40亿美元,美国政府可以查阅币安数据并派驻监督员。尽管这些部门中没有美国SEC,但这在一定程度上代表了美国政府对比特币现货市场进行了部分监管。美国SEC屡次拒绝比特币现货ETF的主要理由就是比特币现货市场缺乏监管和存在市场操纵,在币安被美国政府监督后,或许可以部分消除美国SEC的疑虑。与此同时,如果美国SEC批准了比特币现货ETF,甚至可以让华尔街掌控比特币现货市场定价权。

SEC之前为何迟迟不批准比特币现货ETF

相比于比特币期货ETF的推出,比特币现货ETF的获批过程可谓旷日持久。

2021年10月ProShares的首支比特币期货 ETF 获批后,在随后的1 年内就有 5 支比特币期货 ETF 被允许上市交易。但所有的比特币现货ETF申请全被拒绝。

根据SEC此前拒绝多家比特币现货ETF的说辞,其拒绝原因主要有:

一、 现货加密货币主要在不受监管的交易平台上交易,难以监管,现货市场长期存在市场操纵问题。

这也是美国SEC屡次拒绝比特币现货ETF的主要说辞。比特币期货ETF这方面的问题较少。首先,比特币期货ETF跟踪资产来自CME比特币期货,CME受到CFTC监管,合规性更高。其次,比特币期货ETF基础资产的二级市场成熟度更高。CME 是美国乃至全世界最大的衍生品交易所,与币安、OKX、Coinbase等加密CEX 相比,CME 建立了完整的盘前、盘后、大宗、做市和清算、结算等交易体系。根据 Bitwise 的论文,CME 的比特币期货市场领先于现货市场,是全球比特币市场价格发现的主要来源。

而在比特币现货市场方面,目前已经大为改观。2023年11月全球最大的交易所币安及其CEO向美国政府认罪,美国政府已经可以获取币安数据并监管币安。

二、 BTC现货ETF的投资资金里含有养老金、退休金等,而加密市场波动性大,可能会导致投资者蒙受巨大损失。

三、 最后,监管法案不同。比特币期货ETF受到《1940年投资公司法》约束,其对基金发行方的治理结构、信息披露、流动性与估值、杠杆等均做出了严格要求。然而,此举有违 ETF 的设计初衷及运行机制,故比特币期货 ETF 上市交易可引用豁免条例,无须提交证明。而比特币现货 ETF 由《1934 年证券交易法》裁决,根据该法案第 6(b)(1) 条规定,交易所需要提交 19b-4 表格详细说明 ETF 的基础市场如何防止欺诈和抵抗价格操纵,以保护投资者利益。

比特币现货ETF申请流程和运作机制

根据SEC网站上的比特币现货ETF申请流程,在联邦公报上发布19b-4文件 (19b-4 Federal register)后SEC开始审查比特币现货ETF。

美国SEC在审查期间或者可以随时批准或否决比特币现货ETF的申请,或者有3个截止日期来延迟是否接受或者拒绝其申请。

这三次截止日期(First、Second、Third Deadline)是美国SEC的3次公开回复,间隔分别为45 天、45天、90天。

在最终下达批准或拒绝的决定(Final Deadline)之前,美国SEC的最长决议时间议时间可达240天。

至于比特币现货ETF详细的运作机制,请参阅金色财经此前文章“这里有一份比特币现货ETF运作机制指南”

历史照进未来:比特币ETF Vs. 黄金ETF

加密行业人士较为看重比特币现货ETF,一大原因是寄希望比特币现货ETF的推出能让比特币重演当年黄金ETF的走势。

比特币一直被人们称为“数字黄金”。比特币ETF和黄金ETF相比的确有很多相似之处。持有实物黄金对许多投资者来说很困难,而加密资产的托管对于今天的许多投资者来说,也是一个挑战。此外,发行商的便捷性、低成本和可触达性会吸引以前不会参与的新投资者进入黄金或者比特币市场。

2003年第一个黄金ETF首先在澳大利亚推出。2004年黄金ETF Street Tracks Gold Trust (GLD) 登录美国资本市场,在纽交所上市。随后,黄金经历了一轮长达7年的大牛市。

30年来黄金价格 来源:goldprice.org

而比特币现货ETF的通过会吸引多少资金进入比特币市场呢?Galaxy报告估算,ETF推出后的第一年将有140亿美元流入比特币市场,其规模在第二年增至270亿美元,在推出后的第三年增至390亿美元。

结语

不夸张的说,比特币现货ETF这10余年的申请过程,也是比特币从高举意识形态反抗传统金融,到通过金融机构融入传统金融体系的过程。

比特币背离初心也好,比特币走入主流社会也罢,不管你怎么看待,现在比特币的确可以触达更多用户了。

比特币会给人们带来什么,归根到底在于人们是怎么看待比特币的。

阿克顿勋爵曾经说过,“如果不提前做好思想准备,一个人不可能突然获得自由。”

比特币也是,如果不认同比特币背后的理念,即便比特币用户再多,比特币再有价值,它也许只会越走越远。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56