一文看懂再质押的风险与对机构的吸引力

作者:Francesco,来源作者博客;编译:松雪,金色财经

再质押似乎被定位为推动 2024 年的主要叙述之一。然而,尽管许多人谈论再质押的运作方式及其好处,但情况并不都是乐观的。

本文旨在退后一步,从更高的层面分析再质押,强调风险并回答这样的问题:它真的值得吗?

让我们首先快速介绍一下这个主题。

一、什么是再质押?

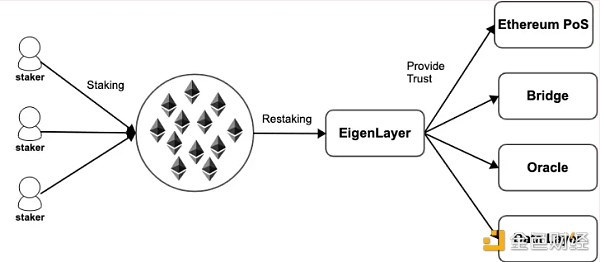

以太坊的权益证明(PoS)充当了分布式的信任机制,参与者将其权益用于保障以太坊网络的安全。

再质押是指用于保障以太坊PoS的相同权益现在可以用于保障许多其他网络。

再质押可以解释为可编程质押,用户选择参与任何保障其他基础设施的正面或负面激励。

在实践中,EigenLayer的再质押者提供经济信任(以质押ETH的形式),以便可以对任何客观可验证的事物进行削减。

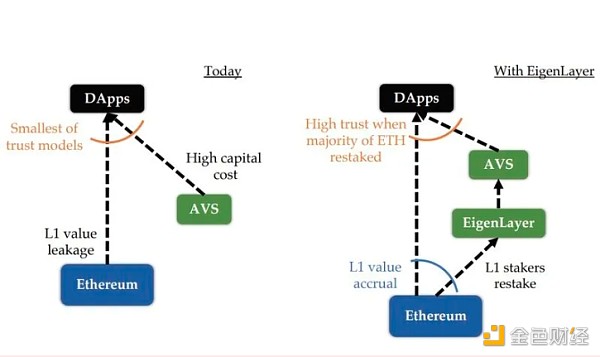

EigenLayer正在对以太坊的分布式信任进行“模块化”,以便AVS服务可以利用它而无需启动其验证器集,有效降低了进入该市场的门槛。

通常,这些模块需要具有其自己的分布式验证语义进行验证的主动验证服务。通常,这些主动验证服务(“AVS”)要么由其自己的本地代币保障,要么是具有许可的性质。

二、为什么有人会这样做?

简单来说,这是因为经济激励和收益。

如果以太坊的质押收益年均在5%左右,再质押可能提供诱人的额外收益。目前无法提供这些奖励的估算,因为它们将取决于Eigen Marketplace上的需求和供应动态。

然而,这为质押者带来了额外的风险。

除了利用其质押的ETH的固有风险外,当用户选择再质押其代币时,他们实质上是将EigenLayer合约的权力委托给其在任何他们保障的AVS上出现错误、双签名等情况时削减其权益的权限。

因此,再质押增加了一层风险,因为再质押者可能在ETH上、在再质押层上,或两者都被削减。

额外的收益是否值得再质押呢?

R(isk)-质押

对于质押者来说,再质押意味着你可以决定选择加入尽可能多的网络,并提高你的收益,因此EigenLayer将自己称为“分布式信任的Airbnb”。

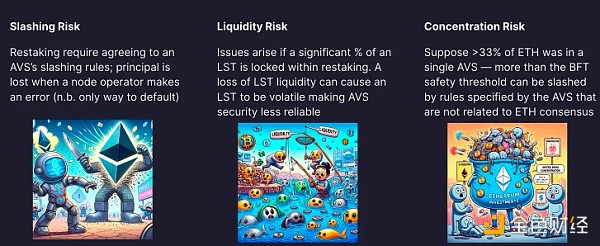

然而,并非一切都如此美好,因为再质押增加了一些显著的风险:

ETH 必须被质押(或 LST - 因此不是流动性的);

EigenLayer智能合约风险;

协议特定的削减条件;

流动性风险;

中心化风险。

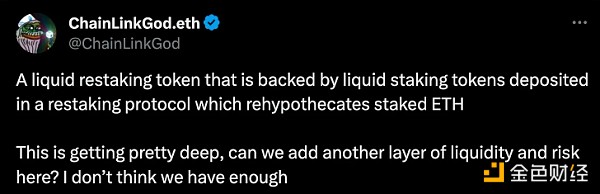

事实上,通过再质押,用户正在利用已经面临风险的代币(由于质押),并在其之上添加额外的风险,最终形成了层层叠加的风险,看起来像:

此外,对这些原语进行额外的开发会增加更多的复杂性和额外的风险。

除了再质押者个体的风险之外,以太坊开发者社区还提出了与再质押相关的问题,特别是在Vitalik撰写的关于不过载以太坊共识的著名文章中。再质押的问题在于它为保护主网的质押ETH打开了新的风险途径,它将其中的一部分用于保护其他链(由质押者选择)。

因此,如果它们根据其他协议规则行为不当(可能存在漏洞或安全性较弱),它们的质押将被削减。

在这方面,开发人员和EigenLayer正在尽力协调工作,确保以太坊不会因这些技术进步而削弱。

重新调整最重要的“层”,保护以太坊,确实并非易事。

此外,在这方面的一个关键方面是再质押者所允许的风险管理水平。

许多再质押项目将AVS的白名单流程交给了他们的DAO。然而,作为再质押者,我希望能够个人审查和决定要再质押到哪个AVS,以避免被恶意网络削减,并降低新攻击向量的可能性。

总的来说,再质押是一个值得研究的有趣新原语。

然而,Vitalik等人的担忧不容忽视。在谈到再质押时,重要的是要记住这会如何影响以太坊主网的安全模型。

然而,公正地看待再质押是在保护以太坊的最重要机制之一之上提供了额外的风险层。

最终,再质押是否值得,是一个个人选择。

再质押风险:

合谋风险:许多操作者可能同时攻击一组AVS并危及安全性;

削减风险:再质押的用户可能面临来自ETH和AVS的削减惩罚;

单点故障:从以太凭证接收提款凭证(主网的系统风险);

验证者的中心化风险;

为保护以太坊的质押增加了额外的风险。

三、对机构的吸引力

也许令人惊讶的是,许多机构已经表示对再质押作为质押ETH之外的额外奖励的兴趣。

尽管如此,他们可能会通过他们的托管人进行再质押,而不是加入任何其他可能使他们面临额外削减风险的服务。

考虑到之前提到的风险,再质押的最高兴趣可能会来自散户或机构。

对于已经参与其中的人来说,在本地ETH质押之外获得额外收益是有吸引力的,但对于那些已经了解这些风险的人来说,这并不是改变生活的收益。

这为以太坊作为金融工具开辟了新的用例。

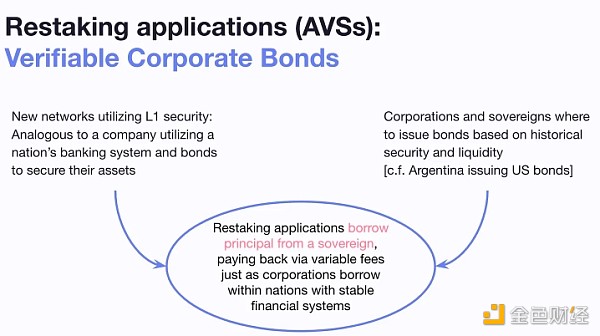

一个特别有趣的比较是将再质押应用程序与“公司债券”进行比较。

新网络希望获得L1安全性,类似于公司或国家利用其金融系统创建债券并保护其资产的方式。

在加密领域,以太坊是最广泛和最流动的网络,可能是唯一一个能够维持这种市场的网络,也是从传统金融经济中的国家的类似观点来看最安全的。

目前,对再质押的大多数兴趣似乎是由EigenLayer空投的猜测驱动的,这可能只是加密历史上最大的空投。

空投之后将如何变化?

也许实际的风险/回报分析可能会推动一些人去寻找可能更有成效的其他途径。

我敢说,高比例的资本投入到再质押中可能是雇佣的资本,然后可能在空投后离开。

分离出投机成分将是评估用户对这种新基元的真实兴趣的基本因素。

个人而言,我认为再质押的叙事有点被过度宣传,需要仔细评估其中存在的风险。

总结

由于再质押,AVS在启动时可以利用以太坊高度强大的安全层,降低了成本障碍。

用户通过有选择地再质押他们的ETH,从而获得更多的质押奖励,受益于资本效率的提高。

再质押在其他风险之上增加了额外的风险。

再质押是一种激发新用例的令人兴奋的基元。

虽然Eigen市场的全面发展将在大约一年内完成,但已经有一些有趣的再质押实验正在探讨中。

Vitalik提出的一些担忧涉及质押权力的集中,而独自质押受到了损害。

观察EigenLayer将如何与以太坊基金会合作以解决这些问题将是有趣的。

但除此之外,还存在其他问题。

我们可以采取哪些措施来减轻这些风险? 一些减轻再质押风险的解决方案包括优化再质押的参数(如TVL上限、惩罚金额、费用分配、最小TVL等),以及确保在AVS之间分散资金。

再质押协议可以立即考虑的一步是允许用户在进行再质押存款时选择不同的风险配置。

理想情况下,每个用户都应该能够评估和选择要再质押到哪个AVS,而无需将该过程委托给DAO。

这需要在AVS和EigenLayer之间进行共同努力,以确保有一项正在进行中的路线图来最小化这些风险。

EigenLayer团队已经与以太坊基金会合作,进一步对齐并确保再质押不会给以太坊、流动质押代币或利用它的AVS增加系统风险。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56