债市早报:资金面整体均衡偏紧;银行间主要利率债收益率分化,长券下行、中短券上行

【内容摘要】1月8日,资金面整体均衡偏紧,主要回购利率小幅上行;银行间主要利率债收益率有所分化,长券持续下行,中短券转而上行;万达商管已按期赎回DALWAN 7.25 12/29/24首期10%本金及应计利息;宝龙实业“H19宝龙2”等3只债券自1月9日开市起停牌;转债市场指数小幅收跌,转债市场个券多数下跌;海外方面,各期限美债收益率普遍下行,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【央行:将从总量、结构、价格三方面发力,为经济高质量发展营造良好的货币金融环境】央行货币政策司司长邹澜在接受新华社采访时表示,央行将强化逆周期和跨周期调节,从总量、结构、价格三方面发力,为经济高质量发展营造良好的货币金融环境。在总量方面,将综合运用公开市场操作、MLF、再贷款再贴现、准备金等基础货币投放工具,为社会融资规模和货币信贷合理增长提供有力支撑。同时,防止资金淤积,引导金融机构加强流动性风险管理,维护货币市场平稳运行。要合理把握债券与信贷两个最大融资市场的关系。一方面加强与财政政策的协调配合,保障政府债券顺利发行,继续推动公司信用类债券和金融债券市场发展;另一方面支持金融机构围绕九大重点任务积极挖掘信贷需求和项目储备,多措并举促进贷款合理增长。在结构方面行将发挥好货币政策工具总量和结构双重功能,盘活存量、提升效能。优化资金供给结构,要做到有增有减。增的方面,要进一步提升货币信贷政策引导效能,紧扣重大战略、重点领域和薄弱环节,重点做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章,服务好高质量发展。减的方面,要通过债务重组、市场出清等多种方式,盘活被低效占用的金融资源。在价格方面,将继续深化利率市场化改革,促进社会综合融资成本稳中有降。同时,指导金融机构加快发展柜台债券市场,既为居民家庭提供更多投资选择,也进一步疏通储蓄向投资转化的多元化渠道。

【央行:依法将所有金融活动全部纳入监管 消除监管空白和盲区】央行金融稳定局局长孙天琦表示,随着我国经济持续回升向好,我国金融体系将更加健康稳健。下一步,金融管理部门将全面加强金融监管,依法将所有金融活动全部纳入监管,消除监管空白和盲区。发挥好压力测试作用,完善金融风险监测、评估与防控体系,对新增高风险金融机构建立具有硬约束的早期纠正制度,明确整改期限和要求,实现风险“早识别、早预警、早暴露、早处置”。

(二)国际要闻

【美国12月纽约联储短期通胀预期降至两年来最低】1月8日,据纽约联储调查结果,美国12月消费者的一年期通胀预期中位数降至3%,创2021年1月份以来新低,连续第三个月下降,11月前值为3.4%;12月三年期通胀预期降至2.6%,11月前值为3%;五年期通胀预期降至2.5%,11月前值为2.7%。分类别来看,受访者们在12月份对大学费用的涨幅预期较11月份更大,而食品和租金上涨的预期则在12月有所下降,汽油价格的预期涨幅稳定在4.5%,房价上涨的预期维持在3%不变。调查还显示,消费者12月的收入增速预期降至2021年4月份以来的最慢。美联储官员们普遍认为,通胀具有自我实现性,也即通胀预期强烈影响实际的物价压力,因此12月的最新民意调查进一步回落,支持了实际通胀水平将继续放缓的观点。通胀的降温也得以让美联储货币政策立场转向,美国今年料将步入降息阶段。

(三)大宗商品

【国际原油期货价格转跌,NYMEX天然气价格继续收涨】1月8日,WTI 2月原油期货收跌3.04美元,跌幅将近4.12%,报70.77美元/桶;布伦特3月原油期货收跌2.64美元,跌幅3.35%,报76.12美元/桶;NYMEX天然气期货价格收涨1.27%至2.943美元/百万英热单位。

二、资金面

(一)公开市场操作

1月8日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了500亿元7天期逆回购操作,中标利率为1.80%。Wind数据显示,当日有900亿元逆回购到期,因此单日净回笼资金400亿元。

(二)资金利率

1月8日,资金面整体均衡偏紧,主要回购利率小幅上行。当日DR001上行0.67bps至1.588%,DR007上行0.85bps至1.792%。

数据来源:iFinD,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

1月8日,股市持续走弱提振债市情绪,但央行公开市场持续净回笼压制短券转弱,银行间债市主要利率债收益率有所分化,长券持续下行,中短券转而上行。截至北京时间20:00,10年期国债活跃券230026收益率下行0.65bps至2.5135%;10年期国开债活跃券230210收益率下行0.15bps至2.7010%。

数据来源:iFinD,东方金诚

债券招标情况

数据来源:iFinD,东方金诚

(二)信用债

1. 二级市场成交异动

1月8日,8只地产债成交价格偏离幅度超10%。其中,“H1金科01”跌超13%,“23大连万达MTN001”跌超21%,“H0金科03”跌超30%,“H0阳城03”跌超73%;“H9龙控01”涨11%,“阳光优A”涨超20%,“H金优01”涨超42%,“H0阳城01”涨200%。。

1月8日,2只城投债成交价格偏离幅度超10%。其中,“18贵安01”跌超10%,“18巢城投债”跌超32%。

2. 信用债事件

万达商管:公司公告,公司已按期赎回DALWAN 7.25 12/29/24首期10%本金及应计利息。在完成赎回并注销强制赎回份额后,本期债券未偿本金额为5.4亿美元。

奥园集团:公司公告,公司已于2023年12月28日完成“19奥园02”的2023年小额兑付,于2024年1月2日完成“19奥园02”的应计未付利息分期偿付,“19奥园02”自1月9日开市起复牌。

重庆龙湖拓展:公司公告,“22龙湖01”、“22龙湖02”拟于1月15日付息。“22龙湖01”发行总额20亿元,票面利率3.49%,期限6年(3+3);“22龙湖02”发行总额8亿元,票面利率3.95%,期限8年(5+3)。

宝龙实业:公司公告,因重大事项存在不确定性,为最大限度保护投资者利益,发行人申请“H19宝龙2”、“21宝龙02”、“H21宝龙3”自2024年1月9日开市起停牌。

金房能源:公司公告,2023年7月5日,公司购买中融信托发行的中融-圆融1号集合资金信托计划产品,金额共计4000万元,预计年化收益率5.8%。截至本公告披露日,公司尚未收到上述产品本金及投资收益。

合景泰富集团:公司公告,12月预售额为13.20亿元,较去年同期减少65.1%;预售建筑面积约为74,400平方米,较去年同期减少了61.8%。

云城置业:公司公告,随着房地产项目的置出,公司房地产业务规模已大幅减少,2023年前三季度房地产业务收入仅占总体收入的1.71%。

新奥股份:公司公告,拟现金要约收购不超1.2亿美元VEYONG 3.375 05/12/26。

中核二四:公司公告,综合考虑市场利率状况等因素,取消发行“24中核二四SCP001”。

南丰国际:标普应发行人要求,撤销南丰国际有担保债券计划“BBB-”评级。

国厚资产:联合资信将国厚资产主体和“19国厚01”信用等级下调至A+,评级展望为负面。

南京江北产投:惠誉因公司停止参与评级,撤销南京江北产投“BBB+”发行人评级。

中国金茂:公司公告,2023年累计签约销售降8.9%至1412亿元。已录得已认购(未签约)物业销售金额共计人民币35.92亿元。

青岛海发国资:公司公告,2023年度新增借款超过2022年末净资产的20%。

中骏集团控股:公司公告,2023年累计合同销售额约277.75亿元,同比减少52.94%。

江苏南通三建:公司公告,公司近期因经营纠纷,存在失信行为。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收跌】 1月8日,权益市场震荡下挫,当日上证指数、深证成指、创业板指分别收跌1.42%、1.85%、1.76%。当日,两市成交额6576亿元,北向资金当日实际净卖出43.46亿元。当日,申万一级行业多数下跌,仅美容护理收涨0.20%;下跌行业中,国防军工、电子、农林牧渔、计算机、综合、通信、机械设备、轻工制造跌逾2%,环保、医药生物、钢铁等19个行业跌逾1%。

【转债市场主要指数小幅收跌】 1月8日,转债市场跟随权益市场震荡下行,当日中证转债、上证转债、深证转债分别收跌0.73%、0.58%、0.99%。当日,转债市场成交额306.11亿元,较前一交易日缩量72.79亿元。转债市场个券多数下跌,552只个券中,41只上涨,500只下跌,11只持平。当日,福新转债涨超5%,横河转债、泰坦转债涨超4%,欧晶转债涨超2%;下跌个券中,花王转债跌逾9%,精测转债、精测转2、文灿转债、大业转债跌逾4%,春23转债、瑞鹄转债、惠城转债等8个转债跌逾3%。

数据来源:Wind,东方金诚

2. 转债跟踪

1月8日,众和转债董事会提议下修转股价格;禾丰转债公告不下修转股价格,且未来6个月内(2024年1月9日至2024年7月8日),如再次触发下修条款,亦不下修转股价格;华懋转债公告不下修转股价格,且未来1个月内(2024年1月9日至2024年2月8日),如再次触发下修条款,亦不下修转股价格;科达转债公告不下修转股价格,且未来1个月内(2024年1月9日至2024年2月8日),如再次触发下修条款,亦不下修转股价格;福22转债公告不下修转股价格,且未来6个月内(2024年1月9日至2024年7月8日),如再次触发下修条款,亦不下修转股价格;华宏转债公告不下修转股价格,且未来2个月内(2024年1月9日至2024年3月8日),如再次触发下修条款,亦不下修转股价格;芯能转债公告预计触发转股价格下修条件。

1月8日,华钰转债公告可能触发提前赎回条件。

(四)海外债市

1. 美债市场

1月8日,各期限美债收益率普遍下行。其中,2年期美债收益率下行4bp至4.36%,10年期美债收益率下行4bp至4.01%。

数据来源:iFinD,东方金诚

1月8日,2/10年期美债收益率利差倒挂幅度保持在35bp不变;5/30年期美债收益率利差扩大1bp至20bp。

1月8日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.22%不变。

2. 欧债市场:

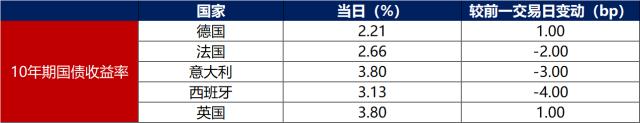

1月8日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率上行1bp至2.21%,法国、意大利、西班牙10年期国债收益率分别下行2bp、3bp和4bp,英国10年期国债收益率则上行1bp。

数据来源:英为财经,东方金诚

中资美元债每日价格变动(截至1月8日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56