【回调下的科技巨头重塑】谷歌2024年预期最强?

$谷歌(GOOG)$ 是我认为在大科技公司中,风险较低、业绩稳定、资产质量过硬,且在通胀和降息周期都能受益的公司。2024年的谷歌虽然可能营收增长较慢,不过利润增长的预期会更高,且AI领域获得更高市场地位也指手可待。 $谷歌A(GOOGL)$

主要观点

谷歌的广告业务顺风增长已久,在2024年潜在的架构调整中,有望获得更高的运营效率,从而盈利能力的提升;

广告领域的主导地位使其能够2024年的降息周期中受益;

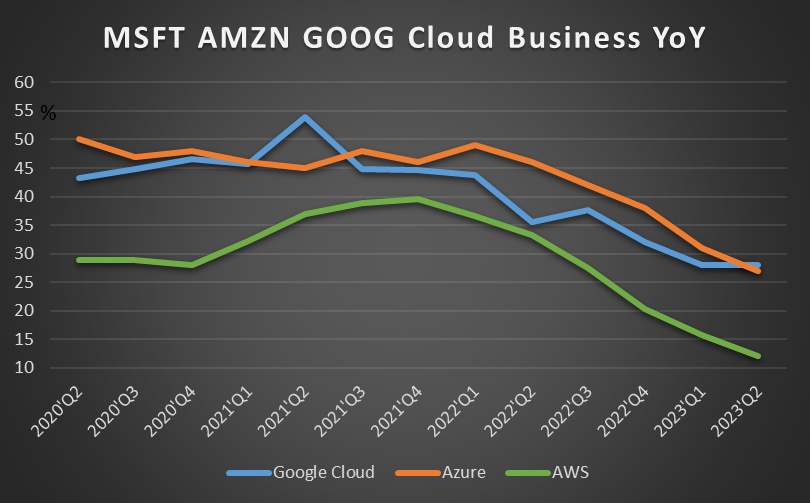

尽管在云计算和人工智能方面存在竞争,但谷歌云的增速和 $微软(MSFT)$ $亚马逊(AMZN)$ 一直互相比肩增长;

由于大部分科技公司完成降本举措,预计云业务支出增速将回归。

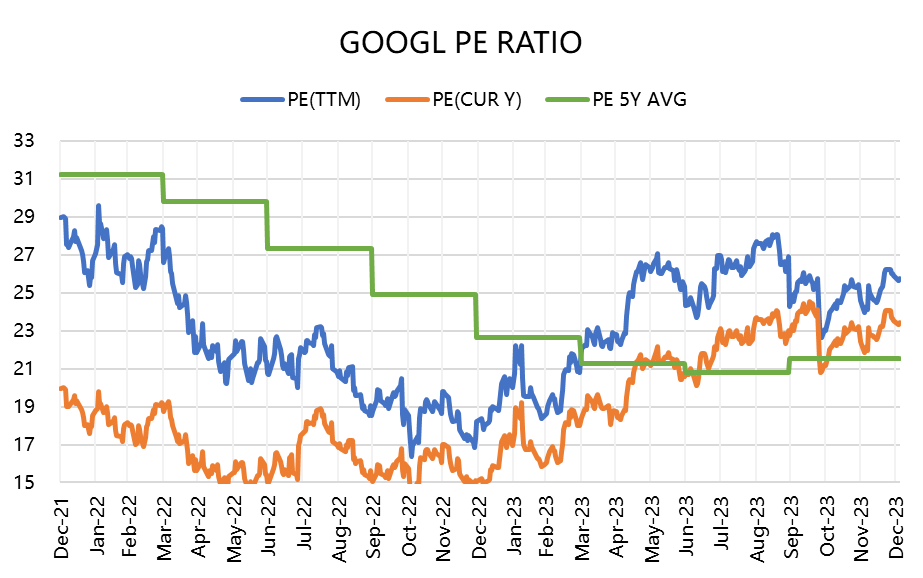

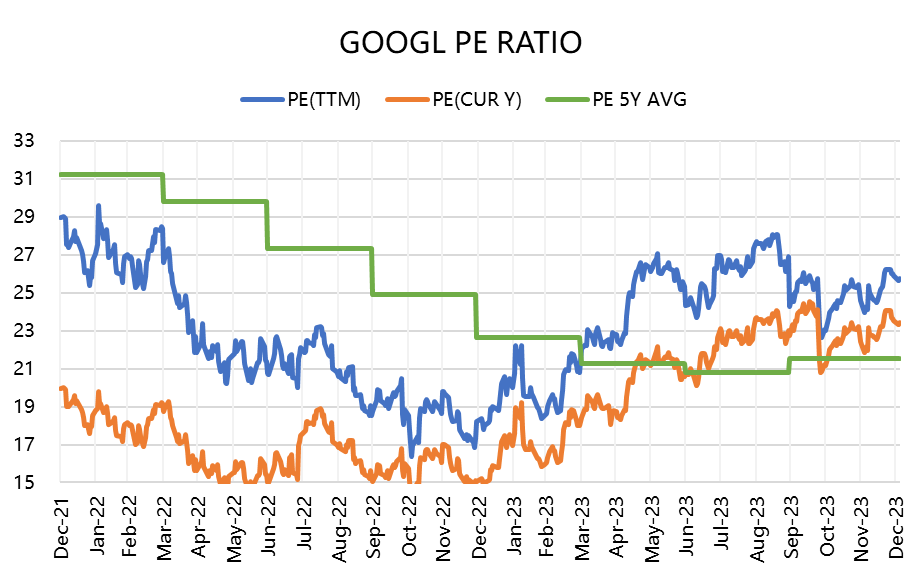

目前的估值TTM PE为26倍,低于微软和苹果,但谷歌有更高的利润增长预期,且EBITDA倍数预期更有吸引力。

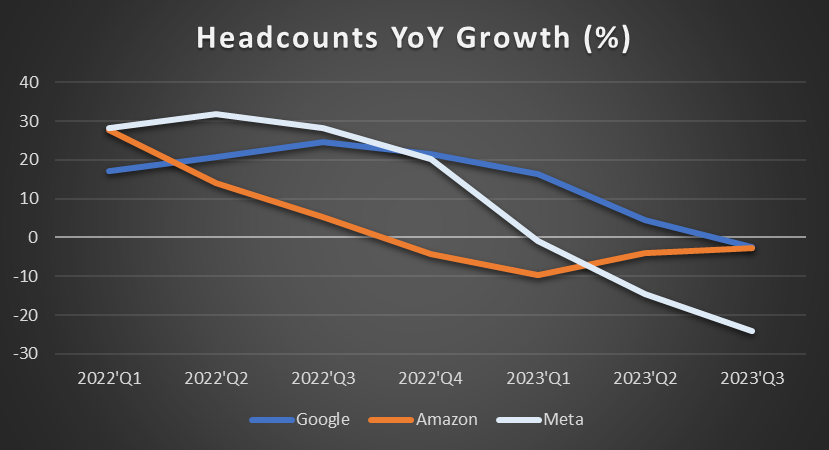

2024年主营业务大革新

此前,美国主要客户广告销售负责人肖恩·唐尼透露,谷歌的广告销售团队正在进行重组。虽然他没有提及任何裁员,但市场已经传言可能会裁员多达30000个岗位。虽然这不一定会很快发生,但重组带来的运营改革不可避免。相比来看,2023年谷歌裁员12000人左右,而 $Meta Platforms(META)$ $亚马逊(AMZN)$ 的裁员比例更高。

2024年对谷歌来说将是为即将到来的基于人工智能的彻底重组铺平道路的又一年。

至于为什么要拿广告业务来动手?我认为,AI和自动化技术的整合非常关键。也就是说,AI将首先成为提高谷歌运营效率的工具。

AI越来越多地用于测试广告文案变体,提供关键词建议,优化视觉元素和提供参与工具。它还帮助更精准地进行受众细分以实现更精准的广告定位,并实现预测性分析以预测广告活动的机会和挑战。同时,YouTube Shorts的短视频广告数量将增加,并且搜索将变得更加视觉化,搜索广告中的图像和图形将更加普遍。

已经在进行的具体人工智能整合包括Google搜索生成体验,该体验将生成式人工智能融入到一个流畅且用户友好的谷歌体验中。该公司还拥有全球40亿人口的数据,这是其人工智能努力的重大优势。

AI对谷歌意义重大

前不久刚推出的Gemini是一种新型大型语言模型系列,应该会增强类似于Google搜索生成体验的应用程序,谷歌AI也正在被添加到操作系统中,可能会推动来自聊天机器人、副驾驶和API等新领域的收入。

谷歌拥有安卓操作系统、Gmail、Chrome网络浏览器、Google Classroom、导航平台地图和Waze、以及Google照片等。它还涉足硬件领域,拥有Pixel智能手机、智能家居产品线Nest、Chromebook和流媒体设备Chromecast。

它还在进行一些更具前瞻性的项目,如无人驾驶汽车(Waymo)、量子计算(Sycamore)和智能城市(Sidewalk Labs),甚至医疗保健人工智能,并且在扩张中严肃对待人工智能伦理问题。

GOOGL大量投资的一个领域是人工智能("AI")和机器学习("ML")。它希望在整个公司范围内使用这项技术,包括搜索、云计算和其他领域。一些特别关注的领域包括翻译、计算机视觉和自然语言处理。

两个重要护城河——Chrome与YouTube

谷歌有很多优势,其搜索在搜索引擎市场上占据了90%的份额,即使微软的Bing一度因为加载ChatGPT的Copilot而获得一定用户,但也没有对Chrome造成可见的影响。谷歌至少有五款产品在其类别中处于领先地位,9款用户超过10亿的产品。公司还通过其针对性广告技术通过Google网络提供广告,其中包括AdSense、AdMob和Google广告管理器。通过这些计划,公司将根据客户网站或应用的内容、地理位置和其他因素提供广告。2022年,Google网络实现了328亿美元的收入,2023年前9个月则达到了230亿美元。

YouTube是全球第二大受欢迎的社交媒体平台,其高级无广告服务拥有2800万订阅者。2022年实现了292亿美元的收入,2023年前9个月则达到了223亿美元。与其他媒体平台不同,它不需要在内容上投入大量成本,而是采用与内容创作者的分成模式。截至2022年最后报告的数据,YouTube音乐和高级订阅用户已超过8000万。

此前,Youtube上的短视频创作者无法像制作长视频那样从视频制作中赚钱。自2023年起,GOOGL开始与合作伙伴计划的创作者分享45%的广告收入,这种目标是激励创作者为YouTube Shorts制作内容,从而抢占TikTOK的市场。所以,只要整个YouTube社区表现越好,创作者就能赚更多的钱。

创作者的收入将决定平台,这可能是国内一些平台所忽视的。 $哔哩哔哩(BILI)$

到目前为止,YouTube Shorts似乎运作良好。最新的季报显示,在10月份短视频平均每天有700亿次观看,并且公司正在努力弥合长视频和短视频之间的货币化差距。

2024年营收前景与利润增长

2024年的展望是,由于规模现在变大,它将在营收机会方面增速面临挑战,但随着效率提升,公司利润率展望。

过去12个月的时间里,谷歌拥有56%的毛利率、27%的息税前利润率、22%的净利润率和25%的净资产收益率。这些都是你在大型科技公司中找到的最高毛利率和净资产收益率之一。

按照目前的价格, $微软(MSFT)$ 和 $苹果(AAPL)$ 的TTM市盈率分别达到了35.5和30倍,但是谷歌的市盈率为26倍。

同时,2024年预期EBITDA的11.5倍,剔除约45亿美元的其他投资领域损失后,核心业务仅以11.2倍EBITDA交易。目前2025年EBITDA一致预期为1583亿美元,为10.2倍。

虽然谷歌并不是价值投资标的,但它似乎是同行中最便宜的,同时具有可比的毛利率,以及比苹果更好得多的增长。

最大的风险是针对该公司的美国司法部案件,指控其垄断地位,并非法地利用其权力谋取利益。一旦败诉,可能会面临巨额罚款、业务实践变革以及品牌声誉受损。欧洲很可能也会随之展开类似的案件。法律风险始终是最难以量化的风险之一。2023年底,它与40个州达成了3.915亿美元的与追踪个人数据有关的和解协议。

对于想抄底的投资者来说,这些“总归会被解决的”反垄断案件,可能都是长期介入的机会。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56