永兴股份IPO发行价16.2元/股,募资额缩水20亿元,一自然人网下报出1.78元/股最低价

日前,广州环投永兴集团股份有限公司(以下简称“永兴股份”)披露了发行公告,确定上交所主板上市发行价16.2元/股,发行市盈率21.76倍,而该公司所在行业最近一个月平均静态市盈率为18.04倍。

永兴股份保荐人为中信证券,联席主承销商为国泰君安证券。网下询价期间,上交所业务管理系统平台共收到769家网下投资者管理的7906 个配售对象的初步询价报价信息,报价区间为1.78-66.88元/股。

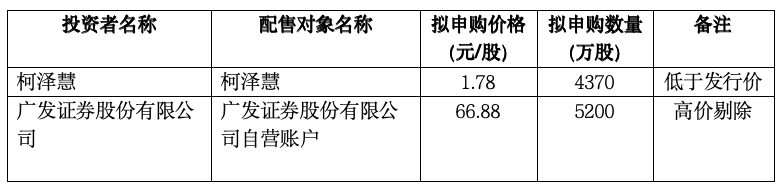

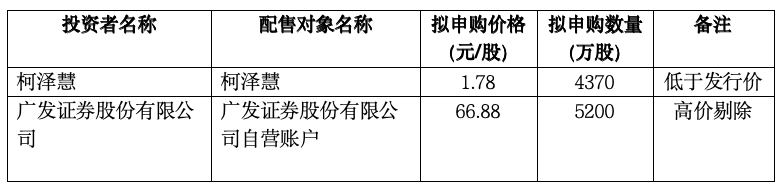

报价信息表显示,网下询价中,广发证券股份有限公司自营账户报出66.88元/股最高价,被高价剔除;一名自然人报出1.78元/股最低价,低于发行价。

经永兴股份和联席主承销商协商一致,将拟申购价格高于18.78元/股(不含18.78元/股)的配售对象全部剔除;拟申购价格为18.78元/股的配售对象中,拟申购数量低于2740万股(不含2740万股)的配售对象全部剔除。以上过程共计剔除191个配售对象。

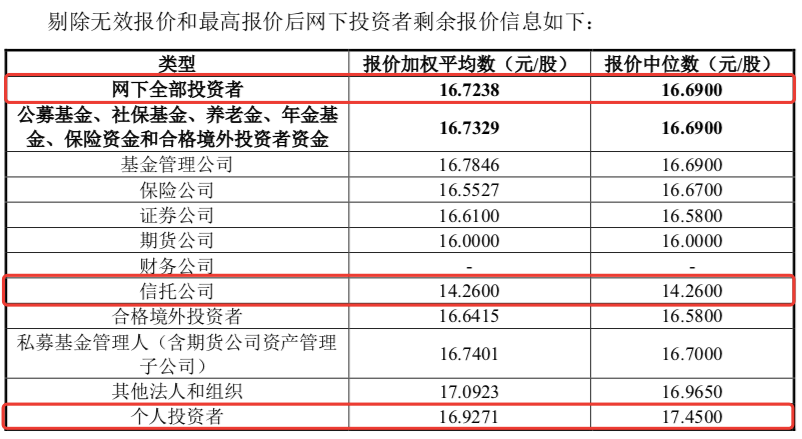

剔除无效报价和最高报价后,参与初步询价的投资者为623家,配售对象为 7,599 个,全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件。网下全部投资者报价中位数为16.69元/股;信托公司报价中位数最低,为14.26元/股;个人投资者报价中位数最高,为17.45元/股。

永兴股份成立于2009年,一直聚焦于垃圾焚烧发电业务,并逐步拓展生物质处理业务。招股书显示,永兴股份系广州市政府控股的广州环投集团投资的环保企业,是广州市垃圾焚烧发电项目的唯一投资和运营主体。

据招股书,永兴股份本次募投项目预计使用募集资金为45亿元。按本次发行价格16.20元/股和1.5亿股的新股发行数量计算,若本次发行成功,预计该公司募集资金总额24.3亿元,较原计划缩水超20亿元。

2020-2022年及2023年上半年,永兴股份主营业务收入分别为18亿元、24.7亿元、32.47亿元和17.45亿元,实现归属母公司股东净利润分别为3.46亿元、6.77亿元、7.15亿元和4.54亿元,盈利状况良好。