Mysteel参考丨2023年电解铜箔市场运行情况分析及后市展望

2023年电解铜箔市场总体呈现出供强需弱,行业极度内卷,加工费持续下滑的局面。铜箔产能大幅上涨,供应增速明显高于需求增速,动力电池市场受主要原材料价格波动影响较大,储能市场发展不及预期,电子消费市场尚未完全修复。同时,铜箔行业内部同质化竞争格外激烈,铜箔企业或主动以价换量或被动降低开工率来减少库存,不管何种情况结果均是铜箔加工费一路下跌。

一、2023年电解铜箔价格运行情况分析

2023年电解铜箔加工费变化延续着2022年的下行状态,虽期间偶有起伏,但下滑趋势依旧明显并贯彻全年。锂电铜箔加工费下跌幅度远大于电子电路铜箔加工费,两者之间差距进一步缩小,同时上半年行情明显弱于下半年,加工费波动起伏更为激烈。

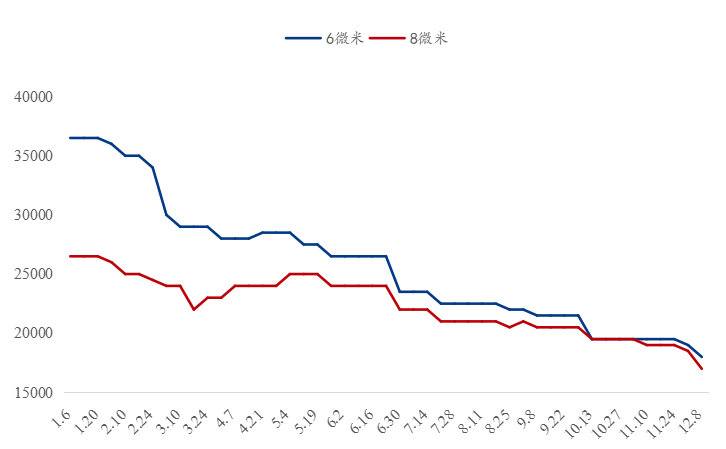

(一)锂电铜箔加工费变化情况

具体来看,2023年锂电铜箔加工费变化整体呈现出跌幅逐渐放缓的迹象。2023年后新能源汽车市场受国补谢幕影响,市场需求放缓,加工费出现断崖式下滑,此外电池端受碳酸锂等原料价格波动影响,开工率下降,需求恢复情况一般,电池企业成品库存高企,电池企业向上游压价以缓解成本压力,锂电铜箔加工费被迫下滑,到了二季度末市场开始回暖,需求增加拉动出货量的上升,但供应也随之增长,加工费无法随着市场的回暖而有所增加,反之在上下游博弈中小幅下滑;三季度锂电铜箔需求持续向好,企业调涨心态强烈,以量换价行为有所减少,但受头部电池企业招标影响,叠加供应不断增加,市场同质化竞争激烈,锂电铜箔加工费持续承压上涨难度大;进入四季度,锂电铜箔随着产能的增多,市场竞争环境进一步恶化,长期承压的加工费小幅下降,但降幅有限,锂电铜箔加工费处于上下游僵持阶段,一方面目前已经处于成本线附近,另外一方面,电池厂开工率有所上升,所以铜箔加工费变化不大。截至12月29日,6微米锂电铜箔加工费主流报价在12000-20000元/吨,头部企业与中小企业差距愈发明显,从2023年年初至12月29日,均价下跌18000元/吨;8微米锂电铜箔加工费主流报价在12000-18000元/吨,从年初至12月29日下跌10000元/吨。

图1:2023年锂电铜箔铜箔加工费走势(单位:元/吨)

数据来源:钢联数据

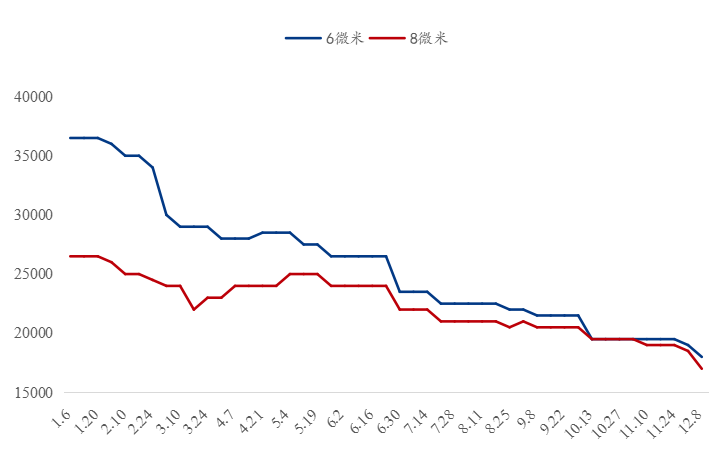

(二)电子电路铜箔加工费变化情况

2023年电子电路铜箔加工费整体呈现出先弱后强的特点。虽然春节之后出现短期向上行情,加工费有所上涨,但从三月直到二季度末,电子电路铜箔加工费呈现出稳步下滑情况,逐步逼近成本线,三季度开始电子电路铜箔在初期需求疲软以及供大于求的情况下,加工费依旧处于历史低位,下游掌握绝对议价权,随着下游覆铜板以及pcb板价格逐渐回升,电子电路铜箔价格重心开始松动,高端铜箔报价有所上调,7月末部分铜箔厂商调整加工费,电子电路铜箔加工费开始小幅反弹,此后虽增幅有所下降,但依旧保持不断向上态势,增幅约在1000-2000元/吨,并且大中小型生产企业8月与9月上调幅度总和将趋于一致,而四季度以来,随着铜价大幅波动,电子电路铜箔需求明显下降,在市场充斥着观望情绪的情形下,电子电路铜箔加工费暂缓上涨,基本保持不变,同时这种僵持状态一直持续到11月份,整个四季度,电子电路铜箔加工费一方面受铜价下跌需求放缓影响,另一方面,下游企业年底冲量有限,整体变化不大。纵观全年,电子电路铜箔加工费一二季度持续下跌,三季度有所反弹而四季度基本保持不变。

图2:2023年电子电路铜箔铜箔加工费走势(单位:元/吨)

数据来源:钢联数据

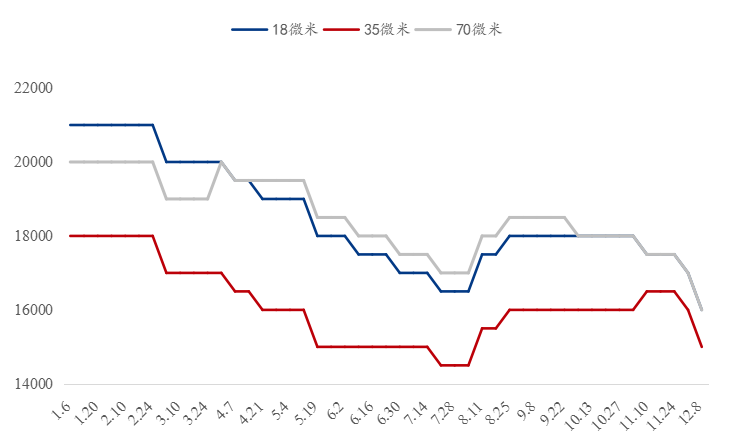

二、电解铜箔市场生产情况分析

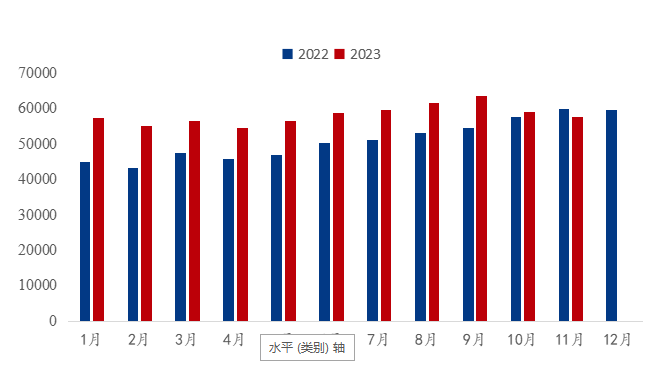

2023年铜箔供应延续了2022年的高速增长,但年内情况变化不一,市场供应起伏较大。年初受需求疲软影响,铜箔企业成品库存高企,铜箔开工率有所下滑,低开工率与高产能释放相互对冲,铜箔市场供应与前期基本持平,直到四月达到一个需求谷底,此后需求稳步回升带动供应增长,铜箔企业在以销定产的同时兼顾着去库存,市场整体交投一般,下游需求有所上升但增量有限,6月下旬开始,新能源市场需求持续向好,电池企业开工率环比上升,交投氛围较前期更为宽松,企业甚至能满负荷生产,此后铜箔开工率上升,市场供应有所增加,但具体体现在锂电铜箔方面,电子电路铜箔变化不大,终端车企表现强劲促使电池厂开工率上升,锂电铜箔出货量稳步增加,前期停滞产线陆续开工,同时年初锂电铜箔转产电子电路铜箔的产线,近期也陆续转回锂电铜箔产线,锂电铜箔产量增速较快,国庆之后,铜箔产量受铜价波动影响较大,下游需求有所放缓,铜箔企业成品库存渐起,头部企业订单优势明显,库存压力较小,而中小企业库存压力明显,企业开工率下滑明显,同时年底下游冲量较为一般,出货量不如预期,整体铜箔供应有所放缓。

据Mysteel调研国内21家铜箔生产企业,总涉及产能88.5万吨,数据显示2023年1-11月国内电解铜箔总产量为64.96万吨,同比增加15.38%。

图3:2022-2023年电解铜箔产量(单位:吨)

数据来源:钢联数据

三、铜箔市场进出口情况

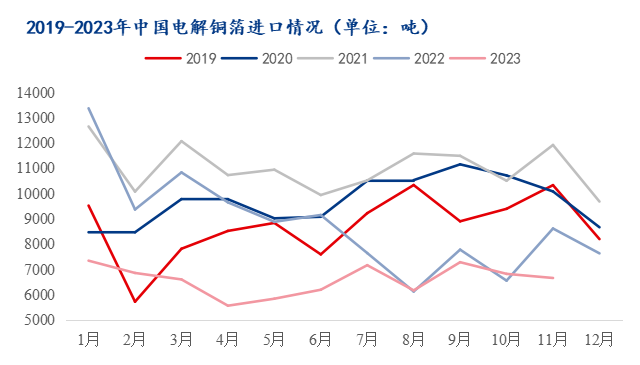

2023年1-11月,我国无衬背精炼铜箔(厚≤0.15mm)总计进口72511吨,相比于2022年同期减少25445吨,同比减少25.98%。

图4:2019-2023年中国电解铜箔进口情况(单位:吨)

数据来源:海关总署、钢联数据

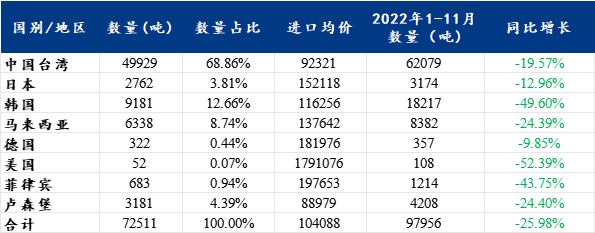

其中,中国台湾依旧是主要的进口地区,其进口量占进口总量的68.86%,其次是韩国、马来西亚、卢森堡与日本,我国铜箔进口地区高度集中,进口量前五地区合计占比为98.5%;价格方面,2023年1-11月我国铜箔进口均价为104088元/吨,相比2022年同期下降4700元/吨,进口主要国家与地区中,中国台湾、卢森堡与荷兰价格低于平均价格。

表1:2023年1-11月无衬背精炼铜箔(厚≤0.15mm)进口情况

数据来源:海关总署、钢联数据

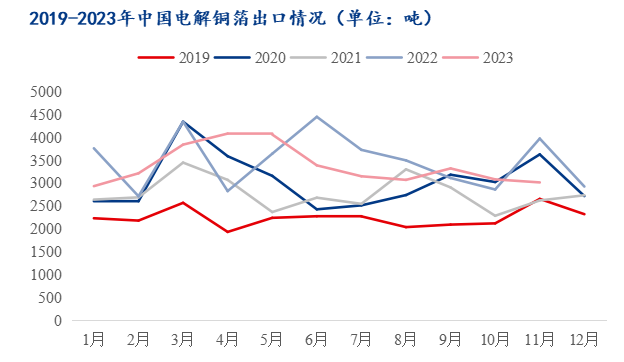

2023年1-11月,我国无衬背精炼铜箔(厚≤0.15mm)总计出口37196吨,相比于2022年同期减少1745吨,同比减少4.48%。

图5:2019-2023年中国电解铜箔出口情况(单位:吨)

数据来源:海关总署、钢联数据

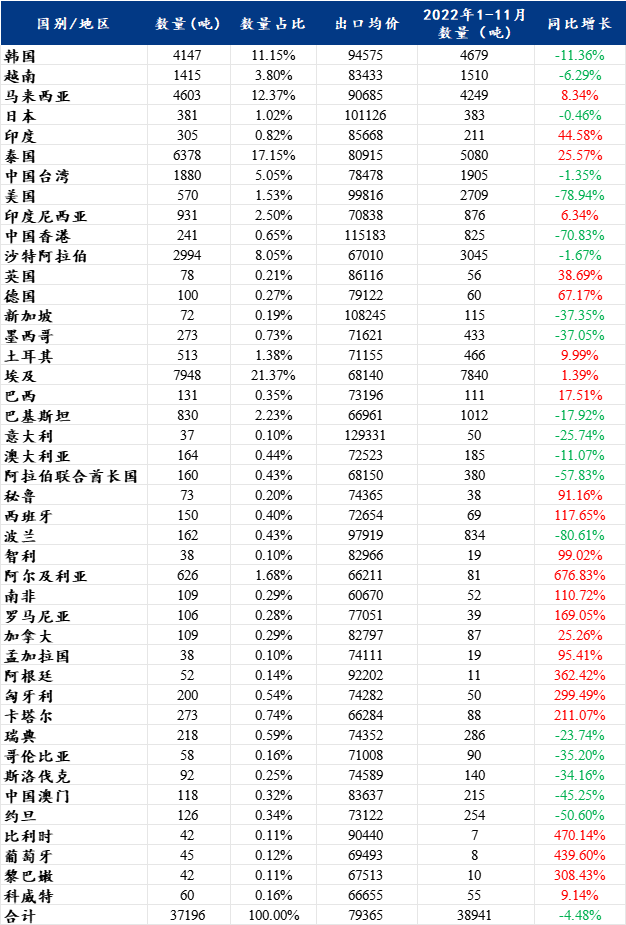

出口国家与地区方面,2023年1-11月,埃及是我国铜箔最大的出口目的地国家,出口量为7948吨,占出口总量的21.37%,其次是泰国、马来西亚、韩国与沙特阿拉伯。价格方面,2023年1-11月我国铜箔出口均价为79365元/吨,相比2022年同期下降3525元/吨。

表2:2023年1-11月无衬背精炼铜箔(厚≤0.15mm)出口情况

数据来源:海关总署、钢联数据

四、电子行业与新能源汽车产业运行情况分析

电子端,2023年上半年覆铜板及pcb行业延续了去年的疲软态势,虽然年初有小幅回暖,订单与价格均小幅回升,但持续时间较短,对行业整体发展影响不大,电子电路铜箔以及下游产品订单下滑严重,终端产量产销同比均大幅下降,常规电子电路铜箔供需双弱。5G等高端技术的发展,带动了高频高速等高端铜箔的发展,虽然该市场仍以进口铜箔为主,但国内厂家发展速度快,上半年国产替代化效果明显。下半年,电子市场所有反弹,覆铜板企业陆续发布涨价通知,提振了部分市场信心,在其他原材料陆续涨价的情况下,下游客户备货补库行为增多,同时覆铜板及pcb企业前期高库存压力也有所缓解,整体电子行业呈现量价齐增情况,而四季度以来,受原材料价格大幅波动影响,下游板厂观望情绪渐起,原本上升势头逐渐放缓,年底冲量势头较去年有所减弱。根据统计局数据,2023年1-11月计算机、通信和其他电子设备制造业产量同比增长2.6%,而营业收入同比减少1.8%;1-11月计算机、通信和其他电子设备制造业利润总额同比减少11.2%。

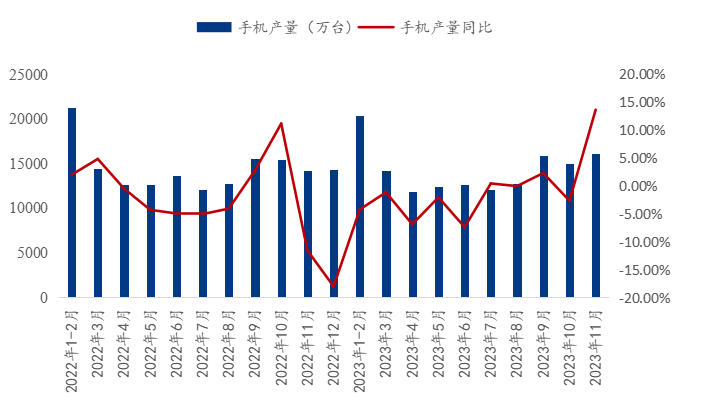

图6:2022-2023年中国手机月度产量及同比情况(单位:万台、%)

数据来源:统计局、钢联数据

新能源方面,受需求放缓以及原材料价格大幅波动影响,2023年上半年新能源汽车产业链增速有所放缓,高成品库存影响到电池企业端,电池企业开工率有所影响,但从整体上看,动力电池市场还是不断向上发展的。储能电池上半年快速发展,市场规模迅速扩大,是上半年锂电铜箔新的需求增长点,对锂电铜箔订单采购量大幅增长。三季度初新能源端需求依旧处于上行通道,但需求增速度有所放缓,下半年整体处于新能源汽车销售旺季,叠加新的一批新能源利好政策陆续落地,锂电市场整体向好,电池企业需求较为稳定,新厂陆续启动,动力电池对于铜箔的需求量稳中有升,采购积极性有所上升,同时储能市场稳定发展,需求增速依旧保持较快水平。进入四季度,电池厂端头部企业开工率有所下滑,原料采购较前期有所减少,同时碳酸锂等锂电材料的价格波动也加重电池企业的观望情绪。11月份以来碳酸锂价格大幅波动吗,下游观望情绪十分浓厚,叠加电池企业出货情况一般,成品库存高企,原材料价格波动与库存压力双重因素促使电池企业开工率下滑,锂电铜箔出货量下滑明显。

根据中国汽车工业协会的数据,2023年1-11月,我国新能源汽车产量为837.8万辆,同比增长34.1%。动力电池方面,根据中国汽车动力电池产业创新联盟的数据显示,2023年1-11月,我国动力电池产量为624.7GWh,同比增长26.78%。

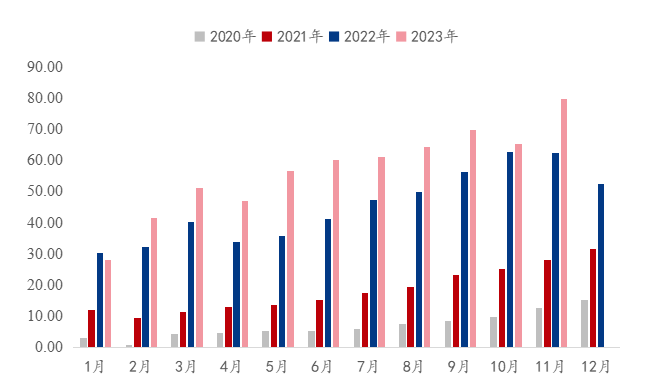

图7:2020-2023年动力电池产量数据(单位:Gwh)

数据来源:中国汽车动力电池产业创新联盟、钢联数据

五、2024年电解铜箔市场展望

价格端:2024年铜箔加工费或将止跌企稳,长期低位徘徊。锂电铜箔加工费在经历2023年上半年大幅下滑后下半年开始低位徘徊,在需求放缓,供应依旧宽松的情况下,预计6微米锂电铜箔加工费将持续在14000-18000元/吨低位震荡,4.5微米锂电铜箔在产能持续爬坡,市场渗透率增加的情况下,其加工费或将下滑明显,可能在30000元/吨左右徘徊;电子电路铜箔加工费在2023年全年低位震荡后,市场趋于稳定,加工费变化幅度较小,2024年期间短期行情波动或将引起1000-2000元/吨波动,但总体变化不大,此外部分RTF以及HVLP型号高端铜箔在国内产能逐渐释放后,将可能会出现小幅度的下滑,整体来看,2024年电子电路铜箔加工费稳中有增但增幅有限。

供应端:2024年铜箔市场疲软但供应依旧强劲,头部产能占比明显增高。根据Mysteel调研,2024年电解铜箔产能预计将达到250万吨,同比增长46%,其中电子电路铜箔93.7万吨,同比增长45.5%,锂电铜箔150万吨,同比增长46.4%。整体市场产能依旧处于快速增长阶段,但相比于2023年,2024年锂电铜箔转产电子电路铜箔行为将明显增多;其次,开工率明显下滑,产量增速明显低于产能增速,预计2024年开工率或将跌破70%;再者,头部企业产能增长明显快于中小铜箔企业,市场愈发集中。

需求端:2024年铜箔需求增速预计较2023年有所放缓,全年来看上半年疲势渐显,下半年或将有所恢复。电子产业全年或将处于一个行业修复期,需求变化发展终将跟随国内消费市场的变化而变化,另外复杂的国际环境对于PCB产业以及电子电路铜箔而言在短期内也有着阶段性影响,全年电子电路铜箔需求量增速维持在5%左右。新能源方面,动力电池需求随着新能源汽车市场发展增速趋于平稳,依旧是锂电铜箔主要消费点,但动力电池端锂电铜箔需求增速较2023年下降明显;储能电池2023年发展整体不及预期,使得部分锂电铜箔需求无法得到释放,在碳酸锂等原材料价格大幅下降及稳定之后,2024年储能电池市场依旧稳步向上,储能用铜箔需求也随之稳步增长;3C数码市场依旧稳定,预计整体变化不大。2024年锂电铜箔需求量较2023年或将增长5%-10%。

进出口端:进口减少出口增长,净进口减少将是2024年铜箔进出口的主旋律。同时,2024年或将是国产铜箔产品及国产铜箔企业走出去的重要一年,一方面,在国内铜箔内卷如此严重的情况下,海外客户是各方铜箔企业角力的新战场;另一方面,越来越多的铜箔企业或将选择通过海外建厂等方式来更大程度融入国外市场,把国际关系等不确定因素影响尽可能降到最低。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26