2023年股基冠军、金鹰基金“绩优科技股猎手”陈颖:身处1到N发展阶段的AI公司更具备投资价值

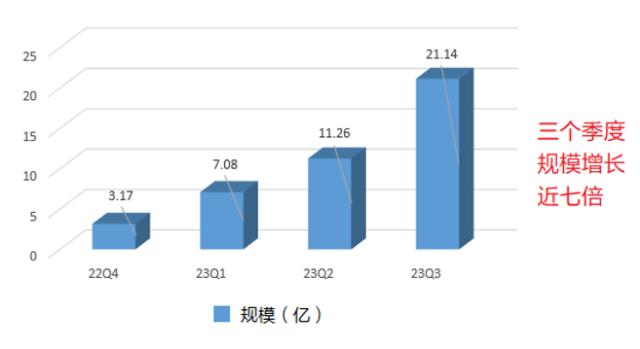

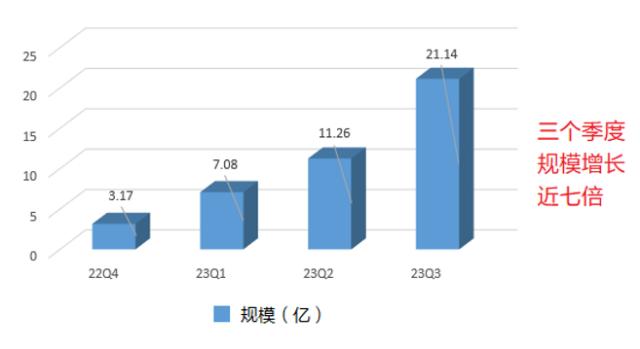

2023年已画上句号!回顾这一年,A股市场结构性行业深度演绎,从年初的AI、中特估到年末的汽车、医药、TMT等板块,市场热点轮换,直接牵动着众多基金净值跟随波动。观察过去一年,受益于人工智能的浪潮,投资相关赛道的基金经理们凭借敏锐的市场洞察力,把握住了科技行业的高速增长,取得了卓越的投资回报,金鹰基金首席投资官、成长投资部总经理、基金经理陈颖就是其中的佼佼者,且由他管理的金鹰科技创新股票A(001167)凭借全年37.71%的收益,最终成为股基冠军,金鹰科技创新股票基金三个季度规模增长近七倍,收获“聪明钱”偏爱。

金鹰科技创新股票A基金规模变化

这样业绩出众的表现离不开“绩优科技股猎手”陈颖对全局的把握。

观察他过去一年整体战绩,表现可圈可点。特别是在去年快速轮动的市场风格中,不仅是金鹰科技创新股票,其管理的金鹰红利价值混合、金鹰核心资源混合、金鹰中小盘精选混合也基本实现“齐步跑”,管理的4只产品均在2023年实现较为出色的业绩表现。

优秀业绩背后,基金经理做对了什么?

第一,找对贝塔,抓住了时代的风口。

陈颖的投资理念是发掘内生价值与公司一起成长。分析2023超额收益来源,他认为这得益于2022年对元宇宙整个板块,包括AI、区块链、VR等的前瞻梳理及适时调整,以及对于传媒和计算机等板块的适时调配。“在贝塔上做对了事情”,抓住了时代的风口。陈颖强调,只有在贝塔表现好的领域才能更加凸显阿尔法的价值,因此,选对领域尤其重要。

以金鹰科技创新股票基金为例,2023年上半年,该基金主攻计算机、传媒等高科技板块,而在三季度,主要持仓集中在以中国长城、超图软件、新大陆等为主的计算机、电子等科技板块,前十大重仓股持仓市值占基金净值比为38.37%。陈颖在三季报中表示,该基金三季度重点配置了以电子、计算机、传媒为代表的高科技板块,尤其在8月中下旬开始,进一步提高仓位,并集中了持仓结构。

深入观察上表中所列的前十大持股行业配置,就会发现金鹰科技创新股票45.39%投资于计算机,27.87%投资于电子和9.81%投资于汽车。这样的配置让金鹰科技创新股票基金成功抓住了TMT风口。

第二,相信成长,淡化排名淡化回撤。

作为一个绝对收益型选手,陈颖强调要关注绝对收益,淡化相对收益排名。陈颖相信公司成长的力量,所以一直在着眼未来,2023年他重点把握的方向是国产替代和创新两条主要驱动力,重点投资估值与业绩增长相匹配的优质成长板块。随着AI行情的爆发,计算机、传媒等板块都纷纷起飞,这并非蹭到热点,而是长期的坚持等到了风口。

对于回撤的控制,陈颖认为:“要先看有哪些风险点,组合胜率如何,这也是第一道风险控制;第二是我们在做个股研究的时候,要看公司的涨跌概率,从开始选股就做控制,避免追高和被市场过热情绪所引导。最后呈现出来的产品回撤,我们更多的认为一种结果,而不是初衷”。

展望2024,聆听冠军基金经理细数投资机会

金融界:您觉得2024年我们更需要关注科技领域的哪些机会?

陈颖:我认为明年大家需要更加关注AI终端以及内嵌在音箱、扫地机器人、冰箱、电视等设备上的AI功能。这些设备将具备与人们进行简单对话和指令交互的能力。我有一个大胆的预测,由于目前算力网络模型遇到了挑战,2024年的应用可能会在边缘端或终端上进行一些创新。

金融界:AI行业中,您认为哪类公司会走的更远,更具有投资价值?

陈颖:在现阶段,我们谈论的AI应用类公司正处于从0到1。在这个阶段,公司或大概率不会产生利润,至少与AI相关的业务不会产生利润,这是基于常识和认知的判断。

许多互联网巨头在发展初期也经历了多年的亏损,这是一个普遍现象。在考虑参与这类公司时,不能仅仅关注短期利润。更重要的是,要看公司拥有哪些资源,这些资源对于AI成功应用的可能性有多大,比如用户数据、模型质量、管理层投入等。此外,还需要考虑公司能够与哪些客户进行结合。从0到1的发展阶段可能不会产生业绩,但从1到N的发展阶段,即扩大规模和实现商业化的过程中,大概率可能会出业绩。回顾移动互联网的发展历程,许多公司也是经过几年的烧钱和抢占用户后,才找到了商业模式并完成了闭环。

AI的发展方向与移动互联网类似,但具体细节和关注点可能有所不同。AI更侧重于提高人类的工作效率和生产效率,而不是仅仅在生活娱乐方面寻找用户数。因此,在投资AI应用类公司时,我们需要综合考虑公司的资源、商业模式和市场前景。同时,我们也需要保持警惕,避免盲目跟风和过度炒作。

金融界:您对半导体这个赛道怎么看?机器人去年也是成长领域话题度非常高的细分的赛道,您今年会不会有一些布局?

陈颖:就这两者而言,我更关注半导体,我觉得疫情对半导体国产化是一个很好的拉动。当供应链出现问题时,很多成熟中下游或会给国内半导体公司一个机会去尝试,这为国内的半导体公司提供了进入供应链体系的机会。一旦进入这个体系,其产品得到验证后,这一过程就可能会不可逆的体现在产业链中了。所以我觉得国内半导体产业链整体可能还是有机会的。

至于机器人,坦白说,我没有过多参与这一板块的投资。我认为人形机器人的应用场景目前来看并不清晰,更多的是受到事件驱动的影响。

金融界:您怎么看智能汽车的投资逻辑?

陈颖:我们在2023年中报和三季报中都明确表示,关注2023下半年汽车和智能驾驶领域的发展。早在2017年,我们就提出了一个观点,智能汽车将会像智能手机取代传统手机一样,取代传统车。当然,这是一个愿景,需要看汽车的电子化率。我们认为,汽车整体的电子化率从五六十年代到现在有了翻天覆地的变化,而智能化不仅体现在能否实现完全自动驾驶,还体现在屏幕智能化、液压控制等方面。

就智能化而言,我们可能永远都不能一步进入无人驾驶的阶段,这是我们对汽车智能化的一个认知。单纯观察智能驾舱的话,产业处于稳健发展阶段,比如自动泊车一些辅助的L2或者L3、定速巡航、电子刹车等。近期智能座舱的发展会更快一些,如抬头显、驾驶员状态监控等等。其实十年前,一些汽车品牌上也会有类似的功能,但是会无比难用,因为它们相对是站在一种偏工程化的角度去实现特定的功能,但并不智能。

之前在广州车展上(2023年11月17日至26日),我们观察到国内各个品牌的汽车中,微电机的使用越来越广泛,例如门把手、车窗感应器、车灯、座位感应器和后门感应器等,我们认为这些都是智能化的部分。未来,汽车中使用的互联网和IT产品会越来越多,特别是会有更多的零部件逐渐电子化,包括电子手刹、电子转向等。

虽然无人驾驶的实现会是一个漫长的过程,但汽车智能化程度的提高是一个不可逆的趋势。我们判断,接下来智能化汽车属性可能会越来越像消费电子。最近已经可以看到,今年购买的车与三年前购买的车在功能上已经有很大的差异。以前一辆车可能开8到10年,但现在很多人可能每两到三年就需要换一辆车,因为新功能不断涌现。这将会引发一种换车热潮,就像20年前传统手机被更新换代一样。这是我们对智能汽车的看法。

24小时热点

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56