金色百科 | 采用现金创建的方式推出现货比特币ETF的真正影响是什么?

作者:David Weisberger,Bitcoin Magazine;编译:松雪,金色财经

SEC一直很忙,与12月份所有具有有效申请的现货比特币ETF的潜在发行方进行了会面。这些会议导致这些发行方普遍采用现金创建的方法,而不是其他ETF通常采用的“实物”转移。对于这一变化,有很多言之凿凿,从荒谬到认真都有。然而,总的来说,这对投资者的影响将是微不足道的,对发行方来说相对重要,而且总体上对SEC的形象有损。

为了提供背景知识,重要的是要描述交易所交易基金(ETF)的基本结构。ETF发行方都与一组具有能力以预定数量的基金资产(股票、债券、大宗商品等)或预定金额的现金或两者的组合,以固定数量的ETF股份进行交换的授权参与者(APs)进行合作,费用预先确定。在这种情况下,如果允许“实物”创造,一个相当典型的创造单元将是以100个比特币换取10万ETF股份。然而,采用现金创造的情况下,发行方将被要求以比特币价格变化的实时现金金额来获取,在这个例子中为100个比特币。 (他们还必须实时发布100,000 ETF股份可以兑换的现金金额。)随后,发行方有责任购买这100个比特币,以使基金符合其契约,或在赎回的情况下出售这100个比特币。

这种机制适用于所有交易所交易基金,正如可以看出的那样,这意味着声称现金创建意味着基金不会被100%的比特币持有支持的说法是错误的。在创建后,可能存在一个非常短的延迟,发行方尚未购买所需的比特币,但延迟越长,发行方承担的风险就越大。如果他们需要支付比报价价格更高的价格,基金将具有负的现金余额,这将降低基金的净资产值。这当然会影响其表现,考虑到有多少发行方在竞争,这可能会损害发行方增加资产的能力。另一方面,如果发行方能够以低于AP存款的现金购买比特币,那么基金将具有正的现金余额,这可能会提高基金的表现。

因此,可以推测,发行方将有动机将现金价格报价得高于比特币的实际交易价格(出于同样的原因,赎回价格较低)。问题在于,现金金额之间的差额越大,AP在市场上买卖ETF份额时可能会报价的差额越大。大多数ETF的交易差价非常小,但这种机制很可能意味着一些比特币ETF可能比其他ETF的差价大,总体上差价可能比它们使用“实物”创造时更大。

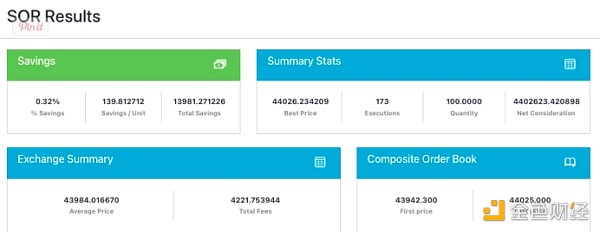

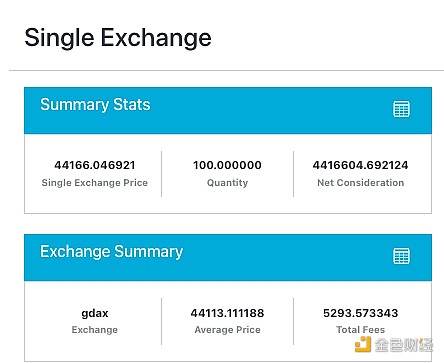

因此,发行方必须在报价现金金额之间维持较小差价的目标与以该报价金额或更优价格进行交易的能力之间进行平衡。然而,要实现这一目标,需要使用先进的技术。以在Coinbase上的流动性为基础的100比特币的报价与使用在美国受监管的4个交易所(Coinbase、Kraken、Bitstamp和Paxos)的策略之间的差异可以作为一个例子。此示例使用了CoinRoutes Cost Calculator(通过API提供),该计算器显示了基于内存中保存的完整订单簿数据的单个交易所或任何自定义交易所群组的交易成本。

在此示例中,我们看到仅在Coinbase上的总购买价格将为4,416,604.69美元,而在这4个交易所上购买的价格将为4,402,623.42美元,即贵了13,981.27美元。这相当于在此示例中购买相同的100,000股要多支出0.32%。此示例还显示了发行方面临的技术障碍,因为计算需要遍历206个单独的市场/价格水平组合。与比特币的碎片化程度较大,因此大多数传统金融系统无需查看超出少数价格水平。

值得注意的是,主要的发行方不太可能选择在单一交易所上交易,但有可能有些人会这样做,或选择与将向其收取额外点差的做市商进行场外交易。一些人可能选择使用算法交易提供商,例如CoinRoutes或我们的竞争对手,这些提供商能够以低于平均报价点差的价格进行交易。无论他们选择什么,我们都不希望所有的发行方都采取相同的方式,这意味着在发行方之间的定价和成本可能存在相当大的差异。

那些拥有先进交易技术的人将能够提供更紧密的点差和更优越的性能。

因此,考虑到发行方将要承受的所有困难,为什么SEC有效地强制使用现金创建/赎回呢?不幸的是,答案很简单:AP(Authorized Participants,授权参与者),按规定是由SEC和FINRA等SRO监管的券商。然而,到目前为止,SEC尚未批准受监管的券商直接交易现货比特币,而如果该过程是“实物交割”,他们就需要这样做。这个解释比我听到的各种无需重复的阴谋论要简单得多。

总的来说,现货ETF对比特币行业将是一大步,但细节才是最重要的。投资者应该研究每个发行方选择引述和交易创建和赎回过程的机制,以预测哪个可能表现最佳。还有其他方面的担忧,包括托管流程和费用,但忽视他们计划如何交易可能是一个代价高昂的决定。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56