现在的Unity并不安全

在经历了58.2%的涨幅后,有外国分析师认为,Unity的安全边际太小了。他的逻辑是什么呢?

作者:Juxtaposed Ideas

自2023年10月底以来,Unity经历了58.2%的涨幅。虽然作者对其长期前景仍然持乐观态度,但现在存在极小的安全边际,股票交易远高于其公平价值,并且提前实现了其长期上行潜力的大部分。

尽管安全边际小,但Unity的逆转仍有可能发生

目前,Unity在其23年第三季度财报电话会议上公布了优于预期的业绩,营收为5.4421亿美元(环比增长2% /同比增长68.5%),调整后的EBITDA为1.397亿美元(环比增长32.6% /同比增长520.18%),超过了此前预估的9500万美元的中间值。

营收下降的部分原因是Grow Solution销售额下降了3.5531亿美元(与ironSource合并后的季度增长4.3% /年增长165.7%),“其在以色列的增长解决方案业务很大一部分受到持续的地缘政治不稳定和军事化的不利影响。”

与此同时,Unity报告称,受影响的Create Solutions收入为1.889亿美元(环比下降2.1% /基本持平于去年同期),原因是在2023年9月12日改变新定价模式后,抵制活动导致新合同签订和续约放缓。

尽管如此,作者预计其收入在短期内不会大幅下降,因为该公司在未来五年内仍将有5.661亿美元的剩余履约项目(环比下降9.2%/同比下降2.5%)。

目前,Unity的利润增长主要归功于公司毛利率的增长,达到72.2%(环比增长1.4%/同比增长6.9%),以及运营成本的环比优化,达到5.2026亿美元(环比下降4.3% /同比增长15.4%),这意味着其运营规模正在不断扩大。

一方面,Unity管理层能够优化的成本是存在上限的,因为23年四季度是否能够带来正常的合同签订/续签还有待观察。

如果说有什么不同的话,那就是早期的迹象让人有些担忧,因为Godot(Unity的直接竞争对手)在过去三个月的每月开发基金翻了一番。

最重要的是,读者必须注意到其每月贡献会员数量大幅增加了1000多名,同时增加了7个赞助商,这表明对Godot开源游戏开发平台的支持正在加速。

这是继《Terraria》的游戏开发者/发行商Re-Logic于2023年9月20日一次性捐赠的10万美元,以及每月1000美元的赞助之后。

这归因于“曾经领先且用户友好的游戏引擎被负面影响游戏产业的黑暗势力所取代。”

这些事态发展表明,尽管新一届Unity管理层尽了最大努力,但修复这些破裂的关系可能确实极其难以修复。

另一方面,虽然我们还不知道这些离开的游戏开发者是否会相信更新后的收费计划,但新的Unity管理层确实非常致力于扭转局面。

这可以从重新建立竞争优势、重新吸引开发人员的努力中观察到,同时优化运营成本(将在下面进一步讨论),这可能最终有助于其长期的营收和利润表现。

Unity的游戏引擎仍然是该行业的市场领导者,Godot的产品主要适用于2D游戏,而Unity的游戏引擎则同时面向2D和3D游戏。

此外,Unity的直观用户界面和广泛的本地支持功能/资源商店已被证明对电子游戏开发者和设计师都非常有用。

因此,尽管Godot在Unity最近的困境中收到了巨额捐款,但Unity的游戏引擎产品仍然非常有吸引力,尤其是由于开发PC/主机游戏需要长达五年的时间。

最后,读者们一定不要忘记,苹果的Vision Pro和迪士尼的Metaverse dreams给Unity带来了巨大的推动力,到2030年,这个游戏平台可能会成为不断增长的全球市场规模(高达6266.5亿美元)的主要参与者。

因此,长期以来,Unity继续履行其承诺,重建对游戏行业的信心,随着管理不善的问题成为过去,它的逆转可能会在未来逐渐发生。

Unity本质上是昂贵的

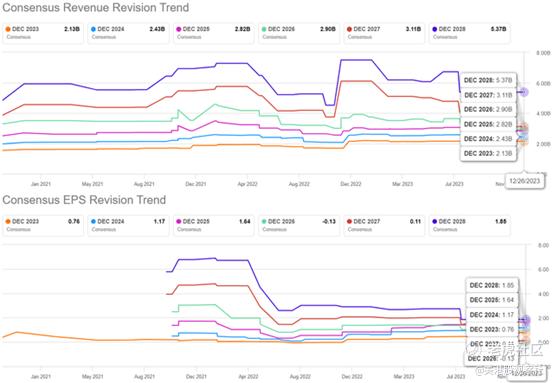

目前,市场普遍适度下调了他们的营收预期,预计到2025财年,Unity的营收年复合增长率将放缓至26.6%,而此前2023年9月的预估为30.4%,2019财年至2022财年的历史营收复合年增长率为36.9%。

然而,尽管管理层积极的成本优化可能会很好地平衡这一点,公司预计到2025财年,每股收益将保持先前预计的74.25%的复合年增长率,但作者认为这些数字并不能保证其前瞻性估值的大幅上升。

Unity的估值

目前,Unity的FWD EV/Sales估值为8.02倍,FWD EV/EBITDA估值为45.35倍,与之前的5.19倍/33.45倍以及行业中位数2.97倍/16.08倍相比,都显得令人瞠目。

尽管管理层致力于成本优化工作,但由于裁员仅影响265个职位,相当于其截至2022年7.7万名员工的3.8%,因此仍有待观察。

虽然没有关于Unity办公室足迹的详细信息,但预计14个办公点的关闭不会大幅减少其营业租赁成本。

该公司报告的年化租赁费用高达4572万美元(环比增长3% /同比增长45.7%),最新季度的经营租赁负债总额高达1.4988亿美元(环比下降7.6% /同比增长43.2%),加权平均剩余租期为5.2年。

由于大多数成本/会计调整可能发生在23年第4季度和24年第1季度,因此在做出任何决定之前,最好观察其即将发布的季度业绩。

Unity的前景如何?

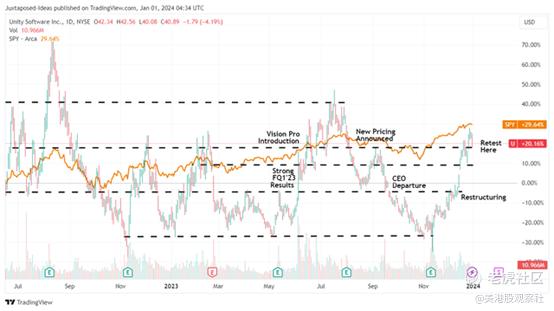

目前,重组消息受到了市场的热烈欢迎,Unity迅速突破了自2023年10月底部以来的50/ 100/ 200日移动均线,进一步得益于通胀降温和美联储在24年第一季度转向的可能性增加所提振的市场情绪。

不幸的是,作者认为该股已经提前发挥了很大的上涨潜力,其交易价格高于28美元的公允价值,这是基于LTM EV/ EBITDA平均值33倍和之前2023财年每股EBITDA预测0.84美元(同比增长400%)。

过去两周,美元也停滞在40美元,在未能突破42美元后,该股似乎开始横盘,可能预示着将温和回调至先前的支撑位37美元。

最后,潜在的获利了结和10.99%的空头组合意味着股票可能会在一段时间内保持波动,并因股市的极端贪婪指数而恶化。

尽管作者对其长期前景持乐观态度,但由于当前水平上的安全边际很小,作者更倾向于保守态度。

$Unity Software Inc.(U)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47