A股2023年收官:沪指全年跌3.7%,创业板指累跌19.41%,北证50指数一枝独秀大涨近15%

金融界12月29日消息 2023年最后一个交易日,A股延续反弹,三大指数集体收涨,其中沪指、深成指日线三连阳。截至收盘,沪指涨0.68%,报2974.93点,深成指涨0.89%,报9524.69点,创业板指涨0.63%,报1891.37点,科创50指数涨0.19%,报852点。沪深两市合计成交额8226.12亿元,北向资金实际净卖出5.66亿元。

2023年A股冲高回落,大盘5月9日一度触及3418.95点。全年来看,沪指累计跌3.7%,深成指累计跌13.54%,创业板指累计跌19.41%;上证50指数跌11.73%,科创50指数跌11.24%;沪深300指数跌11.38%,中证1000指数跌6.28%;北证50指数一枝独秀,上涨14.92%。北向资金全年累计净买入规模达到437.04亿元。

目前A股上市公司数量超过5300家,总市值约87万亿元。2023年内,有313家上市公司在A股完成IPO发行,合计募资3577.63亿元,IPO家数及募资总额相比2022年分别下降24.76%和31.5%。

下面我们从几个维度简单回顾下已经过去的2023年A股,展望2024年。

事件回顾

这一年,我们经历了A股全面注册制正式实施、重磅会议提出“要活跃资本市场”、调降印花税等政策“四箭齐发”、中央汇金增持四大行、中央财政增发1万亿元国债、国家金融监督管理总局揭牌、港交所双柜台交易模式启动、北交所“深改19条”发布、公募基金费率改革落地等一系列对资本市场影响深刻的大事。

同时,ChatGPT“爆红”、北交所大涨、量化交易、退市数量新高、3000点“拉锯战”、阶段性收紧IPO节奏、回购增持潮、强化监管、硅谷银行破产、金帝股份、拼多多市值超越阿里巴巴、浙江国祥、查理·芒格逝世、币安被罚等也引发了广大投资者的热议。

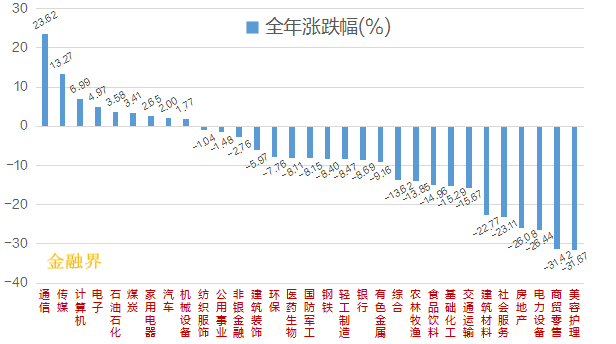

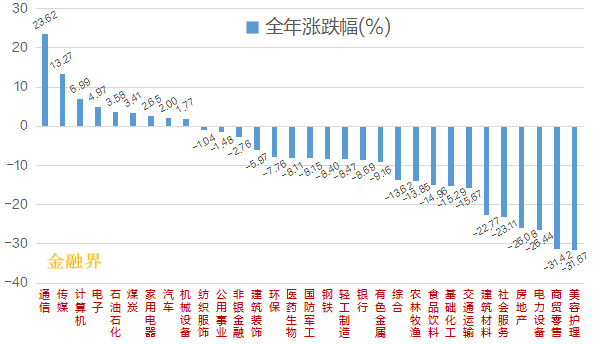

全年行业表现

2023年结构性行情凸显。A股31个申万一级行业中9个全年录得上涨,受益于人工智能的浪潮,TMT方向受到了资金的追捧,其中通信以23.62%的涨幅领跑,传媒则上涨13.27%,计算机板块涨近7%,电子行业则涨近5%。尽管今年国际油价市场“波澜不惊”,但在欧佩克+减产的背景下,A股石油石化板块依旧上涨了逾3%,2022年的“王者”煤炭行业今年屈居行业涨幅第6名,火热的新能源汽车市场之下,汽车行业上涨了约2%。

注:数据截至12月28日收盘

这一年我们还经历了AIGC、ChatGPT、室温超导、人形机器人、MR、龙字辈、减肥药、CPO、中特估、华为概念、PEEK材料、多模态AI、大数据、算力、短剧、MLOPS、光模块、短剧互动游戏、星闪概念、鸿蒙概念、液冷概念、麒麟电池、复合集流体、工业互联网、3D打印、智能驾驶、BC电池、AI芯片、高压快充、数据要素、核污染防治、预制菜概念、券商概念、HBM、光刻机、SPD概念、英伟达、智能座舱、5.5G、国企改革等等概念的炒作。

个股涨跌幅表现

截至12月28日的数据显示,全A约有210只个股全年涨幅超过100%,在剔除了上市未满一年的股票之后,北交所的凯华材料成为2023年涨幅最大的股票,累计上涨567.81%,捷荣技术、圣龙股份、联特科技、高新发展、豪美新材、中航电测、恒邦股份、新诺威涨幅则均超过了300%。*ST柏龙、*ST华仪年内累计跌幅超过80%,*ST左江、*ST麦迪、ST鸿达则超过70%。

2024年策略

万和证券认为,历史经验来看,复苏期、复苏期+过热期,万得全A通常有较大涨幅,2023年万得全A出现下跌,主要原因不仅在于经济复苏缓慢(2012年10月—2013年12月经济复苏同样较弱,但万得全A仍有较好表现);公募基金等新发基金份额大幅下降导致的入市资金不足,叠加海外流动性持续收紧导致北向资金外流(2023年8月—2023年12月,北向资金净流出2000亿元左右),多重不利因素共同作用导致2023年A股下行。展望2024年,在当前A股市场估值历史低位情况下,一方面,伴随经济持续复苏A股盈利正步入上行周期,投资者信心预计将逐渐恢复,新增入市资金规模预计将不断加大;另一方面,预计美联储加息政策将在2024年中附近转向,届时北向资金或将重拾往昔流入趋势。多方积极因素叠加,将为2024年A股筑底回升注入动力。

2024年A股市场是否具备风格转换条件?银河证券指出,大小盘风格更多与资金面有关,在存量博弈阶段,小盘相对占优,在增量资金加速入场阶段,大盘占优可能性更大。预判2024年总体上小盘股相对占优,但下半年美国货币政策迎来拐点,外资净流出幅度有望收窄,大盘股局部占优可能性逐渐增大。在经济上行周期,成长占优的可能性更大;在经济下行周期,价值股具有较强的防御性,总体风格占优。当中美利差收窄时,成长股估值对分母端利率水平更敏感。同时,M1、M2剪刀差改善,市场风险偏好高时,成长占优可能性相对较高。综合判断,2024年上半年,成长价值风格相对均衡,但随着海外货币政策转向,下半年,成长股占优可能性逐步上升。

机会方面,华安证券认为成长科技主线引领全年,消费类有望在经济企稳后占优。在经济尚未有显著起色之前,成长风格整体占优,电子、通信等行业是优选。伴随地产企稳,服务类消费显著向上,经济修复步伐进一步夯实后,消费风格有望逐渐占优。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56