【一周科技动态】降息周期下的大科技前景(二)

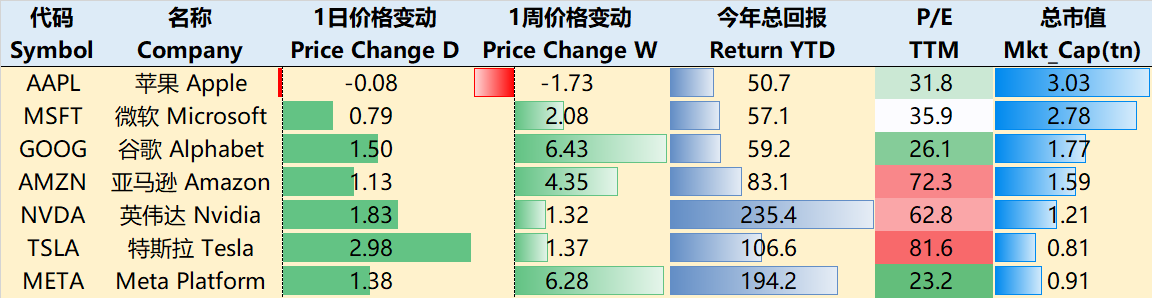

一周大科技表现

2023年倒数第二周,大盘依然在创新高的路上,而大科技公司互相接力助推大盘新高。Meta和Amazon本周创下年内新高。

至12月21日收盘,过去一周大科技公司表现,涨幅最大的是 $谷歌A(GOOGL)$ $谷歌(GOOG)$ +6.43%, $Meta Platforms(META)$ +6.28%,AAPL+1.98%,AMZN+0.37%,MSFT-1.35,GOOG-3.64%。

一周大科技见闻

苹果将在美国直营店停销最新版Apple Watch,公司正在探索一个“营救行动”,以便拯救规模为170亿美元的Watch;

苹果在中国全速生产Vision Pro,计划明年2月上市,IDC预计2024年AR/VR头显出货量将同比增长46.4%,主要驱动是Meta的Quest 3、苹果的Vision Pro;

The Information爆料,谷歌计划大范围重组广告销售部门;

英特尔发布Gaudi 3处理器,称性能超过英伟达的H100。

一周核心观点

大科技公司是2023年重要指数涨幅的主要贡献,那么进入一致性“转向”的2024年降息周期,大科技公司是否还前景如虹?

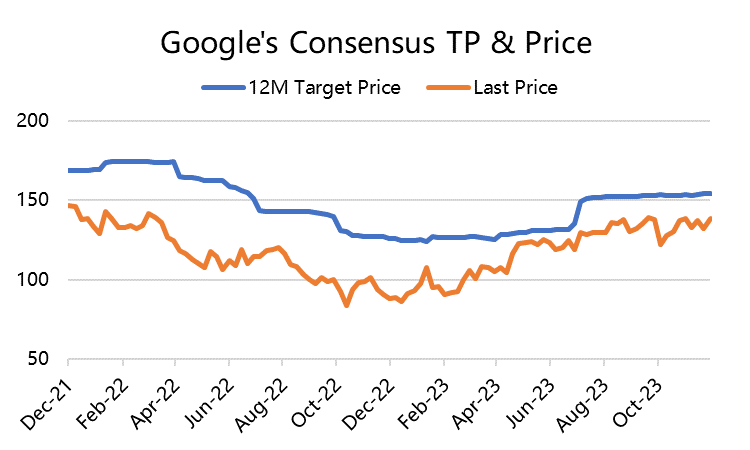

谷歌

Bloomberg一致预期:2024年的收入为3422.49亿美元,同比增幅为11.96%;EBIT利润增幅16.76%,利润率28.90%,都是新高。

目标价预期为154.31美元,相对现价140.42有9.96%的溢价,若不是Q3财报后大跌9%,恐怕也创下年内新高。

谷歌主要收入来源是广告,在2023年上半年高通胀下看衰经济的情况下被极大的低估,以致于财报公布后屡超预期。谷歌广告收入的强势,除了宏观经济的“软着陆”之外,仍有几个关键:

1、YouTube地位不可撼动,且在Tik Tok和Reels的短视频竞争下也强力地退出了Shorts成功应对;

2、Chrome浏览器并没有因ChatGPT的出现而丢失市场份额,反而因AI业务提升广告变现效率;

3、因害怕涨价丢失市场份额的广告主,反而在效率最高的投放渠道内卷,让谷歌获得头部效应优势。

2024年通胀下行,若经济实现软着陆,则广告业务有望进一步复苏。虽然谷歌的高基数可能会限制增速,但是可能开启的广告部门大重组有望进一步提升利润率。

此外,投资者更期待AI业务的进展,推出Gemini大模型之后,有望进一步推广至非自身系统内,其云服务的竞争力也有望提升。与微软、亚马逊在云业务上的增速可能是投资者考量“谁家AI更有前景”的重要指标。

目前市盈率为25.66倍,未来两年平均预期的对应远期市盈率为19.6倍。

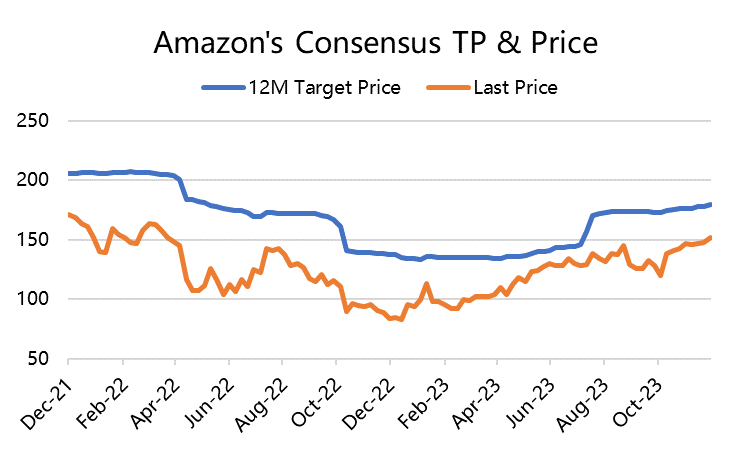

亚马逊

Bloomberg一致预期:2024年的收入为6368.93亿美元,同比增幅为11.03%;EBIT利润增幅44.29%,利润率上升至7.15%,都是新高。

目标价预期为179.69美元,与当前的美元有一定空间。

度过通胀的一年,零售业务有望在2024年继续获得恢复,不过眼下两大问题让亚马逊的电商业务面临挑战:

1、来自Temu、Tik Tok Shop等低价电商的市场份额挑战;

2、美国居民在COVID-19期间累积起来的超额储蓄可能会用尽。

当然,亚马逊的物流体系可能成为它最重要的竞争力。而另一方面,AWS以最大市场份额的体量,也实现了增速的稳定,并在接下来的AI应用方面更有建树。此外,广告业务这几个季度展现出来的增量也会极大程度上增厚其利润。

市场预期2025年的利润预期为33倍,相对于目前的估值也更为合理,前提是利润正常化。

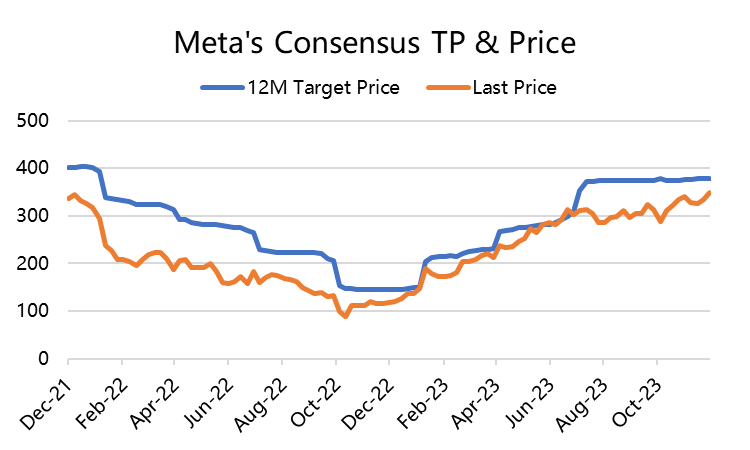

META

Bloomberg一致预期:2024年的收入为1512.2亿美元,同比增幅为14.8%;EBIT利润增幅23.53%,利润率上升至36.11%,都是新高。EPS为17.52,增幅为21.83%

目标价预期为379.24美元,与当前的365.93美元有一定空间。

Meta的社交媒体矩阵已然无可撼动,2023年面对Tik Tok的强势竞争,自家短视频Reels发展迅猛。相比直播带货,在美国社交媒体还是更注重广告效率,因此也与谷歌一样,上半年因为广告业务被低估的部分得到了修复。

2024年在软着陆的预期下, 广告业务前景仍然向好。另外其Threads的增长虽然缓慢,但积少成多,也有可能成为X(原Twitter)用户溢出后的另一阵地,进一步增加公司的广告收入。

头显依然是而,想当初的“元宇宙”噱头,被投资者诟病的主要原因是难以短期内实现,如今连发起人Meta也不太强调,只是不断地进行产品的更迭。2024年的Quest 3虽然要直面苹果Vision Pro的竞争,却也有可能因为行业再次曝光而获得整体增量。

Meta最大的优势是资产质量过硬,其现金储备和强大的现金流足以支撑其估值不断“慢牛”。2024年市场预期的EPS来算左右,Meta大约19倍的市盈率交易。如果其未来几年EPS增长保持在15-20%或更高的双位数,则有可能支撑其股价突破500美元。

"TANMAM"的投资策略

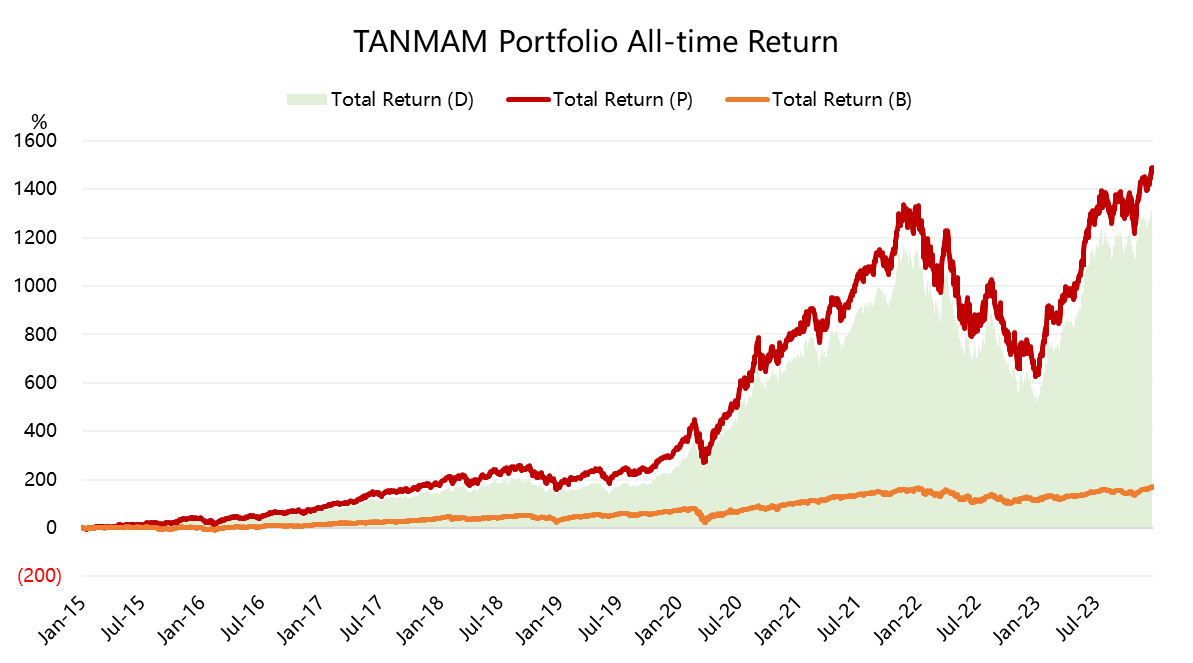

我们将这权重最大的7家公司合成一个投资组合,称之为“TANMAM”组合。至年末,大科技组合的超额回报再创新高。

以等权重、每季度重新调整权重的方式对这个组合进行回测,那么从2015年以来表现是远超标普500的,总回报达到了1489.9%,率先创下了历史性高,同期 $标普500ETF(SPY)$ 回报170.51%,创下年内新高。

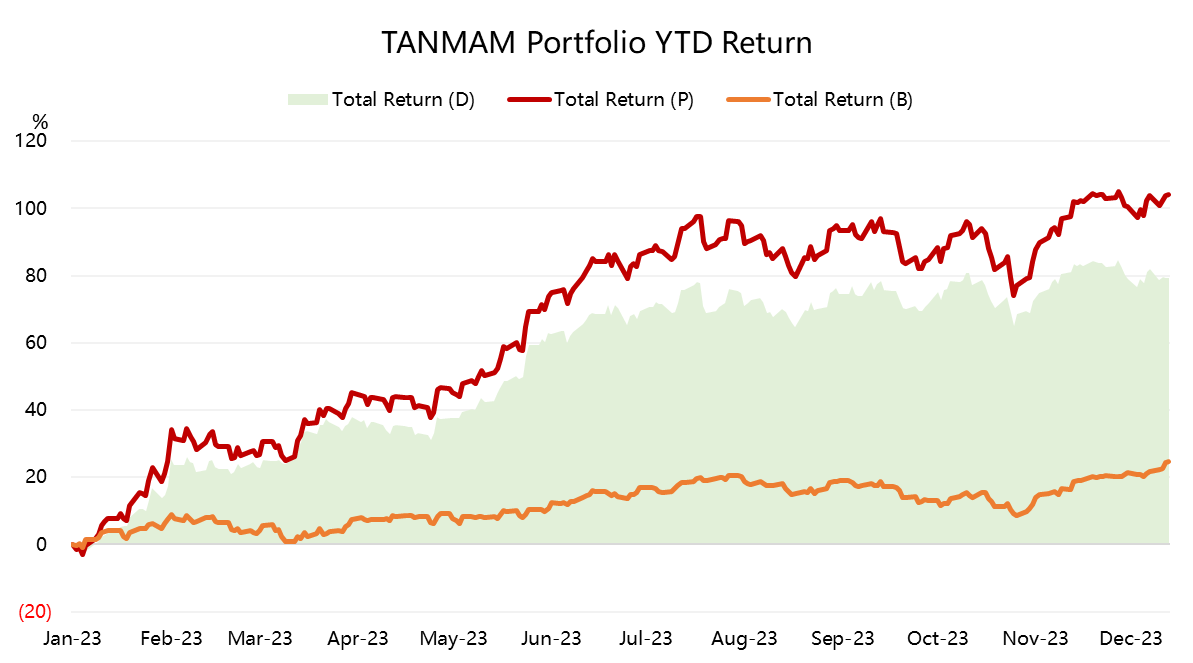

今年以来的回报在110%%,高于SPY的25.5%。夏普比率为4.4,同期SPY为1.7.

本周组合回报为2.9%,SPY回报为0.6%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47