跌麻了的白酒,会是机会吗?

最近市场对于白酒讨论的话题也颇多。

今天的文章我们主要和大家分享一篇招商证券对于白酒的系列观点,内容大致上是借鉴了全球烈酒的发展经验,来试图理解中国高端白酒的长期发展趋势。

结论主要有两点:1.高端酒品的升级趋势从未失去;2.高端烈酒具备跑赢经济增长,穿越周期的能力等等。主要观点其实和我们差不多,但研报中不少对比数据还是值得一看的。

以下正文:

一、高端酒品升级趋势长期持续

招商证券认为,虽然全球各主要经济体所处阶段不同,饮酒品类也有差异,但过去的20-30年间,烈酒品类中高端化的趋势是雷同的,烈酒价格从中长期来看持续向上。

这里招商举了几个例子:

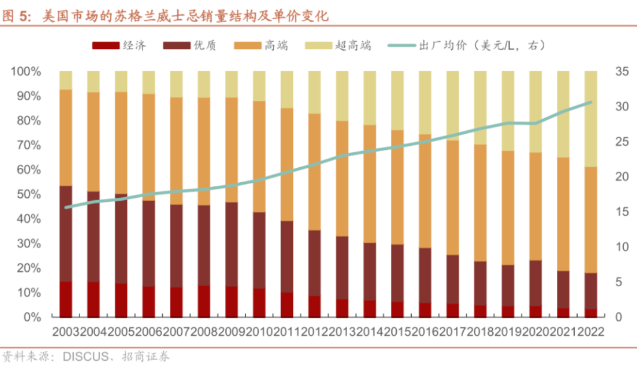

·美国:21世纪以来美国各烈酒品类均呈现着明显的价格带提升趋势,高端和超高端品类的销量增速明显快于整体。2003-2022年美国各烈酒品类中,高端和超高端合计销量CAGR达6.2%,远高于整体的2.6%,推动其占比从22%翻倍提升至43%。

其中单价更高的品类,价格贡献更明显。例如苏格兰威士忌作为平均单价最高的烈酒品类,在这段时间虽然销量变化仅提升5%,但销售额大幅提升106%,其中超高端品类销售额增长超过10倍。

·欧洲:作为成熟消费市场,欧洲整体饮酒量远高于其他地区,虽然消费量存在波动甚至下滑的表现,但价格提升逻辑始终持续。

2000-2019年欧洲整体烈酒销量下滑3%,但受益于价格带提升及结构升级,烈酒销售金额却逆势上涨49.2%。

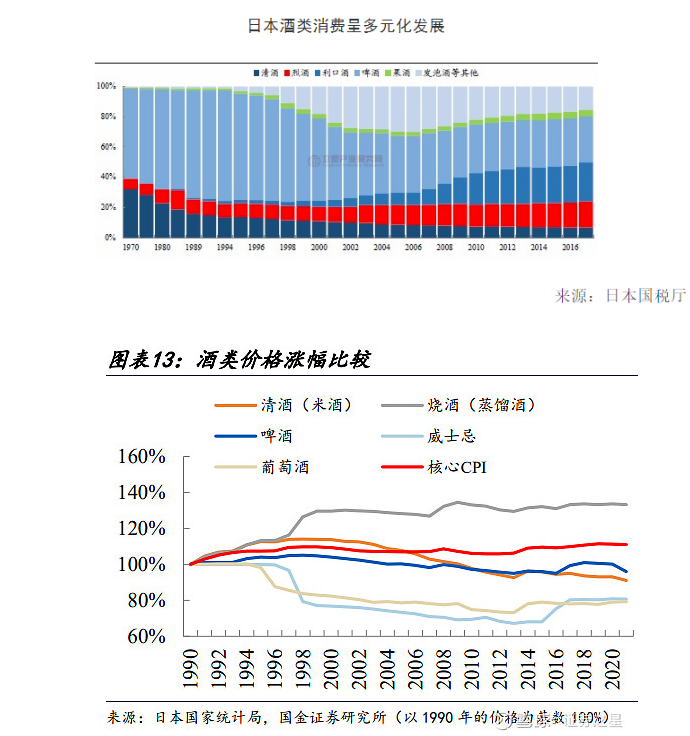

·日本:清酒消费量虽下滑阶段,但结构升级仍在进行。从数据来看,1998年以来清酒总量下滑65%,主要系其中品质最低的一般酒(允许添加糖和香精)下滑导致。

而较高品质的“特定名称清酒”(不允许添加糖和香精)下滑幅度较少,占比从1998年26%提升至2022年的35%。依旧呈现一种量减价增状态。

这里补充几点:复盘长期的趋势上来看,日本清酒亦受到了度数和价格性价比更高的烧酒的销量增长带来的压力(高端增长还行)。而烧酒(日本的偏低端的酒)复盘来看,也倒也能呈现一种后来居上,量增价增的状态。

由此可见,在过去的20-30年维度下,美日欧等国家和地区烈酒总体表现出持续结构升级和价格提升趋势。纵观中国白酒市场,虽然总量持续下滑,但高端化的进程延续具有长期确定性。

二、宏观还是会短期的影响酒企

虽然高端酒品长期的具有较强的增长逻辑和确定性,但受制于宏观的时候,短期困境或也在所难免。

例如70年代日本经济从高速增长期开始换挡,清酒量增亦同步触顶,进入下行期:

1971年至1973年,受日元升值和石油危机的影响,日本多个行业开始采取“减量经营”,控制资产增加幅度、加大负债方面的财务力度的措施,企业收缩性行为通过就业等通道影响到个人收入,进而影响消费。

此外,1973年日本CPI为16.1%,较上年的5.2%出现大幅增长,通胀亦对人均可支配收入产生了影响。到1985年,全日本清酒消费量较十年前下降 20%。

除此之外,受石油危机影响,1980年代后全球威士忌进入低谷期,加之国内政策调整(税收加大,取消划分高低威士忌等级等),日本国内蒸馏厂几乎全部停产,产能大幅下滑,90年代日本经济泡沫的破裂更是雪上加霜。在这一阶段,以三得利、NIKKA等为代表的几家厂商也迫不得已减少生产。日本高端威士忌失去了在礼品和高端饮用市场的需求,销量逐渐走低。直到近些年情况才有所好转。

(日本经济行情不好的时代,酒品价格带是高端威士忌的价格>清酒>烧酒,结果反倒是低端量价齐升了,也所谓消费降级了?)

三、高端烈酒具备穿越周期能力

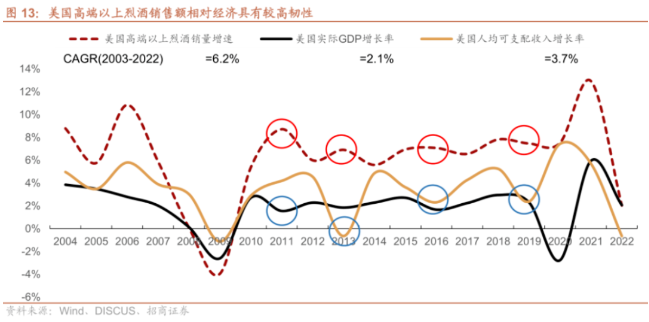

这里招商证券整理的是美国高端烈酒销售额数据,提到:

·2003-2022年美国市场高端以上烈酒的销量CAGR为6.2%,同期实际GDP和人均可支配收入CAGR为2.1%/3.7%,明显跑赢。

·除09年由经济危机造成的经济大衰退和22年美联储大幅加息造成较大的影响外,在11年、13年、16年19年等GDP或人均可支配收入降速的时期,高端以上烈酒销量增速并未呈现相同变化,反而呈现逆势加速,整体保持了较好的韧性。

三、消费者为什么愿意支付溢价

招商证券认为,消费者之所以愿意持续为高端酒品买单,是因为酒品的“稀缺性”:

高端烈酒都在产品上越来越明显的打造并宣传其“稀缺性”属性,塑造独特的产品形象和消费体验。烈酒的稀缺性、一定程度的不可复制性,是导致其成为高端品的先决条件。

例如:白兰地、龙舌兰,是使用特定产区+稀少原料概念,形成区分度;而相对“单一”麦芽威士忌,则是通过强调“单一酒厂”、“年份”、“桶陈”等共同稀缺概念体现品牌价值;日本高端清酒,则是精益求精的代表,以生产工艺稀缺性造就品质壁垒。

我们在深度解读资本玩法:白酒大涨,这车还能上吗?一文中曾提到,投资中国高端白酒,必须意识到这是中国文化加持下的独特产物。下面这段话大家可以感受一下:

“您这喝的是什么酒?”

“我喝的是1935遵义会议时期获奖的那口老窖池做的酒”

“我喝的是明朝万历年间的老窖池做的老酒”

这哪喝的是酒?分明喝的就是“忆往昔一同经历的红色岁月”“忆中国上下五千年内天朝古国成就”。因此,中国高端白酒喝的是文化,其基因和中国传统文化相辅相成,本质和古董相当,喝的就是“稀缺性”。普通白酒绝对不可等同于高端白酒,没那底蕴风味。

事实上,中国白酒行业2016年的产销量就触顶下行,但行业集中度却持续在向头部龙头集中。

四、海外经验对中国酒市场启示

招商证券总结认为,复盘海外经验,对中国烈酒市场可以得出以下启示:

1.超高端可类比奢侈品路径,受稀缺性和渗透率双重影响:

高端消费品尤其是奢侈品,发展持续性受稀缺性和渗透率双重影响。一方面稀缺性属性越高,越能保持稳定的增长和价格扩张;另一方面非饱和渗透率下体现强韧性,97-06年日本年均家庭可支配收入下滑11%,包和皮革奢侈品销售额却上涨18%。

因此产品持续处于低渗透率、高稀缺度(如茅台等高端白酒、年份概念老酒),是保持高竞争力、持续成长的要义。

2.中低端自饮价增趋势确定,量的维度重点把握“人货场”变化:

纯自饮场景社交属性偏弱,品质带动下产品升级是主线。量的维度借鉴海外,品牌发展重点是抓住新兴扩张的消费人群(人)、推广差异化/性价比产品(货)、持续的饮酒场景打造(场)。

PS:这类酒企天生命不好,后期努力来弥补,还得随时面临着竞争者的威胁,后续得持续关注经营效率情况。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56