CPT Markets:全球瞭望,迎接新时代! 逆风干预,2024美股审慎乐观!

回顾2023年全球经济格局,当欧盟、中国等国家陷入景气低迷时,全球经济的主要推动力「美国」再次成为焦点。美国经济于第1季度实现了2%稳健增长,并于第2季度更进一步提升至2.4%,而第3季度更是取得了惊人的5.2%成长率,展现出卓越且强大的经济活力,进一步彰显了美国在全球经济中的领导地位。CPT Markets分析师提醒读者必须了解「2023年美国经济背景充满挑战」,包括通胀高涨、美联储实施既快速又高压的强劲加息政策、三家银行倒闭、政府治理陷入混乱局面,但在如此窘困的逆境中,良好的失业数据、资本的大幅增长以及股市的狂涨表现,足以证明美国经济充满韧性。尽管如此,仍有不少华尔街顶尖策略分析师对于明年美股看法存在分歧,甚至有部分专业人士乐观看待美国将有机率迎来「金发经济」,即经济增长适中,通胀和利率维持在较低水平,是投资市场中最舒适的阶段。

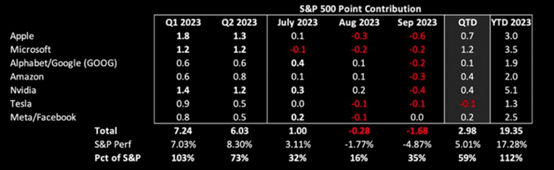

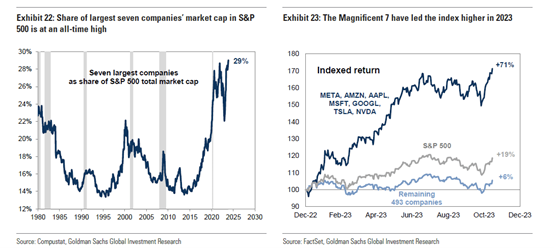

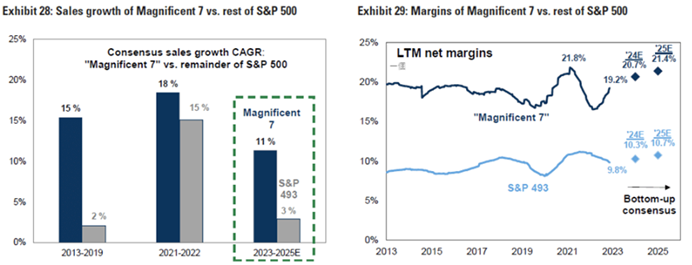

投资人对于今年的市场行情肯定有个疑问,即「为什么在标准普尔500指数多头上攻时,我们的投资组合却未获得相应的回报」。实际上,正是因为今年市场大部分的收益都来自「七大巨头」,而这明显与其他493支股票的表现形成了显著的差距。

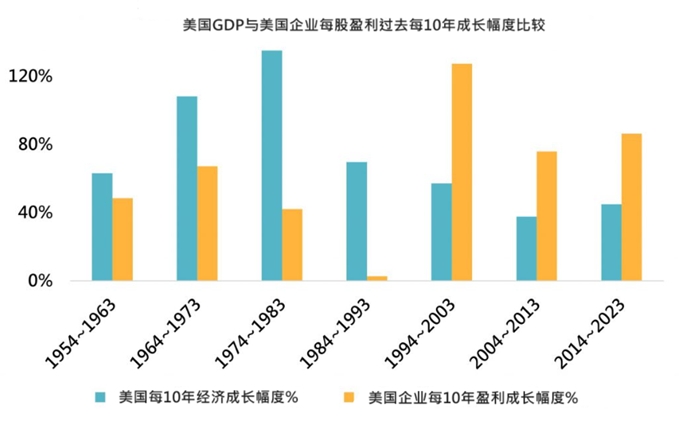

整体而言,美国经济于2023整年表现稳健,但若我们将观察时间轴延伸,可以发现相较于过去其增速早已有所放缓,但有趣的是,尽管南美洲、东南亚等地经济增长率相对较高,但其股市表现却相对较为低迷。CPT Markets分析师指出,投资人必须了解股市反映的是企业的盈利情况,当企业获利越丰厚,就能给予股东更多的回报,重点在于,我们所强调的是「获利而非营收」。举个例子,当A公司年营收达到6兆,但实际获利仅为1400亿,这明显显示公司实际赚取的钱与营收之间存在相当大的差距。透过这样的例子,我们可以理解到「新兴市场经济的高成长很可能是由于规模经济维持了营收和产出,但未必代表获利能够以同等迅速的速度增长」。

展望2024年,CPT Markets分析师认为,现阶段的各项因素均有利明年金融市场的发展,即股债市均可同步齐扬。整理要点如下:

1. 明年利多汇聚,即美联储加息循环结束,使得利率达到顶峰,整体金融环境倾向乐观,但投资人仍须留意「市场仍潜藏着波动风险」。关注美国通胀虽有所减缓,但这种趋势存在一定的滞后效应,且由于劳动市场的调整速度相对缓慢,再加上结构性因素的牵制,预计通胀降温可能需要相当长的时间。

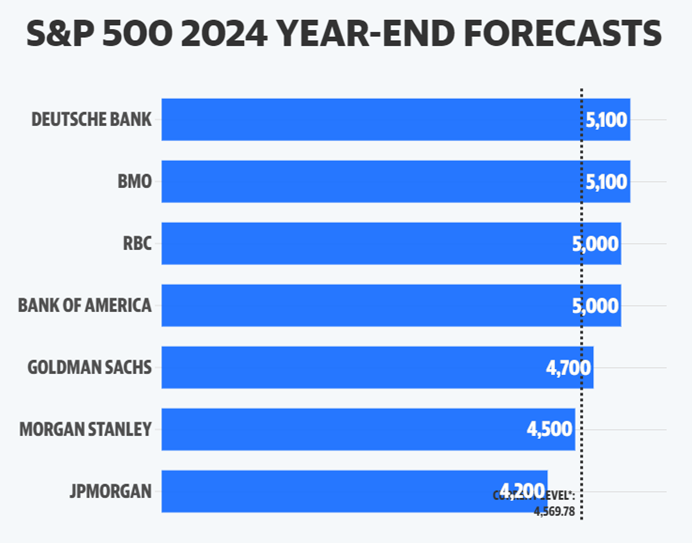

2. 目前在各投资组合中,美股的比重相对较低,且其价值面也不算便宜,但预计明年美国企业EPS可望实现两位数的成长,而随着美联储明年可能实施降息政策,将能为美股提供额外的上涨动能。根据过去历史经验,当美联储停止加息后,成熟国家的股市可望连续上涨12个月,因此投资人不妨可以多加留意美股和日股,明年的行情有极大机率延续良好的多头趋势,同时能协助降低整体投资组合的风险,并参与市场涨幅。

3. 总统大选年的美股趋势往往具有一定的规律性:年初可能走势较疲弱,然后在秋季迎来强劲上涨,选前时涨时跌,选后则可能迎来明显的大涨行情。

4. 少数几家市值庞大的科技股的显著表现成为2023年股市重要特点。2024年,预计他们相对于其他493支股票将展现更快的预期销售增长、更高的利润率、更大的再投资比率及更强劲的资产负债表,不过虽然七巨头可以取得较优异的表现,但与2023年相比,这七巨头再度创造奇迹的机会可能性大幅减低。为此,CPT Markets分析解释,因为投资人对于这些市值巨大科技股的预期已相当高,导致这些股票的风险与回报比例并不是特别吸引人,再加上投资者对于人工智能的热情可能会有所转折,即相比2023年,人工智能对这些公司明年的盈利能力影响较为有限,总体来说,上述这两者都可能对这些市值巨大的科技股构成风险。

整体而言,2024年美股的展望较为乐观,但在具体操作上建议采取较保守的策略。在上半年,投资人可谨慎观察市场,关注全球经济、贸易局势以及通胀压力的变化,而这段期间的保守操作可包括减少高风险资产的比例,保持资金较为流动,并密切关注市场的短期波动。随着下半年的来临,投资人可以根据市场变化和自身风险承受能力进行分批布局。具体而言,可以选择一些具有稳定盈利、强劲资产负债表的「优质」股及拥有良好增长潜力的成长股。同时,可关注美联储的政策动向,特别是利率的变化,因为这可能对市场产生重大影响。另外,投资人亦应特别留意2024年美国总统大选,尤其是在选后可能迎来的大涨行情,为此,投资人可以在相应时机进行适度调整,以更好地参与潜在的利好行情。

CPT Markets风险提示及免责条款 : 以上文章内容仅供参考,不作为未来投资建议。CPT Markets 发布的文章主要根据国际财经数据报告及国际新闻为参考依据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47