美国银行策略师发出警告:美国股市将在2024年第一季度遭受损失

FX168财经报社(北美)讯 周五(12月8日),美国银行策略师Michael Hartnett表示,由于债券上涨将预示着经济增长放缓,美国股市将在2024年第一季度遭受损失。

尽管标准普尔500指数今年上涨了约19%,这位策略师仍保持看跌态度,他表示,收益率下降是本季度股市上涨的主要催化剂之一。然而,进一步跌向3%将意味着经济“硬着陆”。

Michael Hartnett在12月7日的一份报告中写道,“较低的收益率=较高的股票”的说法将转变为“较低的收益率=较低的股票”。

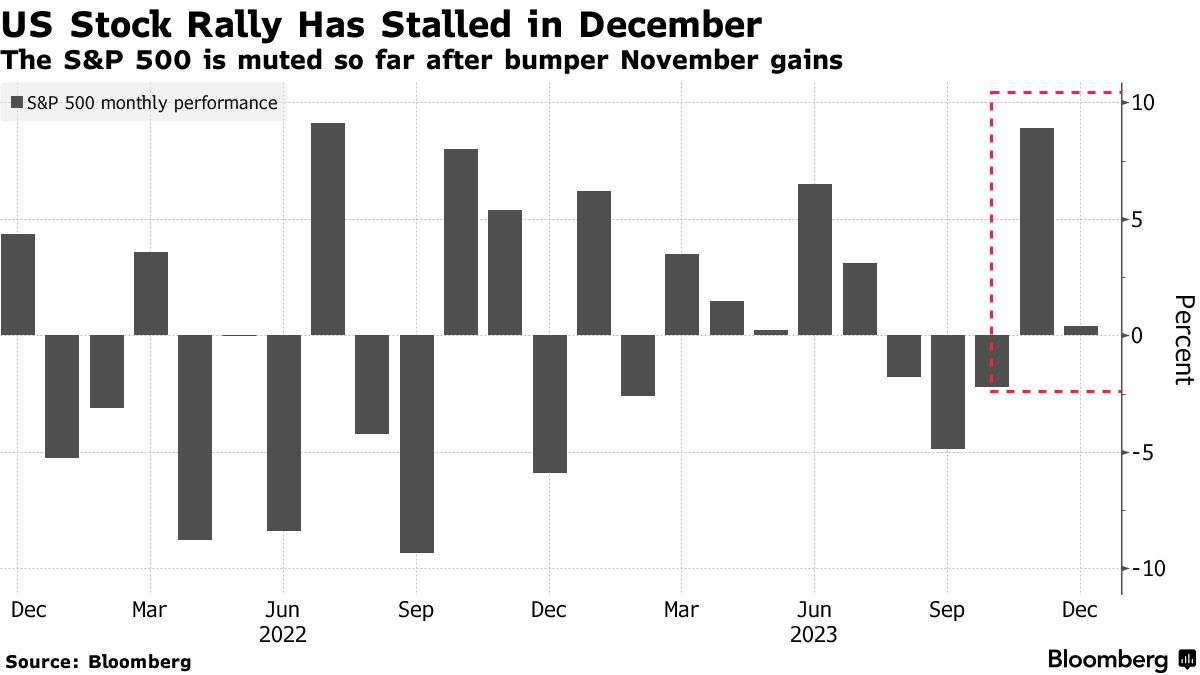

在经历了一个世纪以来最好的11月份涨幅之后,美国股市的涨势在本月几乎陷入停滞,因为投资者正在考虑美联储何时可能开始降息。同时,美国10年期国债收益率在10月底触及5%之后已经回落至约4.2%。

(来源:Bloomberg)

关于利率前景的下一个线索可能来自周五的美国非农就业数据,彭博经济学家此前预计该数据将显示随着经济开始陷入衰退,11月份失业率小幅上升。Michael Hartnett表示,如果就业人数增幅低于10万,这将是硬着陆的另一个信号。

Michael Hartnett补充道,情绪指标也不再支持风险资产进一步上涨。根据美国银行的自定义牛熊信号,在截至12月6日的那一周,该指标从2.7上涨到了3.8,是自2012年2月以来的最大周涨幅。通常,低于2的读数被认为是反向买入信号。

Michael Hartnett的悲观前景与美国银行自己的量化策略师Savita Subramanian的观点形成鲜明对比,后者预计,由于通胀回落和企业效率提高,标普500指数将在明年创下历史新高。德意志银行集团和RBC资本市场的预测师们也预测,该指数将在2024年达到历史新高。摩根士丹利的Michael Wilson,是华尔街最大的悲观派之一,他对市场持更为中性的观点。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56