港股通医药ETF(513200):医药板块大跌,还能继续关注吗?

近日,药明生物下调全年及明后年业绩指引,导致市场对于CXO板块预期整体下修,由于CXO占医药权重较高,导致医药板块整体下挫。然而,CXO的业绩下修对于医药其他细分板块的基本逻辑并未产生影响。同时,医药终端需求具有一定的刚性,绝大多数国内产品类企业的业绩并不受到全球研发和生产产业链的扰动,所以这两天的大跌可能是一种短期悲观情绪的表现。

短期情绪对于医药板块有一定程度影响,但医药的长期需求并未改变,相关产品医药ETF(代码:512010,联接基金A/C:001344/007883)和港股通医药ETF(代码:513200,联接基金A/C:018557/018558)。

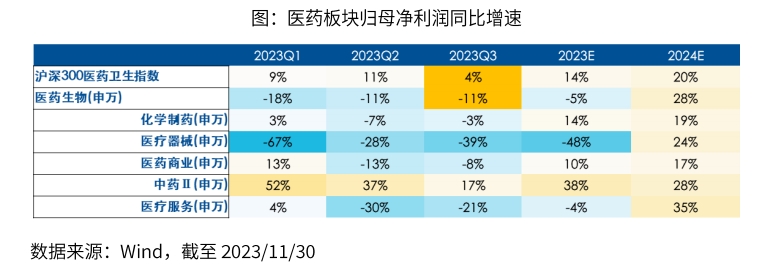

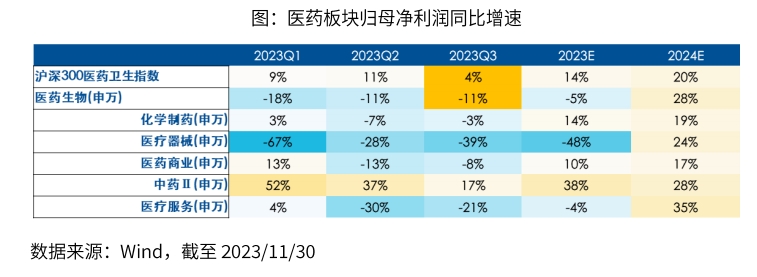

基本面角度:2024年医药板块净利润增速确定性高增

从基本面角度来看,分析师一致预期可以代表资本市场对于板块未来基本面的预期。整体来看,净利润增速确定性高增意味着医药板块可以赚到业绩高增长的收益。同时政策调整对业绩的影响在2023年充分反映,大道至简,“刚需”属性带来医药行业2024年业绩增长的确定性。

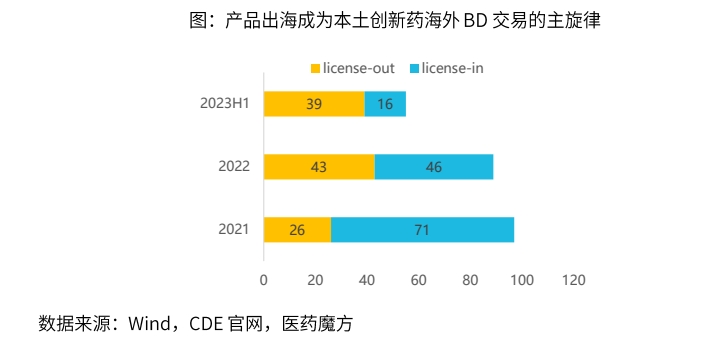

短期业务兑现:研发创新快速跃升、产品出海持续增长

医药行业具有较强的研发和产品驱动属性,过去1-2年国内药企与海外达成合作开发的分子数量多达数十种(22年26种,23年至今22种),相比5-10年前,产品创新程度出现质的飞跃。同时,“License out”是药物出海的方式之一,即对外授权,通过向引入方收取“专利费”。License-out数量已超过License-in,产品出海成为本土创新药海外BD交易的主旋律。License-out交易数量的快速增多背后是中国创新药企竞争力的提升,医药国际化打开更大市场空间。

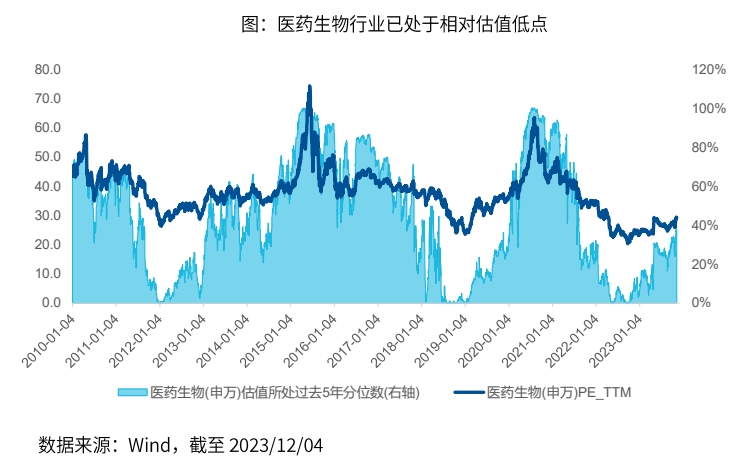

估值维度:指数处于相对低位

医药板块下跌超过2年,指数筑底比较明确,当前指数位置距离2022年9月的低点只有不到10%的涨幅。部分医药核心资产处于历史估值相对低位,同时医药主流商业模式受到外界宏观经济环境扰动较小,意味着终端需求相对稳定、公司盈利能力相对稳定,业绩确定性在行业对比中有较显著的优势。从美债利率逐步趋缓的视角,港股弹性或更高,医药对美债利率回落最为敏感,相关产品港股通医药ETF(代码:513200,联接基金A/C:018557/018558)。

整体而言,从基本面、业务兑现以及估值三个维度出发,在“新需求大单品”的中长期逻辑下,医药板块值得注意,相关产品覆盖A股和港股医药龙头的医药ETF(代码:512010,联接基金A/C:001344/007883)和港股通医药ETF(代码:513200,联接基金A/C:018557/018558)。两只ETF基金分别跟随沪深300医药卫生指数和中证港股通医药卫生综合指数,在目前市场上同类产品中规模和流动性排名均靠前!

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38