下调业绩指引药明生物跌超22%,CXO全线走低,医药ETF(159929)触及半年线后探底回升跌1.25%!

2023年12月4日,医药板块风云再起,港股CXO龙头药明生物早盘暴跌超22%,股价创2020年4月以来新低,药明生物大幅下修了2023年业绩预期,药明生物在官网更新业绩展望,随着新 冠疫 情收入的快速下降,公司整体增长(包括新 冠疫 情高基数)将达不到最初目标。具体而言,主要预期药物开发(D)营收下降18%-20%,生产(M)营收下降15%-18%。由于生物技术融资放缓,我们的行业预计未来两年可能出现个位数增长。

受药明生物下跌拖累,中证医药指数早盘回调超1%,CXO板块全线回调,九洲药业、凯莱英跌超7%,康龙化成跌超6%,药明康德、博腾股份跌超4%,泰格医药、昭衍新药跌超3%,长春高新、百克生物等跌幅居前。

热门ETF方面,医药ETF(159929) 探底回升跌1.25%,盘中一度下穿半年线后拉起,成交额超5500万元,交投活跃,明显放量!

截至时间:2023年12月4日

杠杆资金持续布局医药,医药ETF(159929)最新融资买入额达376万元,最新融资余额达5916万元,均处于近期高位。

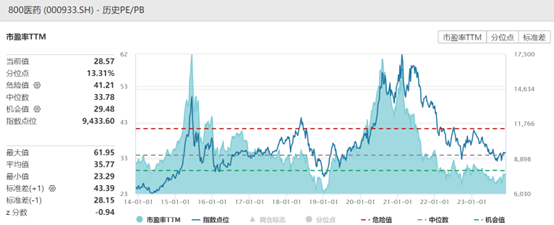

从估值层面来看,医药ETF(159929)跟踪的中证医药卫生指数最新市盈率(PE-TTM)仅28.57倍,处于近10年13.31%的分位,即估值低于近10年86%以上的时间,处于历史低位。

图片来源:Wind,截至2023年12月1日

西南证券在近期CXO研报中仍然看好CXO行业景气度将持续!

行业维度:全球医药研发投入稳健增长,CXO行业景气度或将持续。预计2021-2028年全球医药研发仍将以2.6%的增速稳步增长;2022年起资本市场趋于冷静,1)海外:2022年投融资事件数、总额有所下降,2023年以来全球医疗健康行业融资总额持续回升,2022、2023前三季度投融资总额分别为5609.7亿元(-52.8%)、4483.7亿元(+0.5%),融资事件总数为2970件(-26.2%)、2264件(-2.4%);2)国内:一级市场医疗健康投融资活动强度仍在波动,景气度有望持续修复。2022Q3以来国内一级市场投融资情绪一度略有回暖,2022年、2023前三季度国内医疗健康融资总额分别为1458.9亿元(-58.5%)、850.2亿元(-25.1%),融资事件数分别为1091件(-24.3%)、962件(+12.1%)。2023前三季度我国创新药新增IND数量1133个(+18%)、新增NDA数量185个(+58.1%);单Q3新增IND数量359个(-3.5%)、新增NDA数量67个(+55.8%),较2022年同期增长显著,创新需求仍将持续,我们认为CXO行业仍是兼具确定性与成长性的优质板块。

企业维度:业务布局、订单、产能、人员及业绩是企业核心指标。1)大体量在手订单为小分子CDMO企业2022年业绩高增提供保障,短期业绩基本兑现;2)随着COVID-19商业化订单的一次性业绩高速增长对估值扰动持续消化,市场对2023年相关企业表观增速放缓预期已充分反映,内生业务增速将重塑CXO估值体系。

展望后市,西南证券医药团队认为,1)短期维度:国内COVID-19相关小分子CDMO订单不断,短期业绩基本兑现;海外产能转移趋势持续;2)中期维度:多肽类药物商业化在即,CDMO空间广阔;国内企业以小分子CDMO业务为主,大分子CDMO产能仍在追赶海外龙头;3)长期维度:AI技术在新药研发各阶段、多疾病领域广泛应用;CGT等新兴业务仍处于早期发展阶段,订单获取+R端建设决定核心竞争力。

近期机构的主流观点均提示岁末年初重点关注医药板块!因为看好医药板块最朴素的逻辑是,对应2024年,当下板块估值处于历史底部,即便估值不提升(赚不到估值的钱),也可以赚到业绩高增长的确定性收益。政策调整对业绩的影响在2023年充分反映,“刚需”属性带来医药行业2024年业绩增长的确定性,“新需求大单品”带来业绩增量。部分医药龙头公司有诸多自身催化剂(大单品上市放量和授权)已经或即将兑现,海外市场打开后能进一步提振估值。另外在估值端,美债利率近期持续回落,利率拐点进一步确认,利好估值修复。医药特别是创新药和Biotech板块,决定估值的主要是未来的盈利预期,对美债利率敏感高。第三在政策端,创新药医保支付端向好。市场逐步定价2023年政策环境持续边际改善的态势,审批政策、支付政策支持创新的方向确定。

另外,冬季流感、支原体肺炎等呼吸道疾病多发,也引发了市场的高度关注。机构预计流感将出现全国冬春季流行高峰,肺炎支原体感染未来一段时间在部分地区仍将持续高发,后续建议关注流感和肺炎支原体防治等板块的结构性机会。浙商证券也表示,后续可关注在流感检测领域具有先发优势及完善产品布局的企业。

医药ETF(159929)紧密跟踪中证医药指数(000933),全面覆盖医药板块的整体表现。

数据显示,截至2023年11月27日,中证医药卫生指数(000933)前十大权重股分别为恒瑞医药(600276)、药明康德(603259)、迈瑞医疗(300760)、智飞生物(300122)、爱尔眼科(300015)、片仔癀(600436)、长春高新(000661)、沃森生物(300142)、云南白药(000538)、同仁堂(600085),前十大权重股合计占比45.21%。

中泰证券进一步指出,随着Q3业绩落地,Q4各项扰动基本消除,后续基本面向好趋势非常明确,对Q4医药板块的行情继续保持乐观,医药的基本面与筹码结构皆具备整体β行情的前提条件。中泰证券看好医药板块整体估值抬升,看好国内医药创新、消费、制造的升级,把握底部龙头的价值机会。

广发证券在《医药生物行业2024年投资策略:春耕2024,秋收2025》年度投资策略中表示,“拐点时刻,坚定信心”。广发证券指出,我国人口老龄化形势严峻,催生出更大的为医疗需求,预计国内医疗卫生支出将持续增加。从全球价值链角度看,国内医药产业链具备人才和成本等多重优势。在政策环境边际改善的环境下,国内医药企业创新转型升级快速推进,中国创新在全球包别新领域的贡献度稳步提升,创新价值有望在国内、欧美等全球市场逐步兑现,当下时点国内医药产业或已迈入新的发展阶段。

相关产品医药ETF(159929),场外联接(A类:007076;C类:007077)。

风险提示:任何在本文出现的信息,包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。医药ETF属于中等风险等级(R4)产品,适合经客户风险等级测评后结果为平衡型(C4)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。请投资者关注指数化投资的风险以及集中投资于中证医药卫生指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47